- Порядок отражения стоимости подарков в 1С ЗУП

- Подписаться на информационную рассылку от СофтСервисГолд

- Порядок отражения стоимости подарков в 1С ЗУП

- Порядок настройки отражения в 1С ЗУП предоставления подарка сотруднику

- Формирование документа для регистрации подарка

- Учет денежных подарков в 1С ЗУП

- Подписаться на информационную рассылку от СофтСервисГолд

- Учет денежных подарков в 1С ЗУП

- Порядок настройки нового вида начислений

- Порядок начисления суммы подарка в денежной форме в 1С ЗУП

- Подарки сотрудникам: как оформить и отразить в 1С

- Правовое регулирование и налогообложение подарков сотрудникам

- Подарки сотрудникам в 1С:ЗУП 8 (ред. 3)

- Пример 1

- Пример 2

- Пример 3

Порядок отражения стоимости подарков в 1С ЗУП

Подписаться на информационную рассылку от СофтСервисГолд

Порядок отражения стоимости подарков в 1С ЗУП

Многие компании практикуют предоставление подарков отличившимся сотрудникам к Новому году, на знаменательные даты или профессиональные праздники. В случае существенной стоимости даримого имущества рекомендуется заключить соответствующий договор и удержать налоги, чтобы в последующем у работника и организации не было неприятностей с контролирующими органами.

В 1С Зарплата для решения такой задачи необходимо произвести следующие процедуры:

- настроить порядок оформления выдачи подарка в программе;

- создать соответствующий документ.

Порядок настройки отражения в 1С ЗУП предоставления подарка сотруднику

Чтобы в решении Зарплата и управление персоналом существовала возможность регистрации выдачи подарка, необходимо в разделе с настройками по расчету заработной платы установить возможность предоставления подарков и призов работникам организации.

После того, как такая возможность установлена в настройках, в 1С ЗУП, документ «Приз, подарок» становится доступным. Он позволяет зарегистрировать выдачу сотрудникам подарков в натуральной форме, чтобы в последующем начислить НДФЛ и страховые взносы.

Формирование документа для регистрации подарка

Документ находится в разделе меню 1С ЗУП, посвященном начислению заработной платы, в подразделе с призами и подарками. Чтобы его создать, необходимо воспользоваться одноименной кнопкой и далее произвести следующие действия:

- Указать месяц, в котором сотруднику был предоставлен подарок.

- В качестве даты следует отражать день, когда формируется документ. Как правило, это текущая дата, которая установлена на рабочем месте бухгалтера. Данные сведения необходимы для распечатки приказа о назначении поощрения.

- Заполнить сведения об организации. По умолчанию устанавливается текущее название компании. При необходимости, ее можно заменить, если в базе данных 1С ЗУП осуществляется учет персонала по нескольким предприятиям или организациям.

- Далее следует выбрать, что предоставляется сотруднику – приз или подарок. По умолчанию в документе установлен подарок. При таком значении, в разделе для расчета налога будет поставлен соответствующий код – 2720, а в случае наличия возможности для уменьшения величины НДФЛ, будет указан и код вычета – 501.

- Необходимо отразить и дату, когда был выдан подарок, как правило, она совпадает с датой оформления документа. При необходимости ее можно скорректировать. Данная информация требуется для определения периода, в котором следует удерживать налог.

- В разделе для расчета взносов во внебюджетные фонды, следует указать, возможность дарения подарка предусмотрена в коллективном договоре. В такой ситуации страховые взносы будут начислены. Расчет их величины производится отдельным стандартным документом в 1С Зарплата. Если коллективного договора в организации нет, такой флажок устанавливать не нужно.

- В табличной части документа для регистрации подарка следует указать перечень сотрудников, кому они будут предоставлены, а также определить сумму дохода и рассчитать размер вычета, руководствуясь требованиями налогового законодательства. Сумма НДФЛ рассчитывается автоматически, исходя из ставки 13%.

- Обязательно необходимо указать причину, по которой сотруднику предоставлен подарок.

- Сведения о руководителе и его должности заполняются автоматически на основании данных из справочников 1С ЗУП.

- По окончании заполнения документа, его следует провести в базе данных, чтобы изменения отразились в учетных регистрах.

Чтобы распечатать приказ о поощрении, следует воспользоваться одноименной кнопкой.

Сотрудник будет проинформирован о стоимости подарка в расчетном листке.

При необходимости оформить подарок в денежной форме, следует воспользоваться документом для разового начисления. При этом такой тип вознаграждения должен быть в перечне начислений, который содержится в настройках 1С Зарплата.

Источник статьи: http://www.softservis.com/blog/2017-12-27/

Учет денежных подарков в 1С ЗУП

Подписаться на информационную рассылку от СофтСервисГолд

Учет денежных подарков в 1С ЗУП

Решением руководителя или в соответствии с внутренними нормативными документами организации, сотруднику компании в честь знаменательного события может быть предоставлен подарок в денежной форме. Для оформления данной операции в решении Зарплата и управление персоналом с работником следует заключить договор дарения. Иначе контролирующие органы могут по-своему истолковать такую выплату и начислить штрафные санкции компании.

В 1С Зарплате при предоставлении денежного подарка сотруднику выполняются следующие операции:

- производится настройка нового вида начислений персоналу;

- осуществляется непосредственное начисление подарочной суммы работнику.

Порядок настройки нового вида начислений

Среди стандартных выплат работникам в 1С ЗУП предоставление денежных подарков не предусмотрено. Следовательно, необходимо добавить в существующий перечень начислений новый вид. Выполняется это действие следующим образом:

- В настройках программы необходимо открыть список начислений, которые уже имеются.

- С помощью одноименной кнопки следует создать новый вид. После этого откроется пустая форма, которую требуется заполнить.

- Наименование нового вида начислений задается в произвольном порядке. Единственное требование – оно должно обеспечивать легкий поиск и однозначное толкование того, какая выплата предусмотрена после такого начисления. Для денежных подарков рекомендуется создавать наименование «Стоимость подарка в денежной форме».

- Необходимо задать уникальный код для данного начисления.

- Если в какой-то момент в компании прекратится практика предоставления денежных подарков в честь знаменательных событий, то следует установить флажок в поле, указывающее, что начисление больше не применяется в организации.

- Вкладка с основными параметрами начисления заполняется следующим образом: в качестве назначения начисления следует выбирать, что это выплата, относящаяся к категории прочих. Также необходимо установить, что начисление выполняется на основании отдельного документа (в 1С Зарплате для этого используется документ, формирующий разовые начисления). Это связано с тем, что подарки не предоставляются ежемесячно, следовательно, они не относятся к категории регулярных выплат. Поскольку сумма подарка является фиксированной (устанавливается приказом по предприятию), то в 1С ЗУП она вводится соответствующим образом. В настройках порядка расчета начисления следует указать на это, установив переключатель в нужное положение.

- В качестве параметров учета времени используются установленные в программе 1С Зарплата настройки по умолчанию, поскольку при начислении суммы подарка количество отработанного времени на размер выплаты не влияет.

- При наличии других начислений или удержаний, которые зависят от размера подарка, следует их указать в перечне зависимостей. Это необходимо для корректного автоматического расчета других выплат в 1С ЗУП. Если не настроить данный параметр, при расчете других начислений могут возникать неточности, что приведет к конфликтным ситуациям с сотрудниками.

- Вкладка с настройками приоритета начислений, как правило, заполняется автоматически на основании результатов анализа имеющихся начислений. В ней указываются выплаты, размер которых определяется в первую очередь при отсутствии подарков, а также начисления, которые подарок может заменить.

- Поскольку денежный подарок не включается в перечень расходов по оплате труда и не является частью ФОТ, а значит, не учитывается при определении средней величины вознаграждения сотрудника за какой-либо период, на вкладке с параметрами расчета среднего заработка следует убрать все флажки, которые там устанавливаются 1С ЗУП по умолчанию.

- Имеется определенный набор нюансов при заполнении вкладки с параметрами налогообложения и отражения денежного подарка в регламентированных видах учета. Так, поскольку такие выплаты облагаются НДФЛ, в соответствующем разделе вкладки следует указать код дохода. Его значение будет 2720 (оно соответствует значению в классификаторе для стоимости подарков). В качестве категории дохода программа автоматически установит, что это натуральный доход. Со стоимости денежных подарков не уплачиваются взносы во внебюджетные фонды, следовательно, в разделе настроек обложения начисления такими взносами, следует выбрать соответствующий вид дохода. Подарки не включаются в фонд оплаты труда, а значит, не уменьшают размер налогооблагаемой прибыли. Переключатель в разделе с настройками данного налога необходимо установить в правильное положение. Следует также определить порядок отражения денежных подарков в формах статистического наблюдения (указать перечень таких форм, и в какие графы вносить сведения о выплатах). Раздел с параметрами отражения начисления в учетных регистрах заполняется автоматически на основании выбранного в справочнике способа отражения зарплаты сотрудников в регламентированных видах учета. При этом следует также установить переключатель в 1С ЗУП, что учет осуществляется в соответствии с параметрами, заданными для данного вида начислений определенным способом отражения зарплаты. Способ отражения таких выплат в учетных регистрах должен соответствовать требованиям для прочих расходов, которые не принимаются для целей налогообложения. При отсутствии в справочнике требуемого способа отражения вознаграждения персонала, его необходимо создать. Следует иметь в виду, что все способы учета зарплаты персонала в 1С ЗУП должны быть синхронизированы с элементами такого же справочника в 1С Бухгалтерии. При этом в 1С ЗУП в справочнике содержатся только наименования способов, а в программе 1С Бухгалтерия – счета по дебету и кредиту, а также настройки аналитического учета, чтобы проводки при осуществлении начисления были корректными и позволяли сформировать правильную отчетность для контролирующих органов.

- На вкладке с описанием и кратким наименованием можно указать данные параметры. Это позволит в будущем проще находить начисление, всем сотрудникам однозначно понимать, что оно означает, и для каких целей используется. Также краткое название выплаты позволяет ее находить в различных аналитических отчетах.

- По завершении процедуры настройки, новое начисление следует сохранить в перечне, а форму закрыть для редактирования.

Порядок начисления суммы подарка в денежной форме в 1С ЗУП

Данная операция осуществляется в программе с помощью документа для разовых начислений. Заполнять его необходимо следующим образом:

- Указать вид начисления, выбрав его из соответствующего перечня. Для этого и выполнялась настройка нового вида начислений.

- Значения даты начала и окончания периода для выполнения операции должны совпадать с датами началами и конца месяца, в котором подарок предоставлен работнику.

- С помощью функции подбора или добавления необходимо указать сотрудника, которому начислен подарок, подразделение, где он работает, и сумму подарка. Расчет НДФЛ 1С Зарплата выполнит автоматически с учетом ранее полученных выплат и причитающихся вычетов, отраженных в программе. Следует иметь в виду, что НДФЛ не облагаются подарки стоимостью до 4 000 рублей. Сумма к выплате также будет рассчитана автоматически с учетом размера НДФЛ.

- Обязательно следует указать, в какой период планируется выплата подарка: одновременно с авансом, зарплатой или в какой-либо другой день. По умолчанию выплата производится в день зарплаты. Исходя из выбранного периода, 1С ЗУП автоматически заполнит дату выплаты (при выборе межрасчетного периода, дату потребуется указать вручную). Дата аванса или зарплаты устанавливаются в настройках политики по организации учета на основании принятых в компании ПВТР.

- По завершении заполнения документа, его необходимо провести.

Проверить корректность выполнения всех действий можно, сформировав расчетный листок (данный отчет является одним из регламентированных видов отчета по зарплате). Сумма подарка должна быть отражена в колонке с начислениями.

При отражении операции в учетных регистрах следует помнить, что поскольку данный вид выплат не относится к расходам по оплате труда, в проводках необходимо использовать счет 73, где отражаются расчеты с персоналом по прочим операциям. По кредиту данного счета регистрируются начисления подарка, а по дебету – начисления НДФЛ. Чтобы в учетной системе начисления были выполнены корректно, при выборе способа отражения зарплаты в регламентированных видах учета, следует вручную менять тип операции, и указывать, что это прочие расчеты с работниками. При формировании отчетности по НДФЛ необходимо отдельно указывать сумму налога с денежного подарка.

Источник статьи: http://www.softservis.com/blog/2018-07-27/

Подарки сотрудникам: как оформить и отразить в 1С

Подарки сотрудникам являются частью корпоративной культуры и элементом мотивации работников. Новогодние праздники, 23 февраля, 8 марта, свадьба, рождение ребенка, выход на пенсию — самые распространенные поводы, по которым работодатели делают подарки. В качестве подарков могут быть, например, конфеты, цветы, сувениры, а также денежные суммы. Эксперты 1С рассматривают вопросы правового регулирования и налогообложения НДФЛ подарков работникам и порядок отражения их в «1С:Зарплате и управлении персоналом 8» редакции 3.

Правовое регулирование и налогообложение подарков сотрудникам

Законодательство РФ допускает вручение подарков сотрудникам и в рамках трудовых, и в рамках гражданских отношений. Статья 22 ТК РФ закрепляет за работодателем право поощрять работников за добросовестный эффективный труд.

Способ поощрения в законодательстве не уточнен. Наградить сотрудника, обеспечить стимул для добросовестного исполнения обязанностей можно и премией, и ценным подарком.

Статья 129 ТК РФ дает определение заработной плате. Оплата труда работника — это вознаграждение за труд, иные выплаты компенсационного характера и стимулирующие выплаты. Если выплата или некий натуральный доход входят в систему оплаты труда (т. е. перечислены в локальных нормативных актах, носят регулярный периодический характер, связаны с качеством труда, выработкой, зависят от должности или выслуги), то слово «подарок» употребляется в бытовом смысле. Формально же этот подарок составляет часть системы оплаты труда и по сути — премия.

С точки зрения гражданских взаимоотношений дарение регулируется главой 32 ГК РФ. Юридическое лицо вправе безвозмездно передать (подарить) физическому лицу (в том числе сотруднику) материальные ценности. Подарок может быть приурочен к Новому году, Дню защитника Отечества, Международному женскому дню, Дню ВДВ, ко дню рождения сотрудника и пр. Форма договора дарения законодательно не регламентирована.

Намерения работодателя одаривать своих сотрудников не следует закреплять коллективным и трудовыми договорами, положением о заработной плате и премировании, т. к. такие подарки не связаны с исполнением трудовых обязанностей.

Законодательством установлены правила вручения и принятия подарка. Вручая подарок сотруднику, бухгалтеру следует:

1. Определить, связан ли подарок с трудовыми достижениями сотрудника:

- если, к примеру, подарок связан с многолетним и плодотворным трудом сотрудника, то корректнее его сразу зарегистрировать в качестве премии, выданной в денежной или натуральной форме, и издать соответствующий приказ о премировании. При вручении работнику ценного подарка в качестве вознаграждения за труд НДФЛ нужно начислить с полной его стоимости (пп. 6 п. 1 ст. 208, ст. 209, п.п. 1, 3, 4 ст. 210 НК РФ);

- если подарки вручаются, к примеру, к Празднику Весны и Труда (1 мая), то следует оформить договор дарения. Согласно пункту 2 статьи 574 ГК РФ заключать договор дарения обязательно, когда дарителем является юридическое лицо и стоимость дара превышает 3 000 руб. Можно рекомендовать взять за правило при оформлении подарка в зависимости от причины и вне зависимости от суммы издавать либо приказ о премировании, либо оформлять договор дарения. Минфин России в письме от 12.08.2014 № 03-04-06/40051 разъясняет, что доход будет считаться подарком только при условии документального оформления подарка. Таким документом служит именно договор дарения.

2. Исчислить налогооблагаемую базу для НДФЛ и удержать налог с дохода сотрудника:

- согласно пункту 28 статьи 217 НК РФ к доходам, освобождаемым от налогообложения, относится стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей, которая не превышает 4 000 руб. за налоговый период. Таким образом, работодателю надлежит учитывать все подарки, выданные сотруднику. Когда суммарная стоимость подарков за год превысит 4 000 руб., то у работодателя возникнет обязанность налогового агента по НДФЛ;

- в соответствии с действующими кодами видов доходов для отражения в отчетности по НДФЛ (утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/387@) код дохода в виде подарка «2720» предусматривает вычет с кодом «501» в размере 4 000 руб. Для некоторых категорий граждан — ветеранов и инвалидов Великой Отечественной войны и др. — предусмотрен увеличенный вычет в размере 10 000 руб. (п. 33 ст. 217 НК РФ) с кодом «507»;

- доход, превышающий льготную сумму 4 000 руб., облагается НДФЛ. Ставка налога зависит от налогового статуса сотрудника. Для налогового резидента ставка НДФЛ составляет 13 % (п. 1 ст. 224 НК РФ), для нерезидента — 30 % (п. 3 ст. 224 НК РФ). Обратите внимание, что льготные категории нерезидентов — беженцы, граждане стран — участников Договора ЕАЭС, высококвалифицированные иностранные специалисты и др. — остаются в первую очередь нерезидентами. Они, получая подарок, уплачивают НДФЛ по ставке 30 %. При изменении налогового статуса НДФЛ нужно пересчитать, в том числе и исчисленный при вручении подарка.

3. Выяснить, является ли стоимость подарка объектом для обложения страховыми взносами, и при необходимости рассчитать их. Договор дарения — это договор гражданско-правового характера, в котором предусматривается передача сотруднику в собственность имущества (п. 1 ст. 572 ГК РФ). При этом у организации не возникает объекта обложения по страховым взносам (п. 4 ст. 420 НК РФ). При вручении работнику ценного подарка в качестве вознаграждения за труд стоимость подарка входит в расчетную базу по страховым взносам в соответствии с НК РФ.

Отметим, что сотруднику при получении подарка следует уточнить, что у работодателя — налогового агента была возможность удержать НДФЛ. Сведения об удержанном налоге содержатся в справке 2-НДФЛ. В противном случае сотруднику нужно сообщить о своем доходе в виде полученного подарка, представив в ИФНС налоговую декларацию 3-НДФЛ.

Примечание

О том, как определить налоговый статус физического лица, зарегистрировать его в «1С:Зарплате и управлении персоналом 8» (ред. 3), отразить изменение налогового статуса в программе и рассчитать НДФЛ, см. в статье «НДФЛ у нерезидентов: учет в 1С:ЗУП 8» .

1С:ИТС

Подробнее о том, как поощрить работника подарком, см. в «Справочнике кадровика» раздела «Кадры и оплата труда».

Подарки сотрудникам в 1С:ЗУП 8 (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 есть все необходимые механизмы для регистрации подарков сотрудникам, однако требуется их подключение и настройка.

Настройку и использование функциональности программы для регистрации подарков рассмотрим на примерах.

Пример 1

Сотрудник В.С. Боровских, который является налоговым резидентом РФ, получил к юбилею 50 лет подарок — бронзовую скульптуру коня стоимостью 2 000 руб. Ни коллективный договор, ни положение о премировании организации ООО «Статистическое учреждение» не предусматривают обязательного одаривания сотрудников в честь пятидесятилетия. Работодатель решил вручить подарок, и для В.С. Боровских — это доход с кодом «2720». Стоимость скульптуры — менее 3 000 руб., но при получении подарка В.С. Боровских поставил подпись о согласии в получении подарка в договоре дарения — ведомости вручения подарков. Ранее в течение года сотрудник уже получал подарки к праздникам на сумму 2 500 руб.

В организации ООО «Статистическое учреждение» практикуется дарение подарков, поэтому при настройке программы «1С:Зарплата и управление персоналом 8» редакции 3 соответствующая возможность подключается флагом Выдаются подарки и призы сотрудникам предприятия (меню Настройка — Расчет зарплаты).

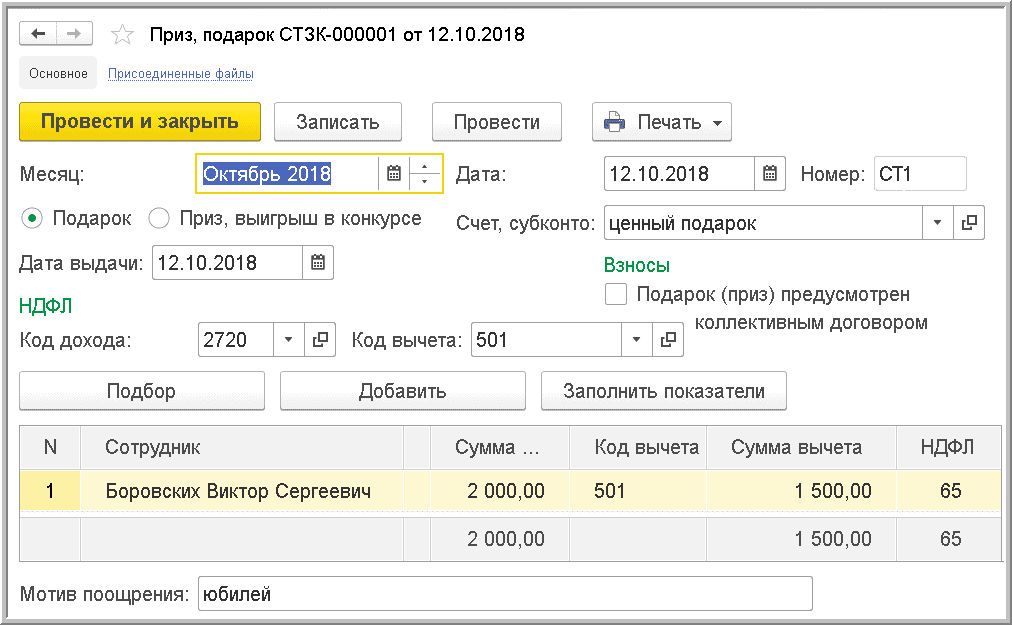

Для регистрации подарка на закладке Зарплата следует создать новый документ Приз, подарок и установить флаг Подарок (рис. 1).

Рис. 1. Документ «Приз, подарок»

В документе Дата выдачи подарка 12.10.2018 регистрируется дата фактического получения дохода. С точки зрения НДФЛ — это доход с кодом «2720». Этому доходу соответствует вычет с кодом «501» в размере 4 000 руб. в год. В Примере 1 сотрудник за год получил подарки на сумму 4 500 руб. Вычет 2 500 руб. уже был применен при вручении предыдущих подарков. При регистрации очередного подарка применяется оставшаяся часть вычета 1 500 руб. НДФЛ исчисляется с 500 руб. по ставке 13 % (т. к. В.С. Боровских — налоговый резидент РФ) и составляет 65 руб. Исчисленный НДФЛ в документе Приз, подарок следует удержать при очередной выплате денег и перечислить не позднее следующего дня, т. е. дня, следующего за днем выплаты дохода.

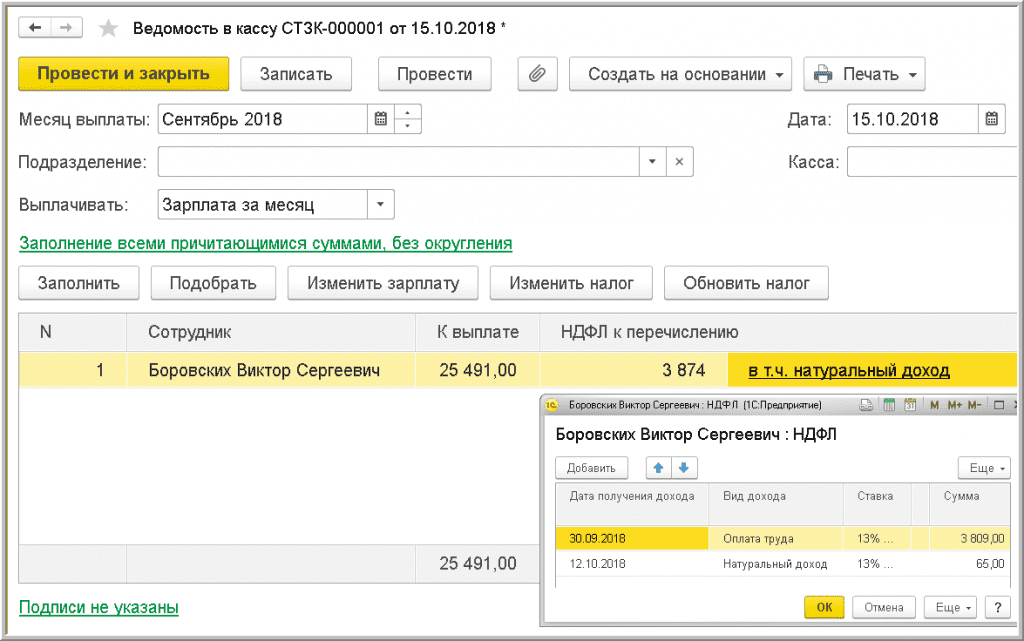

При выплате 15.10.2018 зарплаты за сентябрь НДФЛ в размере 65 руб. удержан вместе с налогом на сентябрьскую зарплату (рис. 2).

Рис. 2. Удержание НДФЛ с натурального дохода при выплате денежных средств

Подарок передан работнику по договору дарения, поэтому он не стал объектом обложения страховыми взносами.

Пример 2

В отличие от Примера 1, не был заключен договор дарения при вручении В.С. Боровских бронзовой скульптуры коня к юбилею.

Cтоимость подарка — менее 3 000 руб., поэтому договор дарения можно было не заключать. При этом получается, что подарок был вручен в рамках трудовых, а не гражданских отношений, и подлежит обложению страховыми взносами, так как не перечислен среди необлагаемых выплат, закрепленных статьей 422 НК РФ.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 для регистрации необходимости удержания страховых взносов следует в документе Приз, подарок (меню Расчет зарплаты — Призы, подарки) установить флаг Подарок (приз) предусмотрен коллективным договором. Страховые взносы со стоимости подарков будут исчислены при очередном начислении зарплаты в документе Начисление зарплаты и взносов, даже при отсутствии каких-либо начислений у этого сотрудника.

Пример 3

В.С. Боровских получил к юбилею подарочный конверт, содержащий 2 000 руб.

В соответствии с пунктом 1 статьи 572 ГК РФ работодатель может подарить сотруднику вещь, причем статья 128 ГК РФ указывает, что вещью могут быть и наличные деньги.

Денежный подарок от работодателя, не связанный с трудовой деятельностью (к празднику, юбилею и т. д.), — это доход сотрудника (п. 1 ст. 210 НК РФ) с кодом «2720».

Стоимость денежных подарков, как и подарков в натуральной форме, облагается НДФЛ в размере, превышающем 4 000 руб. за налоговый период, по ставке 13 или 30 % в зависимости от налогового статуса сотрудника.

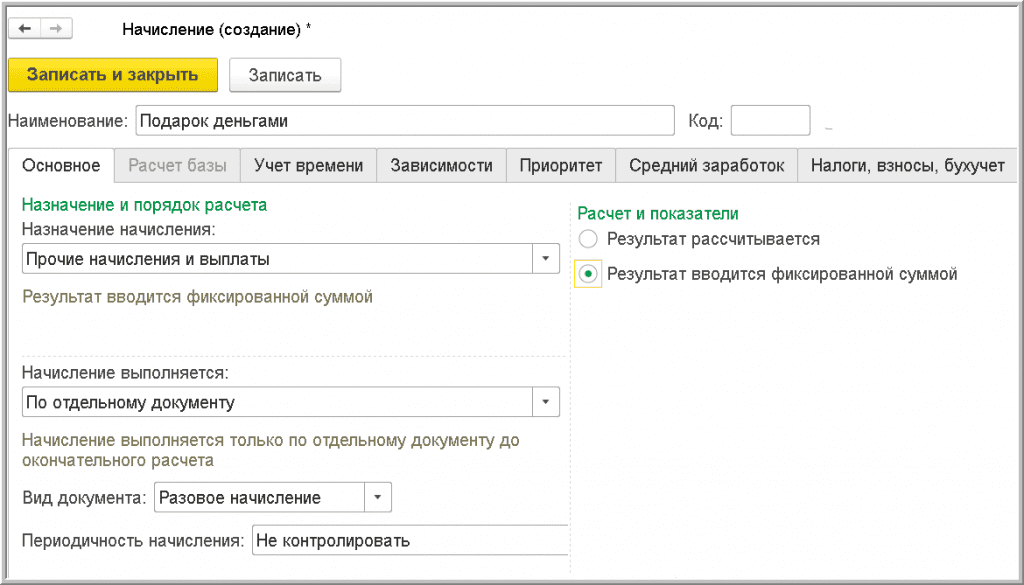

Если в организации практикуется дарение денежных средств, то в программе «1С:Зарплата и управление персоналом 8» редакции 3 следует выполнить предварительную настройку (рис. 3).

Рис. 3. Настройка вид расчета для регистрации денежного подарка

В меню Настройка — Начисления — кнопка Создать следует создать новое Начисление.

На закладке Основное следует:

- в поле Наименование ввести название начисления, например «Подарок деньгами»;

- в поле Назначение начисления указать Прочие начисления и выплаты;

- в поле Начислениевыполняется выбрать По отдельному документу;

- вид документа установить Разовое начисление.

На закладке Налоги, взносы, бухучет в поле НДФЛ переключатель необходимо установить на поле облагается и указать код дохода — 2720.

Сумма, освобождаемая от налогообложения (не более 4 000 руб. за налоговый период), отражается как вычет с кодом «501» и в программе применяется к доходу с кодом «2720» по умолчанию. В поле Категория дохода необходимо выбрать Прочие доходы.

В организации практикуется оформление договоров дарения для подарков на любую сумму, а не только для тех, стоимость которых превышает 3 000 руб. Для страховых взносов в поле Вид дохода необходимо выбрать Доходы, не являющиеся объектом обложения страховыми взносами. Настройка Начисления выполняется однократно. Для отражения денежного подарка в программе следует в меню Зарплата создать документ Разовые начисления. В качестве Начисления в документе выбирается настроенный вид начисления «Подарок деньгами». Для выбранного сотрудника в поле Результат указывается величина денежного подарка. НДФЛ исчисляется с учетом вычета 4 000 руб. и всех подарков (доходов с кодом «2720») в натуральном и денежном выражении, зарегистрированных для сотрудника в текущем налоговом периоде (в текущем году).

Дата фактического получения дохода в виде денежного подарка — день его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Удержанный с такого подарка налог необходимо перечислить в бюджет не позднее дня, следующего за днем его выплаты сотруднику (п. 6 ст. 226 НК РФ).

Источник статьи: http://buh.ru/articles/documents/78014/