- Как списать подарки с баланса

- Как правильно бюджетному учреждению отразить в учете приобретение и списание сувенирной продукции, предназначенной для последующего дарения или награждения (бухгалтерские проводки с указанием подстатьи КОСГУ)?

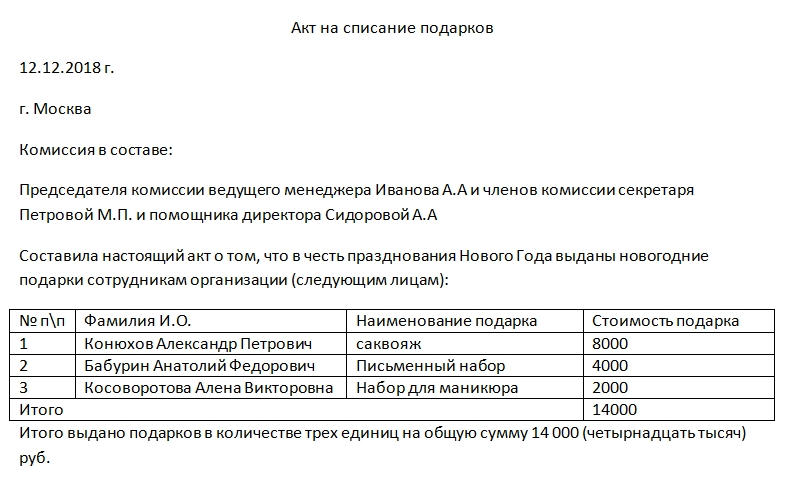

- Акт на списание подарков

- Комиссия

- Сопутствующие документы

- Обязателен ли учет

- Составные части

- Обязательно ли составлять договор

- Материальная помощь

- Приз – отличия

- Порядок документального оформления

- Учет подарков: шпаргалка для бухгалтера

- Оформление передачи подарка

- Взносы в фонды

- Обязанность по уплате НДС

- Начисление НДФЛ

- Стоимость подарков — в состав расходов?

- Отражение в бухучете передачи денежных и неденежных подарков сотрудникам

Как списать подарки с баланса

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как правильно бюджетному учреждению отразить в учете приобретение и списание сувенирной продукции, предназначенной для последующего дарения или награждения (бухгалтерские проводки с указанием подстатьи КОСГУ)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Расходы на приобретение сувенирной продукции относятся на подстатью 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ с отражением на счете бухгалтерского учета счета 0 105 00 000 «Материальные запасы».

Обоснование вывода:

С 2019 года согласно прямым нормам п. 11.4.8 Инструкции N 209н расходы на приобретение подарочной, сувенирной продукции, а также иных материальных ценностей в целях награждения, дарения относятся на подстатью 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ.

Принимая во внимание положения федерального стандарта «Концептуальные основы_», Инструкции N 157н, приобретенные учреждением материальные ценности, поступившие на склад, являются активом и подлежат отражению на балансе на соответствующих счетах Рабочего плана счетов бухгалтерского учета. Кроме того, в письме Минфина России от 14.03.2019 N 02-06-10/16864 также было указано, что приобретенная учреждением подарочная, сувенирная продукция, поступившая на склад, является активом и подлежит отражению на балансе на соответствующих счетах Рабочего плана счетов бухгалтерского учета (в данном случае — счет 105 36 «Прочие материальные запасы — иное движимое имущество учреждения»).

При этом следует отметить, что согласно п. 345 Инструкции N 157н подарочная и сувенирная продукция подлежит отражению на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры».

В связи с этим письмом Минфина России от 26.04.2019 N 02-07-07/31230 был определен порядок применения забалансового счета 07 «Награды, призы, кубки и ценные подарки, сувениры» во взаимосвязи с балансовым счетом 105 36 «Прочие материальные запасы — иное движимое имущество учреждения», а именно:

— с момента выдачи с мест хранения ценных подарков (сувенирной продукции) работнику учреждения, ответственному за вручение ценных подарков (сувенирной продукции), указанные материальные ценности отражаются на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры» до момента их передачи (вручения);

— в случае если порядок проведения торжественных и протокольных мероприятий, утвержденный субъектом учета, не предусматривает хранение ценных подарков (сувенирной продукции), в бухгалтерском учете по факту одновременного представления работником учреждения, ответственным за приобретение указанных материальных ценностей, а также за вручение ценных подарков (сувенирной продукции), документов, подтверждающих приобретение и вручение ценных подарков (сувенирной продукции), информация о таких материальных ценностях на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры» не отражается. В этом случае стоимость подарков (сувенирной продукции) по факту поступления одномоментно относится на расходы текущего финансового периода (по дебету счета 0 401 20 272 «Расходы материальных запасов текущего финансового года»).

Вместе с тем в настоящее время каких-либо исключений для случаев, когда ответственное за приобретение и вручение подарков лицо одновременно представило документы, подтверждающие приобретение и вручение ценных подарков (сувениров) в целях отражения на забалансовом счете 07 ни Инструкцией N 157н, ни нормами федеральных стандартов не предусмотрено. Согласно нынешней редакции Инструкции 157н подарки и сувениры в конце концов должны, как и в прошлые годы, оказаться на забалансовом счете 07. Поэтому если подобный порядок будет использован в учреждении, то его следует утвердить в своей учетной политике.

Таким образом, в бухгалтерском учете операции по поступлению и выбытию сувенирной продукции, с учетом норм Инструкции N 157н и Инструкции N 174н, могут быть отражены следующими бухгалтерскими записями:

1. Дебет 0 105 36 349 Кредит 0 302 34 73Х — принята к учету сувенирная продукция на основании документов, полученных от поставщика;

2. Дебет 0 302 34 83Х Кредит 0 201 11 610, увеличение счета 18 (КВР 244, КОСГУ 349) — погашена задолженность перед поставщиком;

3. Дебет 0 401 20 272 (0 109 00 272) Кредит 0 105 36 449 — отражено списание сувенирной продукции в момент выдачи ее со склада работнику, ответственному за организацию мероприятия;

Одновременно сумма выданных ответственному лицу сувенирной продукции отражается в качестве увеличения по забалансовому счету 07.

4. Уменьшение забалансового счета 07 — списана сувенирная продукция по факту документального подтверждения вручения.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Салтыкова Инга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

член Союза развития государственных финансов Суховерхова Антонина

27 сентября 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Источник статьи: http://www.garant.ru/consult/budget/1298915/

Акт на списание подарков

Акт на списание подарков является неотъемлемой частью документов каждой организации, которая производила выдачу подарков своим сотрудникам либо другим физическим лицам. А она имеет право это делать согласно 191 статье Трудового кодекса.

Комиссия

Перед составлением акта на списание собирается специальная комиссия. Они должна состоять не менее чем из трех человек. Избирается председатель этой комиссии. Каждый из членов собранной группы должен быть уведомлен о том, что сообщение ложных сведений в официальных бумагах карается по закону.

Все члены комиссии проверяют соответствие указанных в бумаге данных с реальным положением дел. Своими подписями в документации они свидетельствуют о найденном полном совпадении. Если один из членов комиссии имеет особое мнение по поводу представленных цифр, то он все равно подписывается, но оформляет свою позицию в виде приписки или приложения к акту.

Иногда создание комиссии прописывается в приказе руководителя о проведении праздничных мероприятий в организации.

Сопутствующие документы

Помимо акта на списание подарков, руководителю либо другому организующему праздник лицу необходимо составить и представить на подпись:

- Приказ руководителя.

- Программу проведения мероприятия.

- Список участников торжественного обеда либо ужина (если таковой предвидится).

- Смету расходов на проведение. Она в первую очередь передается в бухгалтерию компании.

- Ведомости выдачи подарков. Главная часть в ней – таблица со списком одаряемых и их подписей. Ведомость является основанием для составления акта на списание подарков.

Только после юридически грамотного оформления этой документации можно приступать к формированию акта.

Обязателен ли учет

Во многих организациях ситуация с выдачей презентов пущена на самотек. Бухгалтерам это кажется несерьезным. Однако они меняют свое мнение при проведении проверок контролирующих органов. Ведь любая хозяйственная деятельность должна быть соответствующим образом задокументирована, и дарение является одним из видов хозяйственной деятельности компании.

Составные части

Акт на списание подарков не имеет установленного унифицированного образца. В соответствии с существующей законодательной базой он составляется в свободной форме. Главное, чтобы она была прописана в учетной политике организации и соответствовала принятым нормам. Все они прописаны в 9 статье закона о бухучете.

В предлагаемых для скачивания бланке и образце документа присутствуют следующие части:

- Шапка. Она включает в себя: реквизиты компании в верхней части (в идеале акт печатается на бланке организации), наименование документа, его номер, дату подписания и город.

- Перечисление состава комиссии. Она должна насчитывать не менее пяти лиц, поставивших на бумаге свои подписи. Достаточно будет фамилии, инициалов и должности (если в состав комиссии входят сотрудники).

- Таблица с описанием подарков, их стоимости и тех, кому они были вручены.

- Повод для преподнесения презентов. В прилагаемом примере это Новый год.

- Сколько единиц выдано и на какую сумму.

- Упоминание о возможности списания перечисленных ценностей с учета.

- Подписи членов комиссии. По возможности – печать организации.

Стоит отметить, что акт на списание не будет иметь юридической силы без ведомости выдачи с подписями одаряемых.

Обязательно ли составлять договор

Договор дарения обязательно заключать в письменной форме с постановкой всех подписей и печатей, если цена презента (подарочного сертификата либо просто вручаемых денежных средств) превышает 3 тыс. рублей.

Если стоимость сувенирной продукции, цветов, парфюмерной продукции и прочего составляет менее 3 тыс. рублей на человека, то договор может составляться и в устной форме. Но остальная документация остается обязательным условием для возможности законного списания.

Этот вид налога начисляется на сумму выданного подарка только в случае, если общая стоимость поощрений (либо стоимость одного выданного) превышает 4 тыс. рублей. Причем может быть выдано несколько презентов в разное время года.

Если ценный подарок (стоимостью более 3 тыс. рублей) выражается в денежной форме, то НДФЛ на него должен перечисляться в тот же день, когда он поступит на лицевой банковский счет (либо в руки) получателя.

Если же сотрудник получил ценный презент в виде какой-либо вещи, то вычитается НДФЛ в ближайший день выдачи денежных средств одариваемого. Это могут быть премия, аванс, основная часть заработной платы либо иная выплата.

Материальная помощь

Если подарки предназначаются для сотрудников организации, то их стоимость совмещают с выплачиваемой материальной помощью за весь год. Если общая стоимость выданных презентов и материальной помощи сотрудникам превышает 4 тыс. рублей, то компании придется начислять НДФЛ на стоимость свыше указанной.

Приз – отличия

В понятие «подарок» входит вся группа предметов, которые вручаются по случаю, к определенной дате. Например, 8 марта, 23 февраля, Новый год, день рождения работника. Понятие «приз» встречается в основном в учреждениях культуры, компаниях, которые работают в сфере организации культурно-массовых мероприятий. И вручение приза происходит за победу в каком-либо конкурсе. Его вручают за определенные заслуги. Так что в документации гораздо чаще фигурируют «подарки». Причем их официально подразделяют на ценные и неценные. Они отличаются рубежом стоимости в 3 тысяч рублей.

Порядок документального оформления

У каждой организации может быть свой подход к основному алгоритму дарения материальных ценностей и их списания. Главное, чтобы он:

- Учитывал требования налогового законодательства.

- Учитывал нормы гражданского законодательства.

- Учитывался бухгалтерией на забалансовом счете 07.

- Был учтен при уплате организацией положенных страховых взносов в пенсионный фонд.

- Был отражен в учетной политике компании.

Но без акта на списание подарков ни при каких обстоятельствах не обойтись.

Источник статьи: http://assistentus.ru/forma/akt-na-spisanie-podarkov/

Учет подарков: шпаргалка для бухгалтера

Во многих организациях в качестве дополнительной мотивации принято дарить сотрудникам подарки, например к Новому году. Это могут быть как разные предметы, так и сертификаты, купоны и даже деньги. При этом дарить подарки организация может только физлицам: сотрудникам нынешним и бывшим, их родственникам, клиентам, деловым партнерам и т д.

Оформление передачи подарка

Когда стоимость подарка от организации превышает 3 000 ₽, составляется договор дарения движимого имущества в письменной форме (ст. 572, 574 ГК РФ). В нем указывается стоимость подарка. Чтобы избежать рисков по страховым взносам, не стоит ссылаться на трудовые отношения. Если подарки выдаются сразу нескольким сотрудникам, можно заключить многосторонний договор, в котором распишется каждый одаряемый. Чтобы подтвердить факт дарения, дополнительно подготовьте акт приема-передачи или ведомость, в которой распишутся все сотрудники, получившие подарки.

Проверяющие часто приравнивают подарки, по которым не оформлен договор дарения, к премиям и выплатам в рамках трудового договора и доначисляют страховые взносы

Взносы в фонды

На подарки, которые передаются по договору дарения, страховые взносы не начисляются (ч. 3 ст. 7 Закона от 24.07.2009 № 212-ФЗ). Подарки стоимостью менее 3 000 ₽ также можно вручать без заключения письменного договора. Однако мы все же рекомендуем его оформить, поскольку на практике проверяющие часто приравнивают подарки, по которым не оформлен договор дарения, к премиям и выплатам в рамках трудового договора и доначисляют страховые взносы. Без письменного договора можно обойтись, если одаряемый не является сотрудником организации. В этом случае страховые взносы не начисляются.

Обязанность по уплате НДС

Входной НДС, указанный в счете-фактуре продавца подарка, организация может принять к вычету на общих основаниях независимо от суммы или одаряемого лица.

Для плательщиков НДС передача подарка признается реализацией и облагается НДС по ставке 18 % (п. 1 ст. 39, абз. 2 пп. 1 п. 1 ст. 146 НК РФ). Счет-фактура составляется в единственном экземпляре и регистрируется в книге продаж организации. Базой для начисления НДС являются затраты на приобретение подарка (без НДС) или, если подарок является продукцией организации, его себестоимость.

Для «упрощенщиков» передача подарка физлицу облагается в соответствии с применяемой системой налогообложения. Обязанности облагать данную операцию НДС и выставлять счет-фактуру не возникает.

Начисление НДФЛ

Подарок — это доход работника, полученный в натуральной форме. Он облагается НДФЛ с того момента, когда общая сумма полученных за налоговый период (год) подарков превышает 4 000 ₽ (п. 28 ст. 217 НК РФ). Например, организация за год подарила сотруднику пять подарков, каждый стоимостью 2 000 ₽. НДФЛ начисляется начиная с третьего подарка. Ставка налога — 13 % для одаряемых-резидентов и 30 % — для нерезидентов. Базой для начисления НДФЛ со стоимости подарка является его рыночная стоимость с НДС (п. 1 ст. 211 НК РФ):

НДФЛ = (стоимость подарков – 4 000 ₽) × ставка НДФЛ

С денежного подарка НДФЛ удерживается при выдаче и в тот же день перечисляется в бюджет, с неденежного — в день ближайшей выплаты зарплаты.

Стоимость подарков — в состав расходов?

Стоимость подарка не признается в составе расходов для налогообложения прибыли, а также для УСН (п. 16 ст. 270, п. 2 ст. 346.16 НК РФ). Тем не менее Минфин РФ в письме от 02.06.2014 № 03-03-06/2/26291 считает допустимым учитывать в составе расходов по налогу на прибыль затраты на покупку подарка, если основанием для его вручения стали трудовые достижения сотрудника. Эта позиция спорная. Во-первых, такую сделку нельзя рассматривать как безвозмездную передачу, ведь подарок вручается не просто так, а по результатам работы. А во-вторых, могут быть доначислены страховые вносы.

Отражение в бухучете передачи денежных и неденежных подарков сотрудникам

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Неденежный подарок | ||

| Неденежный подарок передан (без НДС) | 91 | 10 (41, 43) |

| На стоимость неденежного подарка начислен НДС | 91 | 68 |

| Из зарплаты работника удержан НДФЛ со стоимости неденежного подарка | 70 | 68 |

| Денежный подарок | ||

| Работнику выданы деньги в качестве подарка | 73 | 50 (51) |

| Денежный подарок списан в расходы | 91 | 73 |

| У работника удержан НДФЛ от суммы подарка | 73 | 68 |

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Источник статьи: http://kontur.ru/articles/2631

(1).jpg)