- Как правильно выписать счет-фактуру на подарки, выданные работникам?

- Похожие публикации

- Карточка публикации

- Все комментарии (4)

- Добавить комментарий Отменить ответ

- Коды видов операций по НДС в 2021 году

- Онлайн-бухгалтерия для ИП на ОСНО!

- Код вида операции в учетных регистрах в 2021 году

- Коды видов операций в декларации по НДС в 2021 году

- Код вида операции в книге продаж

- Зачем кодировать вид операции?

- Что объединяет связанный с НДС код 21 книги продаж с кодом 02 книги покупок?

- Нюансы применения кода 26 в 2021 году

- Корректировка реализации (код 18)

- Что означает код 03?

- Какие последствия могут наступить, если код вида операции отсутствует в книге продаж?

- Итоги

Как правильно выписать счет-фактуру на подарки, выданные работникам?

Выдали подарки работникам со счета 41 «Товары» на счет 73.03 «Расчеты по прочим операциям» (с сотрудниками). Как в программе правильно выписать счет-фактуру?

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

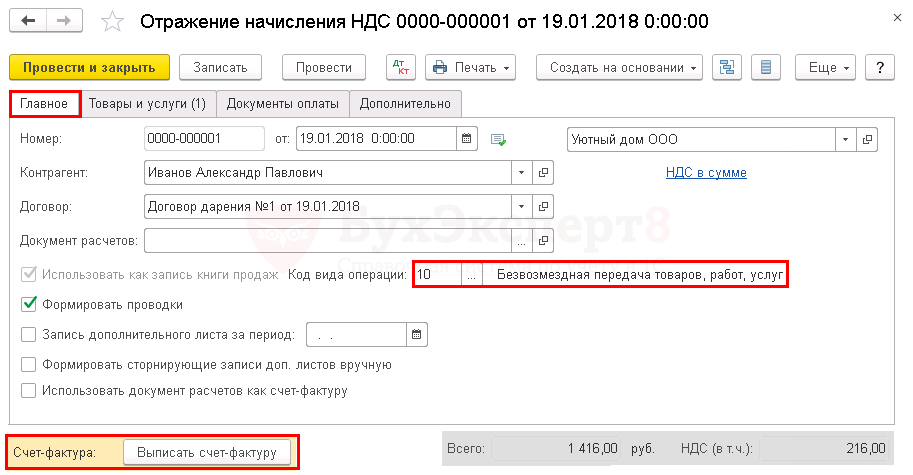

Начисление НДС на подарки, выданные работникам производится документом Отражение начисления НДС :

На вкладке Главное следует обратить внимание на заполнение:

- Код вида операции – 10 «Безвозмездная передача товаров, работ, услуг»;

- флажок Формировать проводки ;

- Счет-фактура – кнопка Выписать счет-фактуру .

На вкладке Товары и услуги заполнить:

- Вид ценности – Товары;

- Номенклатура – товар, который дарите;

- Счет учета – 41, счет, на котором учитывался подарок;

- Счет учета НДС – 91.02, счет учета расходов по начислению НДС.

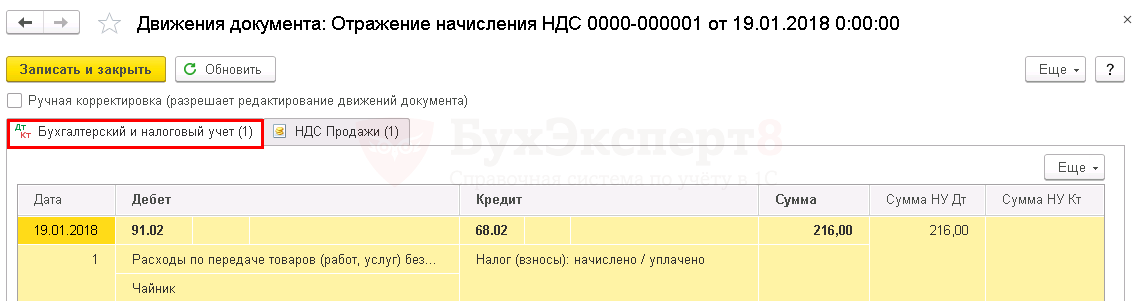

Проводки по документу

Документ формирует проводку:

- Дт 91.02 Кт 68.02 – начислен НДС при безвозмездной передаче.

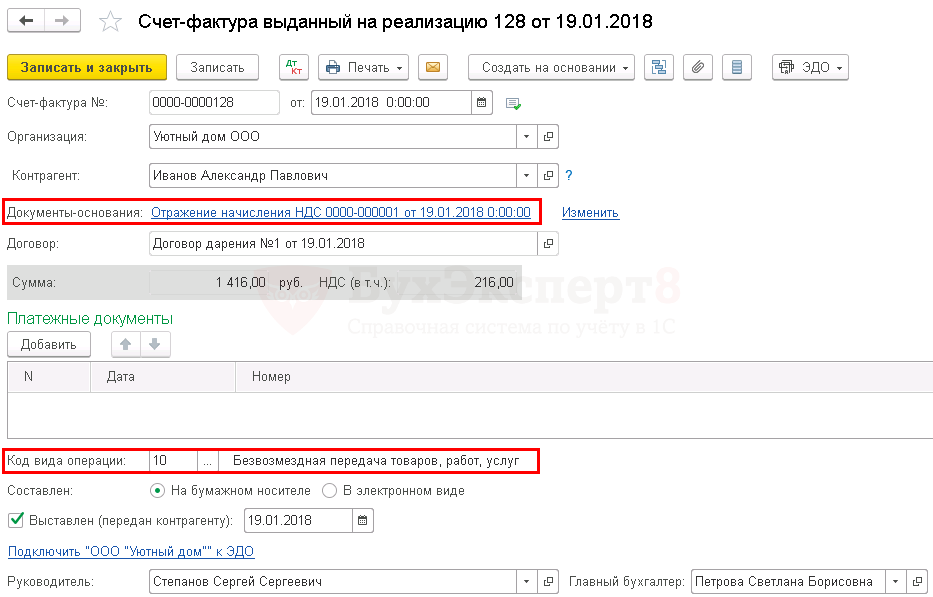

На основании документа Отражение начисления НДС оформляется счет-фактура:

- Код вида операции – 10 «Безвозмездная передача товаров, работ, услуг».

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- НДС за 4 квартал 2020 в 1СУ вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

- НДС за 1 квартал 2019 в 1СУ вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

- НДС за 1 квартал 2020 в 1СУ вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

- Самоучитель для начинающих по 1С:Бухгалтерия 3.0 от БухЭксперт8Перед вами наглядный и понятный самоучитель по 1С 8.3 Бухгалтерия.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Отгрузка / ПРОМО: 1С Бухгалтерия / Расчет зарплаты / Счета-фактуры (УПД) |

| Объекты / Виды начислений: | |

| Последнее изменение: | 08.04.2020 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(1 оценок, среднее: 5,00 из 5)

Все комментарии (4)

Добрый день! А можно уточнить сумма в НУ по Дт.91,02 должна стоять?

Добрый день.

Посмотрите внимательно скринет проводок документа Отражение начисления НДС.

Добрый день! А по контрагентам принцип такой же ?

По данной теме, посмотрите, пожалуйста, материал

Безвозмездная передача

.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Источник статьи: http://buhexpert8.ru/1s-buhgalteriya/nalogi/nds-nalogi/scheta-faktury/kak-v-programme-pravilno-vypisat-schet-fakturu-na-podarki-vydannye-rabotnikam.html

Коды видов операций по НДС в 2021 году

Онлайн-бухгалтерия для ИП на ОСНО!

Сервис поможет заполнить 3-НДФЛ, определит, что считается доходом/расходом.

Код вида операции в учетных регистрах в 2021 году

Учетные регистры по НДС — это книга покупок, книга продаж и журнал учета счетов-фактур. Код вида операции (КВО) по НДС для учетных регистров состоит из двух цифр, которые указывают в табличной части документа.

Двузначный код каждой операции смотрите в Приложении к Приказу ФНС РФ от 14.03.2016 № ММВ-7-3/136@. На 2021 год здесь собрано 24 кода: от 01 до 32, с их подробным описанием.

Это далеко не полный перечень двузначных кодов. Есть еще рекомендованные КВО по НДС, которые закреплены в Письмах ФНС России.

Коды из Письма от 16.01.2018 № СД-4-3/480@ собраны в таблице ниже, так как их назначение зависит от вида документа.

| КВО | Описание |

|---|---|

| Журнал учета счетов-фактур | |

| 33 | Регистрация СФ, полученных при получении оплаты предстоящих поставок сырых шкур (лома) от налоговых агентов |

| 34 | Регистрация СФ, полученных комиссионером при отгрузке шкур и лома налоговому агенту |

| Книга покупок налогового агента | |

| 41 | Регистрация СФ при использовании вычетов по НДС, исчисленных при перечислении полной или частичной оплаты |

| 42 | Регистрация СФ при использовании вычетов по НДС, рассчитанных при отгрузке или при увеличении стоимости отгрузок |

| 43 | Регистрация СФ при использовании вычетов сумм НДС, рассчитанных с полной или частичной оплаты, подлежащих вычету с даты отгрузки |

| 44 | Регистрация СФ при использовании вычетов по НДС в случае уменьшения стоимости отгрузок |

| Книга покупок продавца | |

| 34 | Регистрация СФ при уменьшении стоимости отгрузок |

| Книга продаж продавца | |

| 33 | Регистрация СФ при поступлении оплаты предстоящих поставок сырых шкур и лома |

| 34 | Регистрация СФ при отгрузке сырых шкур и лома и при увеличении стоимости отгрузок |

| Книга продаж налогового агента | |

| 41 | Регистрация СФ при расчете НДС с полной или частичной оплаты |

| 42 | Регистрация СФ при расчете НДС с отгрузки или при увеличении стоимости отгрузки |

| 43 | Регистрация СФ при восстановлении НДС при получении оплаты от покупателя |

| 44 | Регистрация СФ при восстановлении НДС в случае уменьшения стоимости отгрузки |

- 35 — при оформлении документов для компенсации НДС при продаже товаров иностранцу в розницу и регистрации документа в книге продаж;

- 36 — при вычете сумм НДС, исчисленных организациями розничной торговли в случаях, указанных в п. 4.1 ст. 171 НК РФ.

- 37 — при экспорте сырьевых товаров, которые облагаются НДС по ставке 18 %;

- 38 — при экспорте несырьевых товаров, которые облагаются НДС по ставке 18 %;

- 39 — при экспорте несырьевых товаров, которые облагаются НДС по ставке 10 %;

- 40 — при оказании услуг, перечисленных в пп. 2.1 — 2.5, 2.7 и 2.8 п. 1 ст. 164 НК РФ, связанных с экспортом сырьевых и несырьевых товаров, которые облагаются НДС по ставке 18 %.

В Письме от 14.05.2019 № СД-4-3/8916@ закрепили код 45, его указывайте при применении вычетов при покупке у зарубежной компании, состоящей на учете в налоговой, электронных услуг (п. 2.1 ст. 171 НК РФ).

Обращайте внимание на дату соответствующего письма. Применять КВО из писем, которые вступили в силу после отчетного периода, можно только в последующие периоды. Обратной силы закон не имеет.

Коды видов операций в декларации по НДС в 2021 году

При заполнении декларации используйте семизначные коды КВО, которые закреплены в Приложении №1 к Приказу ФНС России от 29.10.2014 № ММВ-7-3/558@. Коды разбиты на пять групп по разным операциям, которые:

- не признаются объектом налогообложения;

- не подлежат налогообложению;

- облагаются по ставке 0 %;

- проводятся налоговыми агентами;

- связаны с основными средствами.

С 2021 года Приказом ФНС РФ от 19.08.2020 № ЕД-7-3/591@ изменили форму декларации по НДС. И вместе с этим в 2021 году появилось несколько новых КВО по НДС:

- 1010831 — операции по безвозмездной передаче имущества, предназначенного для предупреждения и предотвращения распространения коронавируса, органам государственной и местной власти;

- 1011450 — операции по безвозмездной передаче недвижимости в пользу РФ;

- 1011451 — операции по безвозмездной передаче имущества в собственность РФ для проведения научных исследований в Антарктиде;

- 1011207 — банковские операции по исполнению банковских гарантий, выдачу поручительств, оказание услуг, связанных с установкой и эксплуатацией системы “клиент-банк”, получение от заемщиков сумм в счет компенсации страховых премий;

- 1011208 — операции по оказанию услуг по обращению с ТКО, оказываемые региональными операторами;

- 1011209 — операции по безвозмездному оказанию услуг по предоставлению эфирного времени или печатной площади;

- 1011210 — операции по продаже продуктов питания, произведенных столовыми больниц, а также по продаже продуктов питания, произведенных общепитами и реализованных в столовые больниц;

- 1011211 — операции по оказанию государственных услуг в социальной сфере;

- 1011212 — операции по продаже исключительных прав на изобретения, полезные модели, промышленные образцы, топологии микросхем и ноу-хау, а также прав на их использование на основании лицензионного договора;

- 1011446 — операции по оказанию услуг, оказываемых при международных авиаперевозках в международных аэропортах РФ по перечню Правительства;

- 1011452 — операции по оказанию услуг по внутренним авиаперевозкам при условии, что все пункты маршрута расположены за территорией Москвы и области;

- 1011453 — операции по оказанию услуг по перевозке товаров морскими судами в пределах территории РФ с целью их дальнейшего вывоза за рубеж;

- 1011454 — операции по оказанию ледокольной проводки морских судов, перевозящих товары с целью их дальнейшего вывоза за рубеж.

Ведите налоговый учет по НДС в облачном сервисе Контур.Бухгалтерия. В нашей программе можно назначать КВО на каждую операцию, а затем он автоматически будет подставляться в налоговые регистры и декларацию. Всем новичкам мы дарим бесплатный доступ на 14 дней.

Источник статьи: http://www.b-kontur.ru/enquiry/878-kodi-vidov-operacii-po-nds-2021

Код вида операции в книге продаж

Зачем кодировать вид операции?

Чтобы найти полный список кодов видов операций по НДС, нужно изучить:

- приложение к приказу ФНС от 14.03.2016 № ММВ-7-3/136@;

- приложение к письму ФНС от 16.01.2018 № СД-4-3/480@;

- письмо ФНС от 16.01.2018 № СД-4-3/532@.

Коды универсальны и предназначены для использования не только в книге продаж (включая дополнительные листы к ней), но и:

- в книге покупок и доплистах к ней;

- журнале учета полученных и выставленных счетов-фактур.

Кому обязательно заполнять журнал учета счетов-фактур, узнайте из этого материала.

В приказе ММВ-7-3/136@ расшифровано 24 кода (от 01 до 32), каждый из которых обозначает конкретную операцию, связанную с исчислением НДС. Отгрузке соответствуют коды 01 или 10 (в зависимости от того, товар реализован за деньги или передан безвозмездно), для корректировки реализации применяется код 18. При отражении авансирования используется код 02, а при возврате предоплаты — 22. Предусмотрены также отдельные коды для налоговых агентов, комиссионеров, застройщиков и т. д. Часть промежуточных кодов (03–05, 07–09, 11–12) не используется.

В письме СД-4-3/480@ указаны коды 33-34 и 41-44, которые предназначены для налоговых агентов, указанных в п. 8 ст. 161 НК РФ (при покупке сырых шкур, металлолома). А в письме № СД-4-3/532@ — коды 37-40, рекомендованные к использованию экспортерам, отказавшимся от ставки 0%.

Применение кодов в учетных регистрах и отчетности позволяет представлять информацию о содержании операций в форме, удобной:

- для использования;

- передачи;

- хранения;

- автоматической переработки.

Как в книге продаж указывать код вида товара, если таких кодов по партии несколько, см. здесь.

Какие коды видов операций указывать в книге продаж при экспорте, узнайте в КонсультантПлюс. Если у вас нет доступа, получите пробный онлайн-доступ к системе бесплатно.

В последующих разделах подробнее расскажем о наиболее часто используемых кодах в книге продаж в 2020 году.

Что объединяет связанный с НДС код 21 книги продаж с кодом 02 книги покупок?

С 01.04.2019 книга продаж ведется по новой форме.

Код операции 21 в книге продаж применяется для отражения операций:

- облагаемых по ставке НДС 0%;

- связанных с восстановлением НДС.

Код 21 используется только для записей в книге продаж и предполагает корреспондирующие записи кодов 01, 02, 13, 25 в книге покупок.

ООО «ТЦ “Лион”» закупает у ПАО «Анаконда» чайную посуду для реализации через свои торговые точки. По условиям договора с поставщиком отгрузка товаров производится только при 5-процентной предоплате.

По каждому полученному авансу ПАО «Анаконда» выставляет в адрес ООО «ТЦ “Лион”» счет-фактуру, которую покупатель регистрирует в своей книге покупок с кодом вида операции 02 (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Код 21 в книге продаж ООО «ТЦ “Лион”» проставляется при поступлении чайной посуды на его склад — в этот момент отражается операция по восстановлению НДС, ранее принятого к вычету по авансовому счету-фактуре.

Как оформить счет-фактуру при получении предоплаты, расскажет статья «Правила выставления счета-фактуры на аванс в 2020 — 2021 годах».

Нюансы применения кода 26 в 2021 году

Записать код 26 в книге продаж потребуется в том случае, если фирма реализовывала в течение отчетного периода работы и (или) услуги:

- лицам, не являющимся плательщиками НДС (например, физлицам);

- фирмам и ИП, имеющим освобождение от НДС.

Код 26 применяется и в тех случаях, когда от указанных выше лиц получена предоплата в счет последующих отгрузок (выполнения работ, оказания услуг).

Записи в книге продаж по коду 26 могут производиться на основании сводных документов (счетов-фактур, отчета по онлайн-кассе).

Что в онлайн-кассах заменяет Z-отчет, см. в статье «Нужен ли z-отчет при использовании онлайн-кассы?».

При наличных расчетах в книге регистрируются сводные данные по ККТ за вычетом сумм, на которые выставлялись счета-фактуры.

Периодичность регистрации сводных документов по онлайн-кассе в книге продаж нормативно не определена. Допускается их регистрировать:

- по итогам квартала (письма от 15.07.2019 № 03-07-09/52125);

- ежемесячно (письмо от 15.07.2019 № 03-07-09/52125);

- ежедневно (письмо от 03.03.2010 № 03-07-09/11).

Нужно исходить из объема и периодичности операций.

ООО «ТЦ “Лион”» торгует оптом и в розницу. В апреле оно реализовало чайную посуду своим покупателям — физическим лицам.

Так как фирма торгует в розницу за наличный расчет, она вправе не оформлять счета-фактуры по каждой реализации (п. 7 ст. 168 НК РФ).

Запись в книге продаж по коду 26 ООО «ТЦ» производится на основании данных по ККТ. При этом в графе 7 «Наименование покупателя» отражается обобщенная группа покупателей — физические лица, а в графе 8 «ИНН/КПП покупателя» проставляется прочерк.

Если покупатели-физлица расплачиваются банковскими картами, продавцу (ООО «ТЦ “Лион”») необходимо оформлять счет-фактуру, так как такая форма оплаты признается безналичной (п. 3 ст. 168 НК РФ).

В этой ситуации запись в книге продаж тоже будет производиться по коду 26, и основанием для нее тоже станет сводный счет-фактура — его можно оформить в одном экземпляре по итогам налогового периода (письмо Минфина России от 01.04.2014 № 03-07-09/14382).

Корректировка реализации (код 18)

Основанием для отражения в книге продаж записи с кодом вида операции 18 является корректировочный счет-фактура, выставляемый продавцом покупателю при уменьшении стоимости отгруженных товаров (работ, услуг).

Стоимость реализации может снизиться, к примеру, если уменьшились:

- цена (тариф) товара;

- количество (объем) поставки.

Все случаи и условия выставления корректировочного счета-фактуры — в нашем материале «Что такое корректировочный счет-фактура и когда он нужен?».

ПАО «Анаконда» выставило в июне своему покупателю ООО «ТЦ “Лион”» корректировочный счет-фактуру (КСФ) по отгрузке прошлого месяца. Уменьшение стоимости продаж по нему составило 289 000 руб. (в том числе НДС 48 166,67 руб.).

Оба контрагента по этой операции будут применять код вида операции 18 в следующем порядке:

- ООО «ТЦ “Лион”» (покупатель) зарегистрирует полученный КСФ в книге продаж на сумму 289 000 руб. (в том числе НДС 48 166,67 руб.);

- ПАО «Анаконда» (продавец) отразит свой экземпляр КСФ в книге покупок на эту же сумму.

Что означает код 03?

Код 03 с 2016 года отменен — в приказе ММВ-7-3/136@ такой код вида операции отсутствует. До 01.07.2016 этот код использовали для отражения:

- возврата покупателем товаров продавцу;

- получения продавцом возвращенных покупателем товаров.

О нюансах оформления документов и учета НДС в ситуации возврата товаров см. в материале «Какой порядок учета НДС при возврате товара поставщику?».

Вместо исключенного кода 03 в настоящее время используются 3 других кода:

- 01 — товар вернул плательщик НДС;

- 16 — товар возвращен фирмой или ИП, не уплачивающими НДС;

- 17 — товар вернулся от физлица.

Если в книге продаж указать недействующий код 03, это будет считаться ошибкой. Кроме того, могут возникнуть сложности и у налоговиков, и у налогоплательщика (об этом далее).

Какие коды видов операций указывать в книге покупок? Ответ на этот вопрос узнайте в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Какие последствия могут наступить, если код вида операции отсутствует в книге продаж?

Декларация по НДС предоставляется налоговикам только в электронном виде, а информация из книги продаж включается в нее отдельным разделом. Поэтому ошибка в книге продаж автоматически означает ошибку в отчетности по НДС.

Отсутствие кодов или неверное их указание в графе «Код вида операции» книги продаж:

- налоговикам — не позволит идентифицировать конкретную хозяйственную операцию, сопоставить с данными контрагентов и обосновать правомерность вычета;

- налогоплательщику — создаст проблемы со сдачей декларации по НДС (отчет без кодов может не пропустить программа спецоператора, через которого электронная декларация поступает в налоговый орган) и станет причиной отказа в вычете по налогу на добавленную стоимость.

Ошибочные коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.

Для корректного указания кодов в книге продаж необходимо не только правильно классифицировать операцию и проконтролировать верное заполнение графы 2 в книге продаж, но и регулярно отслеживать изменения законодательства по этому вопросу.

Итоги

Для отражения кода вида операции в книге продаж используются шифры из ряда документов ФНС. Отгрузка шифруется кодом 01, а для корректировки реализации применяется код 18. Вместо отмененного кода 03 применяются коды 01 (если товар возвратил плательщик НДС), 16 или 17 (при возврате товара неплательщиками НДС или физлицами соответственно). Ошибочно указанные в книге продаж коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.

Источник статьи: http://nalog-nalog.ru/nds/kniga_prodazh/kod-vida-operacii-v-knige-prodazh/