- Дарение между юридическими лицами

- Запрещение дарения между юридическими лицами

- Договор дарения между юридическими лицами

- Дарение между юридическим и физическим лицом

- Налоги при дарении между юридическими лицами

- Подарок от фирмы: ждать ли сложностей?

- Просто подарки

- Рекламные расходы

- Представительские расходы

- Дарим подарки клиентам — платим налоги

Дарение между юридическими лицами

Как известно, юридические лица свободны в заключении договоров и во включении в них любых условий, которые тем или иным образом не запрещены законом. В рамках реализации свободы договора, организации могут в полной мере заключать между собой безвозмездные договоры дарения.

Однако, в некоторых случаях юр. лица ограничены в праве совершения дарственных, а иногда это и вовсе им запрещено. Все это зависит от каждого конкретного случая заключения дарственных между организациями, особенности которых мы рассмотрим далее.

Запрещение дарения между юридическими лицами

Согласно ст. 572 ГК, первостепенной характеристикой договора дарения является его безвозмездность, исключающая возможность порождения каких-либо встречных представлений или имущественных обязанностей со стороны одаряемого. В свою очередь, согласно ст. 50 ГК, юридические лица, имеющие в качестве основной цели своей деятельности получение прибыли, являются коммерческими организациями.

Однако, ст. 251 НК, освобождает от налогообложения доход, полученный безвозмездно материнской организацией от дочерней и наоборот, что в принципе запрещено п. 4 ст. 575 ГК.

Так, при совершении подобной запрещенной сделки, заинтересованное лицо может обжаловать ее в суде, последствием чего станет признание ее недействительности по причине притворности (п. 2 ст. 170 ГК). Однако, при разрешении подобных споров, судебная практика придает наибольшее значение истинных намерений сторон — при наличии даже намека на возмездность, сделка не может быть признана дарением.

Если же сделку между коммерческими организациями признают притворной, к ней применяется двусторонняя реституция — каждая из сторон обязана вернуть все полученное по сделке (ст. 167 ГК).

Однако, передача имущественного блага от одной организации в пользу другой, при отсутствии явного встречного представления, не всегда может считаться дарением. В частности, вклад юридического лица в уставной капитал другой организации исключает возможность применения гражданских норм о дарении, так как исключена безвозмездность такого вклада. При этом его возмездность вытекает не из положений самой сделки, а из содержания корпоративных отношений.

Стоит отметить, что прямой запрет на дарение установлен только в сделке, где коммерческие организации выступают с обеих сторон дарения. Так, если такое лицо представлено в качестве лишь одной стороны, дарение следует считать вполне законным.

Это было связано с тем, что в подаренном нежилом помещении, одаряемый организовал точку по продаже спортивного инвентаря. По мнению истца, это было связано с получением одаряемым прибыли, что являлось коммерческой деятельностью, а следовательно, нарушало п. 4 ст. 575 ГК, запрещающий дарение между коммерческими организациями.

Представитель «За ЗОЖ», в свою очередь, разъяснил суду и истцу, что согласно п. 4 ст. 50 ГК, некоммерческая организация, какой и является ОО, может заниматься деятельностью, приносящей доход, для достижения поставленных целей, что также было предусмотрено уставом организации.

Каких-либо ограничений относительно использования, полученного общественными организациями в подарок имущества, законодательство не предусматривало. Таким образом, дарение следовало считать действительным. Выслушав доводы сторон, суд принял сторону ответчика и отказал истцу в его требованиях.

Договор дарения между юридическими лицами

Если на юридические лица не распространяются установленные законодательством запреты и ограничения, то между ними вполне может быть заключен договор дарения, по которому одна организация — даритель, передаст или обяжется передать в пользу другой организации — одаряемого, какое-либо имущественное благо (ст. 572 ГК).

Положения ст. 161 ГК, требуют совершения в письменной форме всех сделок, заключенных юридическими лицами между собой или в отношении граждан, независимо от их стоимости.

Если юридическое лицо намерено подарить имущество, находящееся у него в оперативном управлении или хозяйственном ведении, то такое дарение будет допустимо только с согласия владельца такого имущества (п. 1 ст. 576 ГК). Указанное ограничение не распространяется на подарки небольшой стоимости.

По общему правилу, право собственности на подарок переходит к одаряемой организации в момент передачи подарка. Однако если переход прав на него требует государственной регистрации (например, недвижимость), то право собственности возникает лишь с момента ее проведения (ст. 223 ГК).

В целях защиты прав кредиторов, законодатель определил возможность отмены дарственной, совершенной в нарушение закона о несостоятельности. Так, если дарение было совершено организацией, за счет средств, связанных с его предпринимательской деятельностью, в течение последних полугода, предшествующих банкротству предприятия, то по требованию кредитора, суд может отменить такую сделку (п. 3 ст. 578 ГК).

В случае если одаряемой организацией выступает благотворительный фонд, общественная организация, религиозное объединение, учреждение культуры и т.п. , то более целесообразно передать имущество по договору пожертвования (ст. 582 ГК). Это позволит дарителю установить целевое назначение для использования подарка, а также проводить регулярный контроль его использования.

Дарение между юридическим и физическим лицом

Отечественное законодательство не запрещает совершения дарения между юридическим и физическим лицом, если заключенная между ними сделка носит безвозмездный характер, а ее положения и содержание соответствуют закону. Так, если стоимость подарка физическому лицу превышает 3 тыс. рублей, договор подлежит обязательному письменному оформлению (п. 2 ст. 574 ГК).

Организации — дарителю следует учитывать установленные законом запреты. Так, согласно п. п. 2, 3 ст. 575 ГК, запрещено дарение в пользу работников медицинских, образовательных и социальных учреждений, а также в пользу государственных и муниципальных служащих.

Исключение из указанного запрета составляют случаи, когда стоимость подарка не превышает 3 тыс. рублей.

Законодатель предусматривает возможность заключения указанными лицами как реального, так и консенсуального договора дарения (ст. 572 ГК). При оформлении консенсуального договора, кроме прямого указания на конкретный подарок, передаваемый гражданину, документ также должен содержать ясно выраженное намерение юридического лица на передачу подарка в будущем.

При получении подарка от юр. лица, у гражданина возникает налоговая обязанность по уплате 13% НДФЛ, от общей стоимости, полученного за календарный год имущества, которая превышает 4 тыс. рублей. Таким образом, если общая стоимость не превышает 4 тыс. рублей — налоговой обязанности не возникает.

Подоходный налог, согласно ст. 40 НК, подлежит исчислению из рыночной стоимости подаренного имущества, которая должна быть подтверждена документально или путем проведения ее оценки. Такая стоимость обязательно должна быть указана в договоре дарения.

Налоги при дарении между юридическими лицами

Поскольку передача имущества юридическим лицом, согласно п. 1 ст. 146 ГК, признается его реализацией, что является объектом налогообложения НДС, даритель признается налогоплательщиком налога на добавленную стоимость. Таким образом, налоговая обязанность при дарении возникает не только у одаряемого, но и у дарителя.

Налоговая база для уплаты НДС, согласно ст. 154 НК, определяется исходя из рыночной стоимости товаров, без включения в нее размера указанного налога.

В то же время расходы, понесенные в связи с совершением дарения (в виде стоимости подаренного имущества и прочих расходов, связанных с его передачей), согласно п. 16 ст. 270 НК, не подлежат учету при исчислении дарителем налога на прибыль организаций.

Одаряемое же юридическое лицо, учитывает полученное в порядке дарения имущество, в целях исчисления налога на прибыль организаций, как внереализационные доходы (ст. 250 НК). При исчислении указанного налога, оценка полученной прибыли осуществляется исходя из рыночной стоимости полученного имущества (ст. 40 НК), но не ниже его остаточной стоимости.

Согласно пп. 1 п. 1 ст. 251 НК, законодатель предусмотрел также случаи освобождения от налога на прибыль при получении организациями подарков от:

- Организаций, уставной капитал которых более чем на 50% состоит из вклада одаряемого юр. лица;

- Организаций, вклад которых в уставной капитал одаряемого превышает 50%.

Источник статьи: http://dogovor-darenija.ru/komu-darit/yuridicheskimi-licami-i-ip/organizacii/

Подарок от фирмы: ждать ли сложностей?

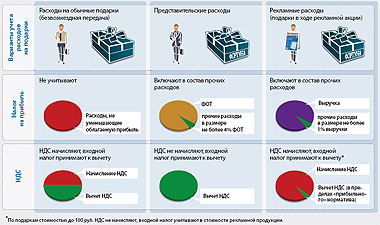

Как правило, накануне Нового года компании поздравляют с праздником своих партнеров и дарят им ценные памятные подарки или же просто какие-то приятные мелочи: календари, ежедневники, ручки и другие сувениры с логотипом фирмы. Одновременно перед бухгалтером встают непростые вопросы: как учесть расходы на подарки и какие платежи при этом необходимо перечислить в бюджет? Ответы — в нашей статье.

При налогообложении прибыли стоимость подарков партнерам или клиентам может быть учтена в составе прочих расходов, связанных с производством и реализацией, либо не учтена вовсе.

Просто подарки

По договору дарения одна сторона безвозмездно передает или обязуется передать другой стороне вещь в собственность. Дарение может быть совершено и в устной форме. Письменная форма обязательна, если дарителем выступает юридическое лицо и стоимость подарка превышает 5 МРОТ, либо если договор содержит обещание дарения в будущем 1 . Обратите внимание: стоимость подарков между коммерческими организациями не может превышать 5 МРОТ.

Налог на прибыль

Стоимость безвозмездно переданного имущества не учитывается при определении налога на прибыль 2 . Также облагаемую прибыль не уменьшают расходы на любые виды предоставляемых руководству или работникам вознаграждений, не предусмотренных трудовыми договорами 3 .

НДС

Передача права собственности на товары на безвозмездной основе признается их реализацией. В этом случае налоговую базу по НДС определяют исходя из рыночной стоимости безвозмездно передаваемого имущества 4 . По мнению специалистов финансового ведомства, исчисленные при безвозмездной передаче суммы НДС в расходы по налогу на прибыль не включаются 5 . Вместе с тем «входной» НДС, уплаченный поставщику товара, который в последующем был подарен, можно принять к вычету в общем порядке.

НДФЛ

Подарки стоимостью не более 4000 рублей, полученные налогоплательщиками от организаций или индивидуальных предпринимателей, освобождаются от налога на доходы физических лиц 6 . При этом доход, превышающий установленный лимит, подлежит обложению НДФЛ по ставке 13 процентов.

С 1 января 2008 года пункт 1 статьи 228 Налогового кодекса дополнен подпунктом 7. Из его буквального прочтения следует, что физические лица, получающие доходы в денежной и натуральной формах в порядке дарения (за исключением случаев, предусмотренных в пункте 18.1 статьи 217, где речь идет о подарках от физических лиц), должны рассчитать и уплатить НДФЛ самостоятельно. Получается, что при передаче подарков физическим лицам на организацию не возлагаются функции налогового агента. Такая позиция выражена и финансовым ведомством в недавно изданном письме 7 .

Однако изначально предполагалась полностью противоположная по смыслу норма (о чем свидетельствует пояснительная записка к проекту Федерального закона 8 , которым эта норма была введена). Но в окончательном варианте закона осталась неудачная формулировка, из которой следует, что единственным случаем, когда при дарении обязанности налогового агента выполняет даритель, является дарение физлицом недвижимости физлицу. Что невозможно в силу пункта 1 статьи 226 Налогового кодекса. Поэтому налоговые органы в своих письмах 9 трактуют подпункт 7 пункта 1 статьи 228 Налогового кодекса совершенно иначе.

Данная норма говорит лишь о том, что налогоплательщик должен самостоятельно уплатить НДФЛ в том случае, когда получает, например, недвижимость или автомобиль в подарок от другого физического лица, не близкого родственника и не члена семьи.

В этой ситуации просто нет налогового агента. А если дарителем является фирма, то она обязана выступить в роли налогового агента и удержать НДФЛ (см. также мнение к статье).

Однако неоднозначность формулировки указанной нормы и мнений по поводу ее применения приводит к тому, что полностью исключить разногласия с налоговыми органами нельзя. На сегодняшний день арбитражной практики по применению подпункта 7 пункта 1 статьи 228 Налогового кодекса нет.

При выдаче подарков детям следует помнить, что в Налоговом кодексе отсутствуют возрастные ограничения для налогоплательщиков. Вместе с тем гражданин имеет право участвовать в налоговых отношениях через своего законного или уполномоченного представителя 10 . Законными представителями несовершеннолетних детей являются их родители, усыновители, опекуны и попечители 11 . Следовательно, от имени несовершеннолетнего ребенка, получившего облагаемый НДФЛ доход, налоговую декларацию заполняет его законный представитель 12 .

ЕСН

Со стоимости подарков не придется начислять единый социальный налог и взносы на обязательное пенсионное страхование. Дело в том, что единым социальным налогом облагается вознаграждение, начисляемое в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ и оказание услуг. Вместе с тем не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество 13 . К таким договорам относится и дарение.

Следует учитывать и то, что на выплаты и вознаграждения, не уменьшающие «прибыльную» базу, ЕСН не начисляется в принципе 14 . Правда, в этом случае «упрощенцам» и «вмененщикам» придется исчислить и уплатить в бюджет пенсионные взносы. Причина в том, что организации, применяющие спецрежимы, не являются плательщиками налога на прибыль. Следовательно, на них не распространяется указанное положение Налогового кодекса 15 . Заметим, что высшие арбитры с данным утверждением не согласны 16 .

Травматические взносы

Специалисты ФСС России считают, что на стоимость подарков следует начислить взносы от несчастных случаев 17 . Объясняют они это тем, что подарки прямо не указаны в перечне выплат, на которые не начисляются взносы в соцстрах 18 . С этим можно поспорить. Ведь объектом для их исчисления являются выплаты, начисленные работнику в связи с выполнением им трудовых обязанностей. Данной точки зрения придерживается ВАС РФ 19 .

Что же касается вручения подарков посторонним для организации лицам, то в этом случае уплачивать травматические взносы точно не придется. Дело в том, что эти взносы начисляют на доход работников предприятия и на сумму вознаграждений по гражданско-правовым договорам 20 , если такое условие предусмотрено в самом договоре 21 .

К.В. Котов,

советник Управления налогообложения ФНС России

Новой редакцией подпункта 7 пункта 1 статьи 228 На- логового кодекса предусмотрено, что физические лица, получающие доходы в денежной и натуральной формах в порядке дарения (за исключением случаев, предусмотренных п. 18.1 ст. 217 Кодекса), исчисляют и уплачивают налог на доходы физических лиц в соответствии со статьей 228 главного налогового документа.

Правоотношения сторон договора дарения регулируются нормами главы 32 Гражданского кодекса. При этом договор дарения недвижимого имущества подлежит государственной регистрации (п. 3 ст. 574 ГК РФ). Кроме того, согласно положениям гражданского законодательства подлежит регистрации переход права собственности на транспортные средства, акции, паи, доли в уставном капитале организаций. Таким образом, для целей исчисления НДФЛ налоговым агентом под подарками подразумевается безвозмездная передача физическому лицу любых вещей юридическим лицом (индивидуальным предпринимателем) (за исключением недвижимости, транспортных средств, акций, паев, долей), передача которых не требует регистрации договора дарения.

Все иные дары, переданные одаряемому физическому лицу на основании договора дарения, заключенного в письменной форме и требующего регистрации, признаются доходами физического лица, полученными в порядке дарения.

При получении физическими лицами подарка от организации стоимостью, не превышающей 4000 рублей, у организации не возникает обязанности по удержанию налога и по представлению в налоговый орган по месту своего учета сведений о таких доходах по форме N 2-НДФЛ.

Если стоимость подарка превышает 4000 рублей, а также в случаях, когда одним и тем же физическим лицом в налоговом периоде от организации получено несколько подарков общей стоимостью, превышающей 4000 рублей, организация в отношении таких доходов признается налоговым агентом, на которого возложены обязанности, установленные статьями 226 и 230 Налогового кодекса.

Если организация не выплачивала одаряемому лицу в налоговом периоде других доходов, то удержать налог со стоимости подарка она не имеет возможности. В таком случае налоговый агент обязан письменно сообщить в налоговый орган о невозможности взыскания налога в течение одного месяца с момента возникновения соответствующих обстоятельств (п. 5 ст. 226 НК РФ). Тогда одаряемое физическое лицо уплачивает налог на основании налогового уведомления (п. 5 ст. 228 НК РФ).

Рекламные расходы

В некоторых случаях вручение подарков можно квалифицировать как рекламную акцию. При этом надо учитывать, что реклама — это информация, распространяемая любым способом, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования. Под неопределенным кругом подразумеваются лица, которые не могут быть заранее определены в качестве получателей рекламной информации и конкретной стороны правоотношения 22 . В налоговом учете такие расходы признают в размере, не превышающем одного процента выручки от реализации.

Для целей НДС передачу рекламной продукции рассматривают как безвозмездную передачу товаров 23 . Базу по НДС определяют исходя из рыночных цен безвозмездно передаваемого имущества. По мнению чиновников, НДС по таким расходам подлежит вычету в размере, соответствующем величине расходов, учитываемых при налогообложении прибыли 24 . Вместе с тем в самом Налоговом кодексе данное ограничение относится только к командировочным и представительским расходам. С этим согласны и судьи 25 . Между тем передача в рекламных целях товаров, расходы на приобретение (создание) единицы которых не превышают 100 рублей, не облагается НДС. Правда, и вычетом налога воспользоваться нельзя, он должен учитываться в стоимости таких товаров.

По мнению Федеральной антимонопольной службы РФ, нанесение логотипов или товарных знаков на сувенирную продукцию всегда осуществляется в рекламных целях, независимо от дальнейшего ее распространения 26 . Однако если указанное имущество используется сотрудниками организации в их непосредственной работе, то нанесенная на имущество информация не может рассматриваться в качестве рекламы 27 .

Представительские расходы

Довольно часто сувенирная продукция с символикой фирмы вручается во время официального приема представителям организаций-контрагентов, участвующим в переговорах, в целях установления или поддержания взаимного сотрудничества. Причем, по мнению чиновников, стоимость таких подарков может рассматриваться в качестве представительских расходов 28 . При этом данные затраты отражают в размере, не превышающем 4 процентов от расходов компании на оплату труда. Имейте в виду, что расходы в виде стоимости сувениров, не содержащих логотипа организации и безвозмездно передаваемых партнерам, не учитываются при исчислении базы по налогу на прибыль 29 .

Дарим подарки клиентам — платим налоги

Подтверждением расходов организации на услуги почтовой связи в случае их оплаты наличными денежными средствами наряду с кассовыми чеками могут служить и бланки строгой отчетности. Положением о порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ (утв. пост. Правительства РФ от 06.05.2008 N 359) установлено, что организации и предприниматели, оказывающие услуги населению, могут разрабатывать новые БСО самостоятельно. Причем это можно делать уже сейчас в том случае, если такие бланки ранее не были утверждены в установленном порядке. Что касается почтовых услуг, то для них в качестве БСО были разработаны квитанции: форма N1 «Квитанция о приеме почтовых отправлений» и форма N 5 «Квитанция о приеме разного рода платы» (утв. приказом Минфина России от 29.12.2000 N 124н). В соответствии с пунктом 2 постановления Правительства РФ N 359 такие бланки строгой отчетности, утвержденные до вступления в силу постановления Правительства РФ от 31 марта 2005 года N 171, могут применяться до 1 декабря 2008 года. В дальнейшем почтовые отделения должны будут использовать разработанные ими и изготовленные типографским способом бланки строгой отчетности. При этом следует учитывать, что этот бланк должен содержать все обязательные реквизиты, указанные в пункте 3 положения. Утверждать такие БСО в федеральных органах исполнительной власти согласно положению не требуется.

Сеть почтовых учреждений государственной службы в Российской империи в XIX веке была сравнительно слабо развита. Почтовое ведомство обязано было распределять корреспонденцию только на расстоянии в 15 верст от обеих сторон почтового тракта (преимущественно железной дороги и речного пути). Громадные пространства оставались лишенными почтового обслуживания.

После Земской реформы 1864 года местные органы начали решать эту проблему, создавая собственную регулярную почту. Организованная земскими управами почта доставляла корреспонденцию из государственных почтовых отделений по всему уезду, во все места за пределами 15-верстного пространства. Для земской почты правительством был установлен ряд ограничений. Например, ей запрещалось использовать дороги, по которым следовала государственная почта, и разрешалось их пересекать лишь с проселка на проселок. Вскоре уездные земства получили разрешение выпускать собственные марки. Обязательным условием их выпуска было отличие от государственных. Но мнимые минусы рождали явные плюсы. Земские выпуски выглядели привлекательнее в сравнении с монотонным однообразием марок государственной почты. Насколько важной была миссия этих марок, можно судить по тому, что территория их хождения превышала площадь всех европейских государств, вместе взятых. Полный набор земских марок, выпуск которых был прекращен в 1917 году, составлял более 3000 основных номеров с разновидностями.

В начале XX века деятельность земской почты пошла на убыль: к 1900 году она сократилась наполовину, а к 1914 году поддерживалась всего в 35 уездах. Земские почтовые службы, как и другие земские учреждения, были ликвидированы в начале 1918 года — после установления Советской власти.

Подготовила Ирина Калинина

Автор статьи:

М.Л. Косульникова,

главный бухгалтер

Экспертиза статьи:

Ю.В. Волкова,

служба Правового консалтинга ГАРАНТ,

профессиональный бухгалтер-эксперт

2 п. 16 ст. 270 НК РФ

3 п. 21 ст. 270 НК РФ; письмо Минфина России от 17.05.2006 N 03-03-04/1/468

4 п. 2 ст. 154 НК РФ

5 письмо Минфина России от 22.09.2006 N 03-04-11/178

6 п. 28 ст. 217 НК РФ; письмо Минфина России от 24.09.2008 N 03-04-05-01/357

7 письмо Минфина России от 08.10.2008 N 03-04-06-01/295

8 Федеральный закон от 24.07.2007 N 216-ФЗ

9 письма УФНС России по г. Москве от 17.04.2008 N 28-11/037306, ФНС России от 17.06.2008 N 3-5-03/149@

10 п. 1 ст. 26 НК РФ

11 п. 1 ст. 28 ГК РФ; п. 1 ст. 64 СК РФ

12 письмо УФНС России по г. Москве от 09.08.2007 N 28-10/076242@

13 п. 1 ст. 236 НК РФ; письмо Минфина России от 24.07.2008 N 03-04-06-01/84

14 п. 3 ст. 236 НК РФ

15 письма Минфина России от 23.04.2008 N 03-11-04/2/76, от 11.04.2008 N 03-11-04/2/45, от 11.03.2008 N 03-04-06-02/27

16 Определение ВАС РФ от 25.08.2008 N 10789/08; Пост. ВАС РФ от 26.04.2005 N 14324/04

17 письма ФСС России от 18.10.2007 N 02-13/07-10008, от 10.10.2007 N 02-13/07-9665

18 утв. пост. Правительства РФ от 07.07.1999 N 765

18 Определение ВАС РФ от 08.11.2007 N 14150/07

20 п. 3 правил, утв. пост. Правительства РФ от 02.03.2000 N 184

21 п. 1 ст. 5 Федерального закона от 24.07.1998 N 125-ФЗ

22 письмо ФАС России от 05.04.2007 N АЦ/4624

23 подп. 1 п. 1 ст. 146 НК РФ; письмо Минфина России от 14.04.2008 N 03-07-11/144

24 письма Минфина России от 09.04.2008 N 03-07-11/134, от 11.11.2004 N 03-04-11/201

25 Пост. ФАС ПО от 22.01.2008 N А55-5349/2007

26 письмо ФАС России от 23.01.2006 N АК/582

27 письмо УФНС России по г. Москве от 02.10.2007 N 19-11/093471

28 подп. 22 п. 1 ст. 264 НК РФ; письмо ФНС России от 16.08.2004 N 02-5-10/51

29 п. 16 ст. 270 НК РФ; письмо УФНС России по г. Москве от 30.04.2008 N 20-12/041966.2

Журнал «Актуальная бухгалтерия» N 12/2008, М.Л. Косульникова, главный бухгалтер

Источник статьи: http://www.garant.ru/article/6537/