- Ведомость выдачи подарков

- Поводы

- Зачем оформлять

- Элементы ведомости

- Ограничения

- Бухгалтерская проводка

- Налоги и страховые взносы

- Особые случаи

- Сопутствующие документы

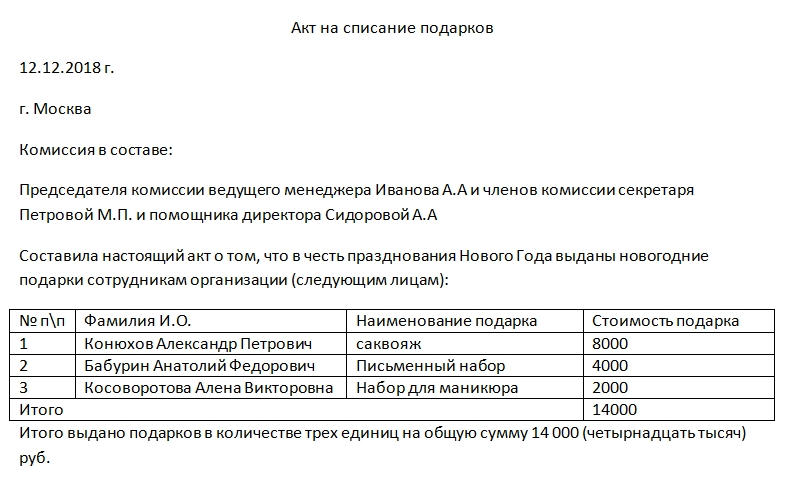

- Акт на списание подарков

- Комиссия

- Сопутствующие документы

- Обязателен ли учет

- Составные части

- Обязательно ли составлять договор

- Материальная помощь

- Приз – отличия

- Порядок документального оформления

- Учет расходов на подарки контрагентам

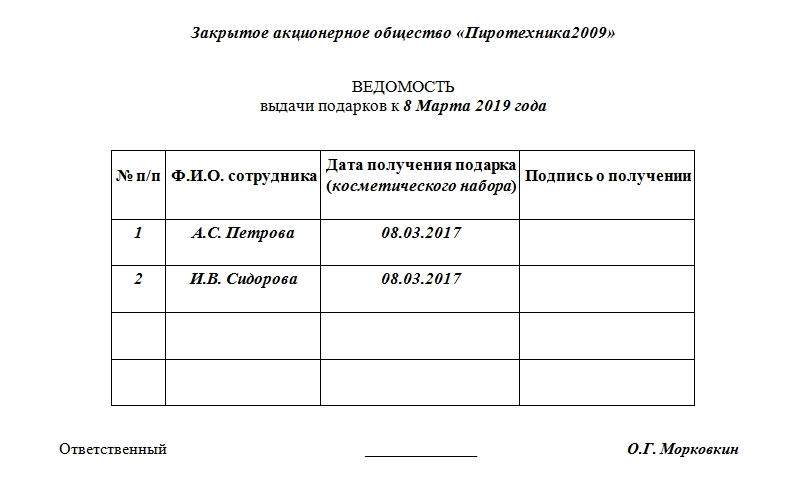

Ведомость выдачи подарков

Ведомость выдачи подарков оформляется в случаях, когда работодатель принял решение массово одарить своих сотрудников какими-либо безвозмездными поощрениями. Документ является оптимальным решением в ситуации, когда требуется подпись каждого сотрудника в том, что подарок получен.

Важно! Если подарки прописаны в трудовом договоре и являются поощрением за добросовестный труд, то они являются производственными премиями. Частью оплаты труда.

Именно в таких случаях и применима ведомость выдачи подарков. Подробные условия передачи подарка сотруднику оговариваются в 32 главе Гражданского кодекса Российской Федерации.

Поводы

Традиционные в нашей стране праздники, которые подразумевают (по желанию) выдачу материальных ценностей, всем известны. Это 8 марта, 23 февраля, 1 сентября, 1 июня – день защиты детей. Список можно продолжать долго, так как в каждой организации могут быть свои специфические профессиональные праздники.

Не стоит забывать о новогодних праздниках. В большинстве организаций принята выдача новогодних подарков детям сотрудников. Такой жест будет отличным показателем заботы со стороны работодателя.

Зачем оформлять

Казалось бы, подарок – благородный жест, не нуждающийся в документальном подтверждении. Однако для юридических лиц все сложнее. Обязательно нужно подтвердить факт передачи ценностей, так как в налоговой службе могут возникнуть вопросы относительно добрых намерений работодателя. Ведь от сотрудников взамен недобросовестными руководителями могут требоваться трудовые затраты. А это уже – выход за рамки закона, «серая» заработная плата. Что, естественно, приведет к административным наказаниям при проверках.

Элементы ведомости

Оптимальной для оформления бумагой станет бланк предприятия, в верхней части документа должно быть расположено название компании. Если такого бланка нет, то при заполнении лучше указать наверху наименование компании, которая таким образом проявляет заботу о сотрудниках.

Под названием предприятия может находиться надпись «Ведомость выдачи подарков к …». Вместо пробела необходимо вписать, какой праздник побудил руководство к вручению подарков. Под этой надписью – таблица. Каждому сотруднику в ней должна отводиться отдельная строка. Столбцы таблицы должны содержать:

- Порядковый номер записи.

- ФИО одариваемого сотрудника.

- Личную подпись о получении.

- Дату получения подарка. В этом же столбце удобнее указывать вид вручаемых материальных ценностей (например, косметический набор), если они одинаковые для всех. Если подарки разные, то стоит прописывать названия индивидуально в отдельных строках и ввести для этого отдельный столбец.

Документ имеет свободную форму. Каждая организация вправе самостоятельно устанавливать количество строк и столбцов, которые должны содержаться в документе. Так, в случае с детскими новогодними подарками детей у сотрудника может быть несколько. К тому же возраст этих детей может быть не подходящий для вручения. Например, совершеннолетние.

В такой конкретной ситуации стоит ввести столбцы с количеством детей и датой их рождения. Так и поступает большинство организаций в преддверии новогодних торжеств, выдавая своим сотрудникам подарки для их детей.

Ограничения

Каким бы добросердечным ни был работодатель, закон ограничивает сумму подарков, которые могут выдаваться за один год службы. Точнее, не ограничивает, а старается отрегулировать этот процесс таким образом, чтобы вручение подарков не стало планомерным способом оплаты.

Для этого на безвозмездно передаваемые материальные ценности накладывается налог (конкретно — НДФЛ), если их стоимость составляет более 4 тыс. руб. на одного сотрудника в течение одного календарного года. Конечно, это будет зависеть и от формы подарка. Все случаи, когда из этого правила делаются исключения, подробно прописаны в 8 пункте 217 статьи Налогового кодекса.

Бухгалтерская проводка

В бухучете презенты работникам проходят как материально-производственные запасы. Сумма, которая составляет фактическую стоимость подарков, не облагается НДС и поступает на дебет счета 10 либо 41. Списание этой суммы производится в организации через субсчет 91 под названием «Прочие расходы». В некоторых случаях требуется составление счета-фактуры и регистрация его в книге продаж.

Налоги и страховые взносы

Затраченные средства на подарки по закону нельзя учитывать при расчете налога на прибыль. Особенно если учет налога производится с разницы дохода и расхода. А также это не считается оплатой труда.

Таким образом, в бухгалтерском учете подарки числятся, а в налоговом – нет.

Что же касается страховых взносов, то они отчисляются от стоимости подарков только в том случае, если они были прописаны в трудовых договорах или срочных контрактах работника. Если же был оформлен договор дарения, то страховые взносы с суммы подарков не выплачиваются.

Особые случаи

Если работодатель решил одарить какого-либо работника индивидуально по случаю, например, дня рождения, то никто не вправе это ему запретить. Однако нелогично будет в такой ситуации заводить ведомость. Достаточно будет договора дарения. Согласно п.2 574 статьи Гражданского кодекса такой договор оформляется обязательно, если общая сумма подарка превышает 3 тыс. руб.

Внимание! Договор дарения не должен содержать ссылок на нормативные акты организации, на должность или какие-либо профессиональные достижения сотрудника.

Иначе сотрудники органа налогового контроля могут причислить это к поощрению за труд и взыскать прилагающиеся налоги (плюс пени за не выполнение).

Сопутствующие документы

Ведомость выдачи подарков невозможна без издания приказа руководителя организации. Часто эти две бумаги совмещаются друг с другом. А ведомость в этом случае является приложением либо одним из пунктов приказа. Обязательной частью приказа будет перечень тех сотрудников, которым будут выдаваться презенты.

Источник статьи: http://assistentus.ru/forma/vedomost-vydachi-podarkov/

Акт на списание подарков

Акт на списание подарков является неотъемлемой частью документов каждой организации, которая производила выдачу подарков своим сотрудникам либо другим физическим лицам. А она имеет право это делать согласно 191 статье Трудового кодекса.

Комиссия

Перед составлением акта на списание собирается специальная комиссия. Они должна состоять не менее чем из трех человек. Избирается председатель этой комиссии. Каждый из членов собранной группы должен быть уведомлен о том, что сообщение ложных сведений в официальных бумагах карается по закону.

Все члены комиссии проверяют соответствие указанных в бумаге данных с реальным положением дел. Своими подписями в документации они свидетельствуют о найденном полном совпадении. Если один из членов комиссии имеет особое мнение по поводу представленных цифр, то он все равно подписывается, но оформляет свою позицию в виде приписки или приложения к акту.

Иногда создание комиссии прописывается в приказе руководителя о проведении праздничных мероприятий в организации.

Сопутствующие документы

Помимо акта на списание подарков, руководителю либо другому организующему праздник лицу необходимо составить и представить на подпись:

- Приказ руководителя.

- Программу проведения мероприятия.

- Список участников торжественного обеда либо ужина (если таковой предвидится).

- Смету расходов на проведение. Она в первую очередь передается в бухгалтерию компании.

- Ведомости выдачи подарков. Главная часть в ней – таблица со списком одаряемых и их подписей. Ведомость является основанием для составления акта на списание подарков.

Только после юридически грамотного оформления этой документации можно приступать к формированию акта.

Обязателен ли учет

Во многих организациях ситуация с выдачей презентов пущена на самотек. Бухгалтерам это кажется несерьезным. Однако они меняют свое мнение при проведении проверок контролирующих органов. Ведь любая хозяйственная деятельность должна быть соответствующим образом задокументирована, и дарение является одним из видов хозяйственной деятельности компании.

Составные части

Акт на списание подарков не имеет установленного унифицированного образца. В соответствии с существующей законодательной базой он составляется в свободной форме. Главное, чтобы она была прописана в учетной политике организации и соответствовала принятым нормам. Все они прописаны в 9 статье закона о бухучете.

В предлагаемых для скачивания бланке и образце документа присутствуют следующие части:

- Шапка. Она включает в себя: реквизиты компании в верхней части (в идеале акт печатается на бланке организации), наименование документа, его номер, дату подписания и город.

- Перечисление состава комиссии. Она должна насчитывать не менее пяти лиц, поставивших на бумаге свои подписи. Достаточно будет фамилии, инициалов и должности (если в состав комиссии входят сотрудники).

- Таблица с описанием подарков, их стоимости и тех, кому они были вручены.

- Повод для преподнесения презентов. В прилагаемом примере это Новый год.

- Сколько единиц выдано и на какую сумму.

- Упоминание о возможности списания перечисленных ценностей с учета.

- Подписи членов комиссии. По возможности – печать организации.

Стоит отметить, что акт на списание не будет иметь юридической силы без ведомости выдачи с подписями одаряемых.

Обязательно ли составлять договор

Договор дарения обязательно заключать в письменной форме с постановкой всех подписей и печатей, если цена презента (подарочного сертификата либо просто вручаемых денежных средств) превышает 3 тыс. рублей.

Если стоимость сувенирной продукции, цветов, парфюмерной продукции и прочего составляет менее 3 тыс. рублей на человека, то договор может составляться и в устной форме. Но остальная документация остается обязательным условием для возможности законного списания.

Этот вид налога начисляется на сумму выданного подарка только в случае, если общая стоимость поощрений (либо стоимость одного выданного) превышает 4 тыс. рублей. Причем может быть выдано несколько презентов в разное время года.

Если ценный подарок (стоимостью более 3 тыс. рублей) выражается в денежной форме, то НДФЛ на него должен перечисляться в тот же день, когда он поступит на лицевой банковский счет (либо в руки) получателя.

Если же сотрудник получил ценный презент в виде какой-либо вещи, то вычитается НДФЛ в ближайший день выдачи денежных средств одариваемого. Это могут быть премия, аванс, основная часть заработной платы либо иная выплата.

Материальная помощь

Если подарки предназначаются для сотрудников организации, то их стоимость совмещают с выплачиваемой материальной помощью за весь год. Если общая стоимость выданных презентов и материальной помощи сотрудникам превышает 4 тыс. рублей, то компании придется начислять НДФЛ на стоимость свыше указанной.

Приз – отличия

В понятие «подарок» входит вся группа предметов, которые вручаются по случаю, к определенной дате. Например, 8 марта, 23 февраля, Новый год, день рождения работника. Понятие «приз» встречается в основном в учреждениях культуры, компаниях, которые работают в сфере организации культурно-массовых мероприятий. И вручение приза происходит за победу в каком-либо конкурсе. Его вручают за определенные заслуги. Так что в документации гораздо чаще фигурируют «подарки». Причем их официально подразделяют на ценные и неценные. Они отличаются рубежом стоимости в 3 тысяч рублей.

Порядок документального оформления

У каждой организации может быть свой подход к основному алгоритму дарения материальных ценностей и их списания. Главное, чтобы он:

- Учитывал требования налогового законодательства.

- Учитывал нормы гражданского законодательства.

- Учитывался бухгалтерией на забалансовом счете 07.

- Был учтен при уплате организацией положенных страховых взносов в пенсионный фонд.

- Был отражен в учетной политике компании.

Но без акта на списание подарков ни при каких обстоятельствах не обойтись.

Источник статьи: http://assistentus.ru/forma/akt-na-spisanie-podarkov/

Учет расходов на подарки контрагентам

Бухгалтерские вести, № 45 (декабрь 2016)

Рассмотрим варианты учета расходов на подарки и сувениры, ограничения, а также какие документы необходимо оформить и как сократить риски претензий со стороны налоговиков.

Существующие ограничения

В соответствии со ст. 575 Гражданского кодекса РФ не допускается дарение, за исключением обычных подарков, стоимость которых не превышает 3000 руб.

Однако юридические лица друг другу подарки в традиционном понимании дарят редко. Как правило, поздравления и подарки от имени компании получают конкретные представители партнера.

С точки зрения налогового законодательства подарки физическим лицам расцениваются, как их доходы, а доходы физических лиц облагаются НДФЛ в размере 13 или 30% от суммы дохода в зависимости от статуса физического лица — резидент или нерезидент РФ (ст. 224 Налогового кодекса РФ). Стоит отметить, что в отношении подарков есть лимит стоимости, с которого НДФЛ не взимается. На текущий момент он составляет 4000 руб. по каждому основанию на одно физическое лицо за налоговый период. От формы подарка, а это может быть вещь, подарочный сертификат или даже денежная сумма, лимит не зависит.

Согласно разъяснениям Минфина РФ (Письмо от 08.05.13 №03-04-06/16327), если компания в течение года выплатила физическому лицу только доходы, освобожденные от НДФЛ (ст. 217 НК РФ), то она не признается налоговым агентом и не должна представлять сведения по форме 2-НДФЛ. Таким образом, если в течение года организация передаст одному физическому лицу подарки на сумму менее 4000 руб., организация не признается налоговым агентом и, соответственно, не должна представлять в налоговой орган сведения по форме 2-НДФЛ (Письмо Минфина РФ от 02.03.12 №03-04-06/9-54).

Соответственно, подарок партнеру стоимостью менее 4000 руб. не отражается и в форме 6-НДФЛ.

С подарками дороже 4000 руб. сложнее. В этом случае бухгалтер до 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, обязан письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (п. 5 ст. 226 НК РФ). При этом бухгалтер должен включить получателя подарка в реестр сведений о доходах и подать данные по формам 2-НДФЛ, 6-НДФЛ.

Так как для этого требуются персональные данные получателя подарка, большинство компаний предпочитают укладываться в лимит.

Вариант 1 – безвозмездная передача

В бухгалтерском учете подарки контрагентам при их приобретении относятся к материально-производственным запасам или товарам и должны учитываться на счете 10 «Материалы» или на счете 41 «Товары». При передаче подарков расходы относятся к прочим расходам (п. 11 ПБУ 10/99 «Расходы организации») и отражаются по дебету счета 91.2 «Прочие расходы» и кредиту счетов 10 или 41.

В налоговом учете расходами признаются обоснованные и документально подтвержденные затраты (п. 1 ст. 252 НК РФ).

При определении налоговой базы по налогу на прибыль организаций не учитываются расходы в виде безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей (п. 16 ст. 270 НК РФ).

Дарение подарков есть ни что иное, как передача имущества безвозмездно, поэтому расходы на приобретение подарков контрагентам не включаются в расходы по налогу на прибыль.

В связи с этим при применении компанией ПБУ 18/02 у нее возникнет постоянное налоговое обязательство (п. 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»).

Также передача подарков признается объектом обложения НДС на основании п. 1 ст. 39 и п. 1 ст. 146 НК РФ. Таким образом, при передаче подарка контрагенту бухгалтеру необходимо начислить НДС, рассчитанный исходя из рыночной стоимости подарка, то есть цены при покупке. Входной НДС при этом можно принять к вычету при наличии счета-фактуры (п. 2 ст. 171 НК РФ).

Рассмотрим на примере проводки, которые бухгалтеру необходимо будет сделать в учете при покупке и передаче подарков партнерам по бизнесу — конкретным сотрудникам компании-контрагента.

Вариант 2 – представительские расходы

Некоторые организации вручают презенты своим партнерам на официальном приеме и проводят в учете расходы на приобретение таких презентов как представительские. Следуя законодательству, в представительские расходы можно включить затраты на продукты питания и напитки для проведения официального приема и буфетного обслуживания.

Официальная позиция Минфина России заключается в том, что расходы на приобретение сувениров для передачи в рамках официального приема не учитываются при налогообложении прибыли, поскольку не поименованы в п. 2 ст. 264 НК РФ (Письмо Минфина РФ от 16.08.06 №03-03-04/4/136).

В то же время налоговые органы позволяют налогоплательщикам учитывать расходы на приобретение сувениров с символикой организации для передачи их на официальном приеме контрагентам. Такое мнение поддерживается в судебных решениях (Письмо УФНС России по г. Москве от 30.04.08 №20-12/041966.2; Постановление ФАС Московского округа от 31.01.11 №КА-А40/17593-10 по делу №А40-55061/10-99-250).

При этом необходимо документально оформить проведение официального приема, то есть составить приказ, смету, отчет о проведении мероприятия.

Налоговый кодекс гласит — представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период (п. 2 ст. 264 НК РФ).

Рассмотрим проводки при отнесении расходов на покупку презентов на представительские.

Предпочтительный вариант

Какой вариант будет для бухгалтера более предпочтительным, решать бухгалтеру. Важно учесть все обстоятельства в каждой конкретной ситуации.

Так, если компания проводит официальное мероприятие, то вероятность того, что расходы на конфеты, принятые, как представительские, вызовут вопросы налоговиков, минимальна.

Если проводится рекламная акция, то бухгалтер имеет право принять расходы, например, на вручение презентов в виде ручек и блокнотов с логотипом компании, как расходы на рекламу, само собой при отсутствии списка лиц для вручения.

Самым простым является вариант с безвозмездной передачей имущества в пределах установленных норм. Такая операция стопроцентно не вызовет вопросов со стороны налоговых органов.

Напоследок поделимся маленькой хитростью: конверты и открытки можно учесть в качестве расходов на канцелярские товары, если вместе с открыткой вложить в конверт первичную документацию, например, счет или акт оказанных услуг или выполненных работ.

В любом случае, какой бы вариант ни был выбран, оформляйте полный комплект документов. Чем больше подтверждающих документов, тем меньше вероятность претензий.

Источник статьи: http://sber-solutions.ru/press-center/articles/uchet-raskhodov-na-podarki-kontragentam/