- Обложение подарков НДФЛ и страховыми взносами

- Как в 2019 года подарки работникам облагается страховыми взносами

- Что такое подарок?

- Документальное оформление

- НДФЛ с подарков

- Страховые взносы со стоимости подарков

- Отражение в программе

- Подарки сотрудникам: проводки

- Облагаются ли подарки налогом?

- Как отражать в бухучете ценные подарки?

- Бухучет подарков к праздникам

Обложение подарков НДФЛ и страховыми взносами

НДФЛ с подарков

Ценный подарок, врученный сотруднику является его доходом в натуральной форме и облагается НДФЛ. При этом налог на подарок надо уплачивать только с суммы стоимости, превышающей 4000 рублей (п. 28 ст. 217 НК РФ).

Если же придерживаться позиции, что ценный подарок – это стимулирующая выплата (т. е. считать его оплатой труда в натуральной форме), опять возникает спорный момент. По нашему мнению, в таком случае неудержание НДФЛ со всей суммы (в т. ч. и 4000 руб.) неправомерно.

В части обложения подарков страховыми взносами в ПФР, ФСС и ФФОМС России ситуация неоднозначна. По общему правилу объектом обложения признаются выплаты и иные вознаграждения, начисляемые компаниями в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ (далее – Закон № 212-ФЗ)). Соответственно, и сумма дохода по ценному подарку полностью облагается страховыми взносами, в том числе и взносами на травматизм.

Что касается страховых взносов на подарки, врученные в честь праздника, то согласно позиции ФАС Северо-Западного и Западно-Сибирского округов (пост. ФАС СЗО от 20.02.2014 № Ф07-184/14, ФАС ЗСО от 08.05.2013 № Ф04-1405/13) их стоимость не учитывается при расчете базы по страховым взносам. Судьи указали, что такая передача осуществляется на основании гражданско-правовых сделок, предметом которых является переход права собственности. Она непосредственно не связана с выполнением работниками трудовых обязанностей, не является стимулирующей или компенсирующей выплатой, имеет разовый и необязательный характер. Стоимость подарков определяется вне зависимости от стажа сотрудника и результатов его работы.

Таким образом, при вручении ценного подарка работнику в честь праздника компания должна оформитьдоговор дарения в письменном виде. В этом случае при передаче подарка у нее не возникает объекта обложения страховыми взносами (ч. 3 ст. 7 Закона № 212-ФЗ; письма Минздравсоцразвития России от 12.08.2010 № 2622-19, от 19.05.2010 № 1239-19, от 07.05.2010 № 10-4/325233-19).

Отметим, что согласно гражданскому законодательству (п. 2 ст. 574 ГК РФ) договор дарения движимого имущества должен быть совершен в письменной форме, если стоимость подарка превышает 3000 рублей. Однако в Законе № 212-ФЗ нет указания на это ограничение, поэтому стоимость подарка в данном случае не имеет значения.

В качестве письменного договора дарения можно использовать документы, в которых отражена воля обеих сторон (см. образец).

Образец договора дарения при вручении ценного подарка работнику в честь праздника

Предлагаем вашему вниманию таблицу, которая кратко описывает, как необходимо учитывать налог на прибыль, НДС, НДФЛ и страховые взносы на подарки.

Налоги и страховые взносы с подарков

Учет расходов на подарки

Приведем пример учета расходов на ценные подарки для работников.

В марте 2016 г. компания на основании положения о премировании (возможность выплаты премий в соответствии с положением о премировании предусмотрена трудовыми договорами) преподнесла менеджеру Мироновой М. А. ценный подарок – мультиварку за успехи в работе, в частности, за заключение ряда крупных контрактов. Стоимость подарка – 4720 руб. (включая НДС – 720 руб.). Кроме того, в июле Миронова М. А. отмечает свой день рождения. В честь данного события компания подарила ей вазу стоимостью 1180 руб. (включая НДС – 180 руб.).

В марте 2016 г. бухгалтер сделает следующие проводки:

ДЕБЕТ 41 КРЕДИТ 60 – 4720 руб. – оприходована приобретенная у поставщика мультиварка. НДС включается в стоимость товара (п. 4 ст. 170 НК РФ);

ДЕБЕТ 73 КРЕДИТ 41 – 4720 руб. – вручен подарок за трудовые достижения;

ДЕБЕТ 26 КРЕДИТ 73 – 4720 руб. – стоимость подарка за трудовые достижения учтена в расходах;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «НДФЛ» – 613,6 руб. (4720 руб. х 13%) – удержан НДФЛ с подарка (при выплате зарплаты работнику);

ДЕБЕТ 26 КРЕДИТ 69 – 1425,44 руб. (4720 руб. х 30,2%) – начислены страховые взносы в ПФР, ФСС, ФФОМС России, а также на «травматизм» (0,2%);

ДЕБЕТ 41 КРЕДИТ 60 – 1000 руб. (1180 руб. – 180 руб.) – оприходована приобретенная у поставщика ваза;

ДЕБЕТ 19 КРЕДИТ 60 – 180 руб. – учтен НДС с приобретения вазы;

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 19 – 180 руб. – НДС принят к вычету;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 41 – 1000 руб. – вручен подарок работнику ко дню рождения;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 68 субсчет «НДС» – 180 руб. (1000 руб. x 18%) – начислен НДС со стоимости подарка ко дню рождения.

Так как расходы на подарок сотруднице в честь дня рождения не относятся к производственной деятельности компании и соответственно являются экономически необоснованными, в налоговом учете стоимость подарка не отражается, а в бухгалтерском учете списывается на прочие расходы. Вследствие этого возникает постоянная разница между налоговым и бухгалтерским учетом.

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Налог на прибыль» – 200 руб. (1000 руб. х 20%) – отражена сумма ПНО по стоимости подарка ко дню рождения.

Эльвира Канбекова, старший бухгалтер компании Acsour

Источник статьи: http://www.garant.ru/article/704712/

Как в 2019 года подарки работникам облагается страховыми взносами

Что такое подарок?

Согласно определению, которое дает Трудовой кодекс РФ, под подарком понимают форму поощрения сотрудника, в рамках которого учреждение передает работнику имущество в материальной форме, деньги либо право собственности на объект.

Подарки, которые выдаются сотрудникам, можно разделить на два вида:

- Подарок, который не связан с вознаграждением сотрудника за его трудовые заслуги.

Гражданский кодекс предусматривает дарение такого рода подарков, но необходимо учитывать, что если стоимость подарка более 3000 руб. и дарителем выступает юрлицо, то в этом случает должен быть заключен договор в письменной форме. Однако безопаснее для работодателя, если заключение договора будет производиться независимо от стоимости подарка.

- Подарок как поощрение за труд.

В ТК РФ предусмотрено вознаграждение работников ценными подарками за добросовестное выполнение своих трудовых обязанностей. В этом случае стоимость подарка считается как часть оплаты труда, а передача подарка происходит на основе трудового договора с сотрудником. Помимо письменного договора дарения необходимо также издать приказ о поощрении работника подарком по форме № Т-11 или самостоятельно утвержденной форме.

Документальное оформление

Для того чтобы правильно и корректно оформить договор дарения, указываем в нем следующую информацию:

- дату и место составления;

- реквизиты работодателя (полное наименование, юридический адрес, номер банковского счета);

- данные сотрудника (ФИО, должность, подразделение, ИНН);

- подписи сторон.

В содержании договора необходимо учесть:

- предмет дарения;

- форму подарка (материальная форма подарка, денежная, право собственности);

- стоимость подарка (цена приобретения);

- дату вручения подарка;

- информацию о безвозмездности передаваемой стоимости;

- основания вручения подарка (день рождения, календарные праздники).

НДФЛ с подарков

Подарок, который выдается сотруднику, является его доходом. Стоимость такого подарка освобождается от обложения налогом на доходы физических лиц в размере, не превышающем 4000 руб. за налоговый период. Если стоимость подарка превышает 4000 руб., то с превышающей суммы необходимо исчислить налог.

Доход, который отражается в виде выдачи подарка сотруднику отражается с кодом дохода 2720 «Стоимость подарков», а к стоимости, которая не облагается налогом применяется код вычета 501 «Вычет из стоимости подарков, полученных от организации и индивидуальных предпринимателей». Для некоторой категории лиц, например, ветеранам, труженикам тыла, сумма подарка, которая не подлежит обложению налогом на доходы физических лиц, составляет 10 000 руб., в этом случает применяется код вычета 507.

Страховые взносы со стоимости подарков

Формально сумма подарка должна облагаться страховыми взносами, так как их вручают в рамках трудовых отношений. Особенно если работники получают подарки за высокие достижения в работе.

Если при вручении подарка сотруднику был заключен договор дарения, предметом которого является переход права собственности, то в этом случае сумма подарка не является объектом исчисления страховых взносов. По мнению контролирующих органов, чтобы не начислять страховые взносы на подарок, стоимость которого больше чем 3000 руб., с работником необходимо заключить договор дарения в письменной форме.

Для того чтобы избежать возможных споров и претензий со сторон контролирующих органов, работодателю необходимо заранее оформить подарок в следующем порядке:

- акт дарения совершен на основании договора дарения;

- в тексте договора дарения указывается, что работодатель передает работнику имущество в собственность на безвозмездной основе;

- вручение подарка носит несистематический характер.

Если все вышеуказанные пункты соблюдены, то возникает полное право не начислять страховые взносы на стоимость такого подарка.

Отражение в программе

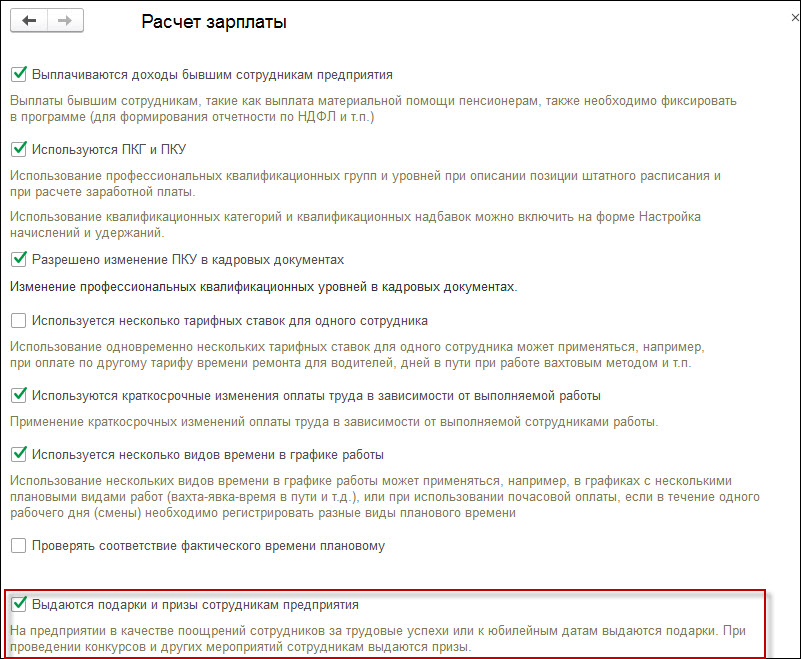

Для того чтобы в программе отразить выдачу подарка сотрудникам необходимо первоначально в «Настройке расчета зарплаты» («Настройка» – «Расчет зарплаты») установить флаг «Выдаются подарки и призы сотрудникам предприятия».

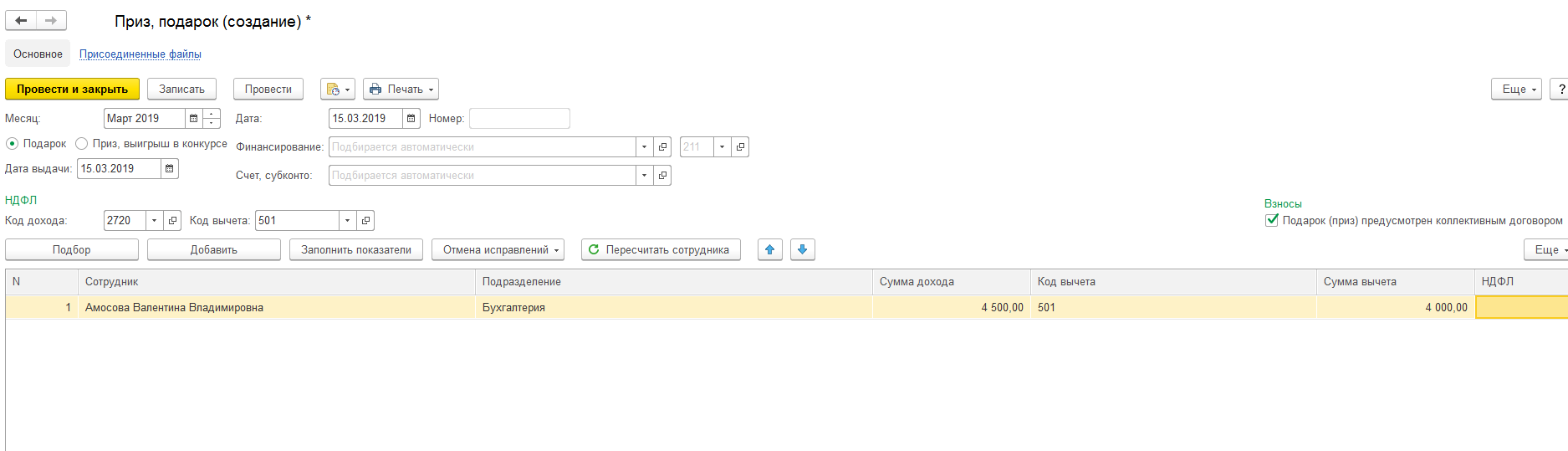

После этого появится доступ к документу «Приз, подарок» в разделе «Зарплата». Именно этот документ регистрирует выдачу сотрудникам неденежных подарков с целью исчисления налога и страховых взносов с их стоимости.

В документе обязательными реквизитами являются:

- месяц, в котором происходит выдача подарка;

- организация, от лица которой будет выдан подарок;

- переключатель «Подарок» установлен по умолчанию, но можно выбрать и второй вариант «Приз, выигрыш в конкурсе»;

- дата выдачи – это дата фактического получения дохода в виде стоимости подарка;

- в разделе «Взносы» устанавливается флаг «Подарок (приз) предусмотрен коллективным договором», если необходимо начислить страховые взносы со стоимости подарка. В этом случае доход регистрируется как доход, целиком облагаемый страховыми взносами. При этом страховые взносы рассчитываются документом «Начисление зарплаты и взносов» (раздел «Зарплата» – «Начисление зарплаты и взносов»).

- в табличной части документа заполнение происходит по кнопке «Добавить» или по кнопке «Подбор списком сотрудников» (заполняется сотрудник, сумма дохода, коды вычета. если стоимость подарка более 4000 руб., сумма вычета и сумма налога).

- в поле «Мотив поощрения» можно указать причину выдачи подарка.

После записи и проведения данного документа можно вывести на печать приказ № 11-Т.

Анастасия Хахулина, старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ».

Источник статьи: http://buhguru.com/strahovie-vznosy/kak-v-2019-goda-podarki-rabotnikam-oblagaetsya-strahovymi-vznosami.html

Подарки сотрудникам: проводки

Дарение в адрес сотрудников является для работодателя-юрлица одной из хозяйственных операций, подлежащей отражению в бухучете. О составных частях этой операции и соответствующих бухгалтерских записях — в нашем материале.

Облагаются ли подарки налогом?

Работодатель вправе сделать своему сотруднику подарок в связи с производственными достижениями, либо к какому-либо событию (например, ко дню рождения или празднику). Особенности бухучета этой операции зависят от основания вручения подарка, поскольку:

- Подарок, связанный с производственными достижениями, расценивается как премия, являющаяся составной частью оплаты за труд, и учитывать его нужно в составе зарплаты с характерными для нее проводками. Возможность поощрения сотрудника подарком должна быть предусмотрена внутренним нормативным актом о премировании.

- Подарок непроизводственного назначения (к празднику, юбилею, памятному событию) к оплате труда отношения не имеет и делается в рамках договора ГПХ, заключаемого устно или письменно (пп. 1, 2 ст. 574 ГК РФ).

Подарок облагается налогам иначе, чем премия:

- Для НДС вручение подарка расценивается как безвозмездная реализация (подп. 1 п. 1 ст. 146 НК РФ).

- Что касается НДФЛ, то со стоимости подарков, не превышающих 4 000 руб., платить подоходный налог не нужно (п. 28 ст. 217 НК РФ), но его придется удержать с суммы, превысившей указанный предел.

- Страховыми взносами подарки непроизводственного характера не облагаются (п. 4 ст. 420 НК РФ).

Бухгалтерские проводки также будут различаться в зависимости от оснований вручения подарка.

Как отражать в бухучете ценные подарки?

Подарок, вручаемый как поощрение за труд, работодатель может приобрести у поставщика либо изготовить собственными силами (в т. ч. как продукцию собственного производства). Т. е. до момента дарения он будет числиться в учете по дебету одного из счетов, предназначенных для отражения имеющихся в запасе материальных ценностей: 10, 41 или 43.

Начисление премии в виде подарка происходит на основании внутреннего нормативного документа (положения) о премировании и приказа с отнесением начисленной суммы на обычные счета учета заработной платы работника:

Дт 20 (23, 25, 26, 29, 44) Кт 70.

Момент дарения зафиксирует проводка:

Дт 70 Кт 10 (41, 43).

В конце месяца на общую сумму выплаченной зарплаты, в которую войдет и премия-подарок, будут начислены страховые взносы:

Дт 20 (23, 25, 26, 29, 44) Кт 69.

И из общей суммы выплат (включающей в себя стоимость премии-подарка) удержится НДФЛ:

Дт 70 Кт 68.

По составу проводок (за исключением проводки, отвечающей выплате) операции, отражаемые при выдаче подарка, идентичны используемым при начислениях обычной заработной платы.

Бухучет подарков к праздникам

Подарки непроизводственного назначения, так же как и подарки-премии, могут быть куплены у поставщика либо созданы собственными силами. И в учете на момент дарения они должны числиться на одном из счетов учета ТМЦ: 10, 41 или 43.

Для начисления такого подарка достаточно приказа, и отразит его (поскольку его источником становится чистая прибыль, оставшаяся после уплаты налога на нее) другая проводка:

Дт 91.2 Кт 70.

Проводка в момент дарения окажется такой же, как и при подарке-премии:

Дт 70 Кт 10 (41, 43).

Страховых взносов здесь не будет, а НДФЛ с общей стоимости подаренного за год (если она превысила 4 тыс. руб.), будет удержан из дохода в виде зарплаты (это говорит о том, что начисление и выдачу подарка непроизводственного назначения лучше учесть на счете 70, поскольку в справке формы 2-НДФЛ при наличии превышения придется указать полную стоимость полученных за год подарков, а сумму 4 тыс. руб. отразить в виде примененного к ней вычета):

Дт 70 Кт 68.

НДС, начисленный на стоимость подарка непроизводственного назначения, отразит проводка:

Дт 91.2 Кт 68.

По подаркам, купленным с НДС, при наличии счета-фактуры от поставщика входной налог можно будет заявить к вычету.

Источник статьи: http://blogkadrovika.ru/podarki-sotrudnikam-provodki/