- Дарение подарков: налоги и взносы

- Что такое подарок?

- Документальное оформление

- НДФЛ с подарков

- Страховые взносы со стоимости подарков

- Отражение в программе

- Премирование сотрудников ценным подарком

- Роспотребнадзор (стенд)

- Роспотребнадзор (стенд)

- Разъяснения Минтруда по вопросам получения подарков — Методические материалы

- Разъяснения Минтруда по вопросам получения подарков

Дарение подарков: налоги и взносы

Как правильно оформить подарок, а также в каких случаях подарок должен облагаться страховыми взносами, а в каких нет.

Что такое подарок?

Подарки, которые выдаются сотрудникам, можно разделить на два вида:

- Подарок, который не связан с вознаграждением сотрудника за его трудовые заслуги.

Гражданский кодекс предусматривает дарение такого рода подарков, но необходимо учитывать, что если стоимость подарка более 3000 руб. и дарителем выступает юрлицо, то в этом случает должен быть заключен договор в письменной форме. Однако безопаснее для работодателя, если заключение договора будет производиться независимо от стоимости подарка.

- Подарок как поощрение за труд.

В ТК РФ предусмотрено вознаграждение работников ценными подарками за добросовестное выполнение своих трудовых обязанностей. В этом случае стоимость подарка считается как часть оплаты труда, а передача подарка происходит на основе трудового договора с сотрудником. Помимо письменного договора дарения необходимо также издать приказ о поощрении работника подарком по форме № Т-11 или самостоятельно утвержденной форме.

Документальное оформление

- дату и место составления;

- реквизиты работодателя (полное наименование, юридический адрес, номер банковского счета);

- данные сотрудника (ФИО, должность, подразделение, ИНН);

- подписи сторон.

В содержании договора необходимо учесть:

- предмет дарения;

- форму подарка (материальная форма подарка, денежная, право собственности);

- стоимость подарка (цена приобретения);

- дату вручения подарка;

- информацию о безвозмездности передаваемой стоимости;

- основания вручения подарка (день рождения, календарные праздники).

НДФЛ с подарков

Доход, который отражается в виде выдачи подарка сотруднику отражается с кодом дохода 2720 «Стоимость подарков», а к стоимости, которая не облагается налогом применяется код вычета 501 «Вычет из стоимости подарков, полученных от организации и индивидуальных предпринимателей». Для некоторой категории лиц, например, ветеранам, труженикам тыла, сумма подарка, которая не подлежит обложению налогом на доходы физических лиц, составляет 10 000 руб., в этом случает применяется код вычета 507.

Страховые взносы со стоимости подарков

Если при вручении подарка сотруднику был заключен договор дарения, предметом которого является переход права собственности, то в этом случае сумма подарка не является объектом исчисления страховых взносов. По мнению контролирующих органов, чтобы не начислять страховые взносы на подарок, стоимость которого больше чем 3000 руб., с работником необходимо заключить договор дарения в письменной форме.

Для того чтобы избежать возможных споров и претензий со сторон контролирующих органов, работодателю необходимо заранее оформить подарок в следующем порядке:

- акт дарения совершен на основании договора дарения;

- в тексте договора дарения указывается, что работодатель передает работнику имущество в собственность на безвозмездной основе;

- вручение подарка носит несистематический характер.

Если все вышеуказанные пункты соблюдены, то возникает полное право не начислять страховые взносы на стоимость такого подарка.

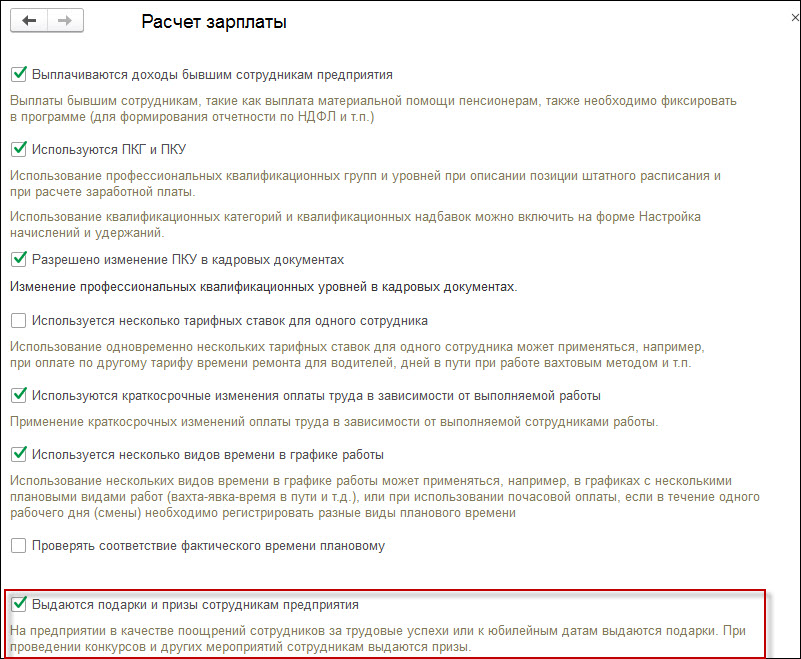

Отражение в программе

После этого появится доступ к документу «Приз, подарок» в разделе «Зарплата». Именно этот документ регистрирует выдачу сотрудникам неденежных подарков с целью исчисления налога и страховых взносов с их стоимости.

В документе обязательными реквизитами являются:

- месяц, в котором происходит выдача подарка;

- организация, от лица которой будет выдан подарок;

- переключатель «Подарок» установлен по умолчанию, но можно выбрать и второй вариант «Приз, выигрыш в конкурсе»;

- дата выдачи — это дата фактического получения дохода в виде стоимости подарка;

- в разделе «Взносы» устанавливается флаг «Подарок (приз) предусмотрен коллективным договором», если необходимо начислить страховые взносы со стоимости подарка. В этом случае доход регистрируется как доход, целиком облагаемый страховыми взносами. При этом страховые взносы рассчитываются документом «Начисление зарплаты и взносов» (раздел «Зарплата» — «Начисление зарплаты и взносов»).

- в табличной части документа заполнение происходит по кнопке «Добавить» или по кнопке «Подбор списком сотрудников» (заполняется сотрудник, сумма дохода, коды вычета. если стоимость подарка более 4000 руб., сумма вычета и сумма налога).

- в поле «Мотив поощрения» можно указать причину выдачи подарка.

После записи и проведения данного документа можно вывести на печать приказ № 11-Т.

Источник статьи: http://www.klerk.ru/buh/articles/485214/

Премирование сотрудников ценным подарком

Заключение подготовлено экспертами «Гарантированного результата»

Вопрос:

Денежный подарок предполагается для сотрудника организации. Сумма подарка (вознаграждения) свыше 4000 руб. Все вытекающие плюсы и минусы (налоги и взносы) в случае оформления подарка в виде премии.

По итогам проведенного анализа, предлагаем Вам следующие правовые позиции по ситуации:

1. Выплата премии: работодатель уплачивает НДФЛ, страховые взносы.

2. Подарок в денежной форме: работодатель уплачивает НДФЛ при сумме подарка, превышающей 4000 руб.; работодатель НЕ уплачивает страховые взносы при оформлении передачи подарка договором дарения в письменной форме.

Правовое подтверждение предложенной позиции:

Возможность поощрения работника денежным вознаграждением в виде премии либо в виде подарка закреплена в статье 191 Трудового кодекса РФ, в которой сказано: «Работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии)».(1)*

1. Премии.

Премии являются составной частью заработной платы, т.е. вознаграждения за выполняемый работником труд, что закреплено в статье 129 Трудового кодекса РФ.

Согласно ст. 207 Налогового кодекса РФ, налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации. Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

В пп.6 п. 1 ст.208 Налогового Кодекса РФ в числе доходов от источников Российской Федерации указано вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации.(2)*

Таким образом, денежная премия работнику облагается НДФЛ. Организация, выплачивающая физическому лицу доход, признается налоговым агентом и обязана исчислить, удержать и уплатить в бюджет НДФЛ с такого дохода (п. 1 ст. 226 НК РФ).

Страховые взносы

В п.1 ст.7 Федерального закона от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» перечислены объекты обложения страховыми взносами, в числе которых признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

Все причитающиеся работнику выплаты и иные вознаграждения, начисляемые в его пользу в рамках трудовых отношений, являются объектом обложения страховыми взносами:

— в ПФР — на обязательное пенсионное страхование;

— в ФСС РФ — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

— в Федеральный фонд ОМС — на обязательное медицинское страхование.

Таким образом, любые премии, даже если они не предусмотрены трудовым договором (или) коллективным договором или же локальным нормативным актом, а выплачиваются по приказу руководителя, включаются в базу для начисления страховых взносов. (3)*

2. Подарки в денежной форме.

В ситуации, когда работодатель выплачивает работнику подарок в денежной форме, необходимо учитывать следующее.

Страховые взносы

Согласно п.2. ст.574 Гражданского кодекса РФ, договор дарения движимого имущества должен быть совершен в письменной форме в случаях, когда дарителем является юридическое лицо и стоимость дара превышает три тысячи рублей. (4)*

Согласно п.3 ст. 7 Федерального закона от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства. Из данной нормы следует, что страховыми взносами не облагаются подарки, в том числе в денежной форме, выданные на основе заключенных договоров дарения в письменной форме (5)*.

В соответствии с пунктом 28 статьи 217 Налогового Кодекса РФ не подлежат налогообложению налогом на доходы физических лиц доходы, не превышающие 4000 рублей, полученные налогоплательщиком за налоговый период в виде подарков от организаций. Данная норма применяется независимо от того, в какой форме (денежной или натуральной) осуществлено дарение в пользу физического лица. Такое заключение содержится в Письме Департамента налоговой и таможенно-тарифной политики Минфина РФ от 23 ноября 2009 г. N 03-04-06-01/302. (6)*

Обращаем Ваше внимание!

Необходимо отметить позицию судебных органов по вопросу выплат денежных средств работникам по договорам дарения. В Постановлении Федерального арбитражного суда Северо-Кавказского округа от 26 декабря 2012 г. N Ф08-6893/12 по делу N А63-8849/2012 отмечается: «..Спорные выплаты являются частью системы оплаты труда и носят стимулирующий характер и к этим правоотношениям не применимы нормы гражданского законодательства. Суд первой инстанции обоснованно указал, что представленные кооперативом договоры дарения фактически прикрывают оплату трудового участия членов кооператива в его деятельности».(7)*

В заключение отметим, что предложенная позиция по ситуации основана на анализе законодательства, аналитического материала, разъяснений государственных органов, материалах судебной практики.

Ответ подготовил:

Эксперт правового центра «Гарантированный результат»

Компании ГАРАНТ

Малахова Светлана

тел. 37-43-82

Ответ прошел контроль качества:

Руководитель Экспертной группы «Гарантированный результат»

Боронникова Ирина

тел. 37-43-82

________________________

(1)* Трудовой кодекс Российской Федерации от 30 декабря 2001 г. N 197-ФЗ (2)* Федеральный закон от 28 декабря 2013 г. N 426-ФЗ

(2)* Часть первая Налогового кодекса Российской Федерации от 31 июля 1998 г. N 146-ФЗ

(3)* Энциклопедия решений. Учет производственных премий и других стимулирующих выплат//система ГАРАНТА, 2016 г.

(4)* Часть вторая Гражданского кодекса Российской Федерации от 26 января 1996 г. N 14-ФЗ

(5)* Как материально помочь сотруднику без налоговых потерь (Е. Орлова, «Налоги и налоговое планирование», N 11, ноябрь 2011 г.)

(6)* Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 23 ноября 2009 г. N 03-04-06-01/302

(7)* Постановление Федерального арбитражного суда Северо-Кавказского округа от 26 декабря 2012 г. N Ф08-6893/12 по делу N А63-8849/2012

Источник статьи: http://garant.grnt.ru/vopros-otvet/podarok-v-denezhnoj-forme-ili-premiya/

Роспотребнадзор (стенд)

Роспотребнадзор (стенд)

Разъяснения Минтруда по вопросам получения подарков — Методические материалы

Разъяснения Минтруда по вопросам получения подарков

Разъяснения по отдельным вопросам, связанным с применением Типового положения о сообщении отдельными категориями лиц о получении подарка в связи с протокольными мероприятиями, служебными командировками и другими официальными мероприятиями, участие в которых связано с исполнением ими служебных (должностных) обязанностей, сдаче и оценке подарка, реализации (выкупе) и зачислении средств, вырученных от его реализации, утвержденного постановлением Правительства Российской Федерации

от 9 января 2014 г. № 10

От подарка до взятки – один шаг.

Общие положения

1. Гражданский кодекс Российской Федерации[1] не допускает дарение подарков лицам, замещающим государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, муниципальные должности, государственным служащим, муниципальным служащим, служащим Банка России в связи с их должностным положением или в связи с исполнением ими служебных обязанностей (за исключением подарков, стоимость которых не превышает трех тысяч рублей).

Исключением из данного запрета являются случаи дарения в связи с протокольными мероприятиями, служебными командировками и другими официальными мероприятиями.

При этом положения федеральных законов, регулирующих правовой статус лиц, замещающих государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, муниципальные должности, должности государственной службы, должности муниципальной службы, должности в Банке России, и особенности прохождения отдельных видов государственной (муниципальной) службы, устанавливают запрет на получение указанными лицами и работниками отдельных организаций (далее также – должностные лица) в связи с выполнением должностных (трудовых) обязанностей не предусмотренных законодательством Российской Федерации подарков от физических и юридических лиц.

2. Применительно к настоящим разъяснениям:

под протокольным мероприятием следует понимать мероприятие, при проведении которого предусмотрен сложившийся в результате ведомственных, национальных, культурных особенностей порядок (церемониал) и (или) ведение протокола – документа, фиксирующего ход проведения мероприятия;

под официальным мероприятием следует понимать мероприятие, проведение которого подтверждено (санкционировано) соответствующим распоряжением, приказом или иным распорядительным актом (например, служебная командировка, включая встречи и иные мероприятия в период командирования, проведение, совещаний, конференций, приемов представителей, членов официальных делегаций, должностных лиц государственных (муниципальных) органов, организаций, иностранных государств, прибывающих с официальным и рабочим визитом, встреч и переговоров).

3. Типовое положение о сообщении отдельными категориями лиц о получении подарка в связи с протокольными мероприятиями, служебными командировками и другими официальными мероприятиями, участие в которых связано с исполнением ими служебных (должностных) обязанностей, сдаче и оценке подарка, реализации (выкупе) и зачислении средств, вырученных от его реализации, утвержденное постановлением Правительства Российской Федерации от 9 января 2014 г. № 10 (далее – Типовое положение, постановление Правительства Российской Федерации № 10), и предусмотренные в нем процедуры не распространяются на:

1) канцелярские принадлежности, которые в рамках протокольных мероприятий, служебных командировок и других официальных мероприятий предоставлены каждому участнику указанных мероприятий в целях исполнения им своих служебных (должностных) обязанностей;

2) цветы, к которым можно отнести срезанные цветы, цветы в горшках, цветочные корзины, искусственные цветы и т.п.;

3) подарки, в том числе ценные, вручаемые (получаемые) в качестве поощрения (награды) от имени государственного (муниципального) органа, организации, в которых должностное лицо проходит службу (осуществляет трудовую деятельность), иного государственного (муниципального) органа, организации, что подтверждается соответствующим распорядительным актом.

В этой связи, уведомлять о получении и сдавать вышеуказанные подарки не требуется, они являются собственностью одаряемого. В случае, если в ходе торжественной церемонии, на которой происходит поощрение (награждение) подарки вручаются всему коллективу (группе лиц) от имени их представителя нанимателя (руководителя), данные подарки сдаче не подлежат, поскольку такое дарение является формой поощрения (награды) от имени представителя нанимателя (работодателя).

Денежное вознаграждение, вручаемое одновременно с поощрением (наградой), является его составной частью в случае, если данное вознаграждение предусмотрено нормативным правовым актом, регулирующим порядок вручения соответствующего поощрения (награды). Таким образом, должностное лицо вправе получать от имени государственных (муниципальных) органов, организаций ценные подарки, вручаемые в качестве поощрения (награды), с одновременной выплатой денежного вознаграждения. Необходимо учитывать, что получение таких поощрений (наград) не исключает возможность возникновения конфликта интересов. Перед вручением должностному лицу соответствующего поощрения (награды) рекомендуется предварительно согласовать возможность такого поощрения (награждения) с представителем нанимателя (руководителем) должностного лица.

4. Получение должностным лицом подарков в связи с протокольными мероприятиями, служебными командировками и другими официальными мероприятиями является правом должностного лица. Нормативные правовые акты в сфере противодействия коррупции не исключают возможность отказа должностного лица от получения им подарка, вручаемого ему. Так, например, должностное лицо вправе отказаться от получения подарка, который ему вручается, в случае, если по его мнению, данный подарок повлечет конфликт интересов или возможность его возникновения, несмотря на тот факт, что дарение происходит на протокольном мероприятии, в служебной командировке или на другом официальном мероприятии.

5. При применении настоящих разъяснений необходимо обратить внимание и учитывать положения Рекомендаций по соблюдению государственными (муниципальными) служащими норм этики в целях противодействия коррупции и иным правонарушениям, подготовленных Минтрудом России и опубликованных на официальном сайте Министерства.

Субъектный состав должностных лиц, для которых установлены процедуры уведомления о получении подарка, сдачи, определения стоимости подарка и его реализации (выкупа)

6. Типовым положением определен следующий субъектный состав лиц, на которых распространяется его действие:

1) лица, замещающие государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, муниципальные должности;

2) государственные и муниципальные служащие;

3) работники государственных внебюджетных фондов, замещающие должности, назначение на которые и освобождение от которых осуществляется Президентом Российской Федерации или Правительством Российской Федерации, и должности, включенные в перечни, установленные нормативными актами фондов;

4) работники государственных корпораций, государственных компаний и иных организаций, созданных на основании федеральных законов, замещающие должности, назначение на которые и освобождение от которых осуществляется Президентом Российской Федерации или Правительством Российской Федерации, и должности, включенные в перечни, установленные локальными нормативными актами государственных корпораций, государственных компаний, организаций[2];

5) работники организаций, созданных для выполнения задач, поставленных перед федеральными государственными органами, замещающие должности, назначение на которые и освобождение от которых осуществляются Президентом Российской Федерации или Правительством Российской Федерации, и должности, включенные в перечни, установленные нормативными правовыми актами федеральных государственных органов;

6) служащие Банка России.

Перечни должностей, упоминаемые в подпунктах 3 – 5 настоящего пункта, по общему правилу, являются перечнями должностей, при замещении которых работники обязаны представлять сведения о доходах, расходах, об имуществе и обязательствах имущественного характера.

7. Для лиц, замещающих должности Секретаря Совета Безопасности Российской Федерации, руководителя федерального органа исполнительной власти, руководство деятельностью которого осуществляет Президент Российской Федерации, Уполномоченного при Президенте Российской Федерации по защите прав предпринимателей, высшего должностного лица (руководителя высшего исполнительного органа государственной власти) субъекта Российской Федерации, порядок уведомления о получении подарка, сдачи, определения стоимости подарка и его реализации (выкупа), установлен распоряжением Президента Российской Федерации от 29 мая 2015 г. № 159-рп (распоряжение Президента Российской Федерации № 159-рп).

8. Для лиц, замещающих должности Председателя Правительства Российской Федерации, заместителя Председателя Правительства Российской Федерации, руководителя федерального министерства, федеральной службы и федерального агентства, руководство деятельностью которого осуществляет Правительство Российской Федерации, федеральной службы и федерального агентства, подведомственного этому федеральному министерству, действуют Правила уведомления о получении подарка, сдачи, определения стоимости подарка и его реализации (выкупа), утвержденные постановлением Правительства Российской Федерации от 12 октября 2015 г. № 1088

(далее – постановление Правительства Российской Федерации № 1088).

9. Руководствуясь пунктами 5 и 6 постановления Правительства Российской Федерации № 10 в правовых актах государственных (муниципальных) органов (актах организаций) должны быть урегулированы процедуры направления уведомлений о получении подарков, сдачи и оценки подарков, реализации (выкупа) и зачисления средств, вырученных от их реализации, в том числе в отношении подарков, полученных лицами, указанными в пунктах 7 и 8 настоящих разъяснений.

Разъяснения по отдельным вопросам

Уведомление о получении подарка

10. Уведомление о получении подарка в связи с протокольными мероприятиями, служебными командировками и другими официальными мероприятиями, участие в которых связано с исполнением служебных (должностных) обязанностей (далее – уведомление) представляется по месту прохождения службы (осуществления трудовой деятельности) не позднее 3 рабочих дней со дня получения подарка, о получении подарка во время служебной командировки – не позднее 3 рабочих дней со дня возвращения из служебной командировки[3].

При наличии причины, не зависящей от должностного лица, по которой невозможно представить уведомление в вышеуказанные сроки, уведомление представляется не позднее следующего дня после ее устранения. При этом уполномоченному структурному подразделению государственного (муниципального) органа, организации рекомендуется выяснить причину, по которой должностное лицо не смогло представить уведомление ранее, и сделать отметку о такой причине в представленном уведомлении. Уведомление регистрируется в день его поступления.

11. Уведомление составляется в двух экземплярах[4]. Данные уведомления подаются в уполномоченное структурное подразделение того государственного (муниципального) органа, организации, в котором должностное лицо проходит службу (осуществляет трудовую деятельность), вне зависимости от того, кем производится назначение на должность или где хранится его личное дело. Например, федеральный министр – в уполномоченный департамент федерального министерства, руководитель организации – в соответствующее подразделение организации. По сложившейся практике уполномоченным структурным подразделением, в которое подается уведомление, является подразделение по профилактике коррупционных и иных правонарушений государственного (муниципального) органа, организации.

Уведомление о получении подарков в ходе официальных мероприятий Секретарем Совета Безопасности Российской Федерации, руководителями федеральных органов исполнительной власти, руководство деятельностью которых осуществляет Президент Российской Федерации, Уполномоченным при Президенте Российской Федерации по защите прав предпринимателей и высшими должностными лицами (руководителями высших исполнительных органов государственной власти) субъектов Российской Федерации представляется в Управление Президента Российской Федерации по вопросам противодействия коррупции (пункты 1 и 5 распоряжения Президента Российской Федерации № 159-рп).

12. При наличии документов (кассового чека, товарного чека, иных документов об оплате (приобретении) подарка), подтверждающих стоимость подарка, они прилагаются к уведомлению[5].

В случае наличия документов, согласно которым стоимость подарка составляет менее трех тысяч рублей либо равна указанной сумме, данные документы также прилагаются к уведомлению. При этом сам подарок в данной ситуации может не предъявляться и не сдаваться, за исключением случая, указанного в пункте 18 настоящих разъяснений.

13. Уведомление регистрируется в журнале регистрации уведомлений о получении подарка, который прошивается, нумеруется и скрепляется печатью государственного (муниципального) органа, организации[6]. Одно уведомление может содержать информацию о нескольких подарках.

14. После подачи уведомления у должностного лица останется один экземпляр поданного им уведомления с отметкой о его регистрации, второй экземпляр направляется в комиссию по поступлению и выбытию активов государственного (муниципального) органа, организации или соответствующий коллегиальный орган организации, образованные в соответствии с законодательством о бухгалтерском учете (далее – комиссия по поступлению и выбытию активов)[7].

15. На практике распространены случаи, при которых уведомление о получении подарка подается в одно структурное подразделение, а непосредственно подарок сдается в другое подразделение. Соответствующий порядок и наименования подразделений указываются в правовых актах государственных (муниципальных) органов (актах организаций), издание которых предусмотрено пунктами 5 и 6 постановления Правительства Российской Федерации № 10.

16. Должностному лицу следует избегать получения (отказываться от получения) подарков от подчиненных, представителей поднадзорных (подконтрольных) органов и организаций, участников судопроизводства либо иного порядка рассмотрения дел, в которых должностное лицо принимает или принимало участие, граждан, обращения которых оно рассматривает или рассматривало, либо их представителей.

При обнаружении должностным лицом подарка, оставленного для него одним из таких лиц на его рабочем месте, рекомендуется принять меры для возвращения подарка оставившему его лицу, а в случае невозможности его возврата (например, в связи с отсутствием контактных данных лица, оставившего подарок) незамедлительно письменно уведомить об этом уполномоченное структурное подразделение, одновременно сдав подарок в уполномоченное структурное подразделение. Дальнейшие действия в отношении такого подарка должны определяться комиссией государственного (муниципального) органа, организации по соблюдению требований к служебному поведению и урегулированию конфликта интересов, при этом возврат такого подарка должностному лицу и его выкуп в названном случае невозможны.

Сдача подарка

17. Обязательной сдаче подлежат подарки, стоимость которых неизвестна либо превышает три тысячи рублей, в случае если это подтверждается прилагаемыми к нему документами[8].

18. Особенности сдачи подарков для отдельных категорий лиц установлены распоряжением Президента Российской Федерации

№ 159-рп и постановлением Правительства Российской Федерации № 1088. Лица, замещающие государственную (муниципальную) должность, обязаны сдать подарок независимо от его стоимости[9].

19. Процедура сдачи и приема подарка оформляется подписанием акта приема-передачи подарка, который составляется в момент сдачи подарка материально ответственному лицу уполномоченного структурного подразделения (уполномоченного органа или организации) на хранение с составлением акта приема-передачи подарка. При этом подарок должен быть сдан не позднее 5 рабочих дней со дня регистрации уведомления о его получении в соответствующем журнале[10]. В целях обеспечения надлежащего учета к подарку, принятому на хранение, материально ответственное лицо прикрепляет ярлык с указанием даты и номера акта приема-передачи такого подарка. Хранение подарков и сопутствующих документов обеспечивается с соблюдением надлежащих условий и осуществляется в помещении, позволяющем обеспечить их сохранность.

При невозможности сдать подарок в установленные сроки по причине, не зависящей от должностного лица, получившего подарок, сдача осуществляется не позднее следующего дня после ее устранения. При этом уполномоченному структурному подразделению государственного (муниципального) органа, организации рекомендуется выяснить причину, по которой должностное лицо не смогло сдать подарок в установленный срок и сделать отметку о такой причине в представленном акте приема-передачи подарка.

Лицами, указанными в пункте 8 настоящих разъяснений, полученный подарок должен быть сдан не позднее 3 рабочих дней со дня его получения[11].

20. После подписания акта приема-передачи подарок подлежит поставке на учет в соответствии с пунктом 22 настоящих разъяснений.

21. До сдачи подарка материально ответственному лицу уполномоченного структурного подразделения (уполномоченного органа или организации) ответственность за утрату или повреждение подарка несет должностное лицо, получившее подарок[12]. В случае если сдаваемый подарок поврежден, информацию об этом необходимо указать в акте приема-передачи.

При решении вопросов, связанных с материальной ответственностью и возмещением ущерба, применяются положения главы 39 Трудового кодекса Российской Федерации.

Учет подарка

22. До момента возникновения у государственного (муниципального) органа, организации права оперативного управления (собственности) в отношении подарков они не подлежат отражению в бухгалтерском учете на соответствующих балансовых счетах, поскольку в такой ситуации данные подарки для государственного (муниципального) органа, организации не являются активами.

В целях обеспечения надлежащего контроля за сохранностью подарков, принятых на хранение, следует осуществлять их учет вне балансовых счетов, а именно на забалансовом счете 02 «Материальные ценности на хранении»

(до определения стоимости подарка). В целях обеспечения надлежащего контроля учет следует осуществлять по цене, указанной в уведомлении. В случае отсутствия цены – в условной оценке: один рубль за один предмет, с последующей организацией процедуры по определению текущей оценочной стоимости подарка. Указанную процедуру рекомендуется осуществить не позднее двух месяцев со дня сдачи подарка.

23. При наличии документов, подтверждающих стоимость подарка (кассового чека, товарного чека, иного документа об оплате (приобретении) подарка), проведение процедур по определению текущей оценочной стоимости подарка в целях принятия его к бухгалтерскому учету не требуется.

24. Основанием для начала процедуры по определению текущей оценочной стоимости подарка в целях принятия его к бухгалтерскому учету является направленное в комиссию по поступлению и выбытию активов уведомление о получении подарка, стоимость которого неизвестна, и непосредственно сдача подарка по акту приема-передачи подарка.

25. Определение текущей оценочной стоимости подарка в целях принятия его к бухгалтерскому учету проводится, как правило, с привлечением комиссии по поступлению и выбытию активов посредством использования данных о рыночной цене, действующей на дату принятия к учету подарка, цене на аналогичную материальную ценность в сопоставимых условиях. Сведения о рыночной цене подтверждаются документально, в том числе посредством получения соответствующей информации в письменной форме от организаций-изготовителей. При невозможности документального подтверждения сведений о рыночной цене стоимость подарка определяется экспертным путем посредством анализа сведений об уровне цен, соответствующей информации, имеющейся у органов государственной статистики, а также в средствах массовой информации и специальной литературе, экспертных заключений (в том числе экспертов, привлеченных на добровольных началах к работе в комиссии по поступлению и выбытию активов). По итогам определения текущей оценочной стоимости подарка в целях принятия его к бухгалтерскому учету составляется протокол заседания комиссии по поступлению и выбытию активов. Материалы, послужившие основанием для определения текущей стоимости подарка, приобщаются к протоколу.

26. В случае если в результате определения текущей оценочной стоимости подарка в целях принятия его к бухгалтерскому учету выявлено, что его стоимость менее трех тысяч рублей, подарок подлежит возврату сдавшему его должностному лицу с одновременным списанием с забалансового счета. Отказ должностного лица от приема данного подарка нормативными правовыми актами не предусмотрен, в связи с чем подарок должен быть ему возвращен.

27. Возврат подарка оформляется соответствующим актом возврата подарка.

Выкуп подарка

28. Право выкупа подарка может быть реализовано должностным лицом, сдавшим подарок, в течение двух месяцев со дня сдачи его по акту приема-передачи подарка[13].

29. Заявление о выкупе подарков составляется в двух экземплярах и подается в тоже структурное подразделение, в которое направлялось уведомление о получении подарка (если иное не установлено правовым актом государственного (муниципального) органа (актом организации), издание которых предусмотрено пунктами 5 и 6 постановления Правительства Российской Федерации № 10).

30. После подачи заявления о выкупе подарка у должностного лица останется один экземпляр поданного им заявления с отметкой о его регистрации, второй экземпляр направляется в комиссию по поступлению и выбытию активов для организации процедуры оценки стоимости подарка для его выкупа. Заявление о выкупе подарка рекомендуется регистрировать в журнале регистрации заявлений о выкупе подарка, который прошивается, нумеруется и скрепляется печатью государственного (муниципального) органа, организации. Одно заявление может содержать информацию о нескольких подарках.

31. В отличие от процедуры определения текущей оценочной стоимости подарка в целях принятия его к бухгалтерскому учету процедура оценки стоимости подарка для его выкупа осуществляется в соответствии с Федеральный закон от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» и должна быть завершена в течение 3 месяцев со дня поступления заявления о выкупе подарка[14].

32. Лицо, подавшее заявление о выкупе подарка, в письменной форме уведомляется о результатах оценки, после чего в течение месяца оно выкупает подарок по установленной в результате оценки стоимости или вправе отказаться от его выкупа[15].

33. В случае отказа должностного лица от выкупа подарка или отсутствия заявления о выкупе подарка, данный подарок подлежат отражению в бухгалтерском учете в составе основных фондов либо материальных запасов с одновременным списанием с забалансового счета, включения в реестр имущества и хранится у материально ответственного лица.

Порядок действий при получении подарка, изготовленного из драгоценных металлов и (или) драгоценных камней

34. В случае если в отношении подарка, изготовленного из драгоценных металлов и (или) драгоценных камней, не поступило от должностного лица заявление о выкупе либо в случае отказа указанного лица от выкупа такого подарка подарок, изготовленный из драгоценных металлов и (или) драгоценных камней, подлежит передаче в Гохран России для зачисления в Государственный фонд драгоценных металлов и драгоценных камней Российской Федерации (далее – Госфонд России)[16].

35. Информация о том, что подарок изготовлен из драгоценных металлов и (или) драгоценных камней, должна содержаться в сопроводительных документах к ним, а также может быть получена при проведении оценки субъектами оценочной деятельности в соответствии с законодательством Российской Федерации об оценочной деятельности в случае проведения процедуры оценки стоимости подарка для его выкупа.

36. Уполномоченное структурное подразделение государственного (муниципального) органа, организации, в которых лицо, сдавшее подарок, замещает должность (осуществляет трудовую деятельность), пересылает подарок в посылках через местные отделы специальной связи Федерального агентства связи или другую специализированную организацию в Гохран России по адресу: 121170, Москва, ул. 1812 года, д. 14, либо передает подарок непосредственно в Гохран России. На посылках следует указать адреса получателя и отправителя.

37. При пересылке подарков в Гохран России составляется опись с подробным описанием подарка с указанием веса, пробы, наименования драгоценного металла или драгоценного камня и отличительных признаков подарка (при наличии соответствующей информации). Опись составляется в трех экземплярах, из которых один экземпляр остается у отправителя, один экземпляр вкладывается в посылку с подарком и один экземпляр отсылается в Гохран России с сопроводительным письмом одновременно с посылкой.

38. Передача подарка непосредственно в Гохран России осуществляется по акту приема-передачи, подписанному уполномоченными лицами Гохрана России и уполномоченного структурного подразделения.

В случае, если в отношении подарка при принятии его к бухгалтерскому учету проводилась экспертиза, копии документов о ее результатах, подтверждающих, что подарок изготовлен из драгоценных металлов и (или) драгоценных камней, также представляются в Гохран России.

39. В подтверждение получения ценностей Гохран России направляет заказным письмом с уведомлением в уполномоченное структурное подразделение, переславшее подарок, подписанный акт приема посылок с ценностями либо выдает его уполномоченному представителю.

40. Гохран России после зачисления ценностей в Госфонд России в течение 10 дней направляет уполномоченному структурному подразделению, переславшему подарок, приемо-расчетный акт о зачислении указанного подарка в Госфонд России и его стоимости.

41. В случае, если в результате предварительной экспертизы указанных подарков при зачислении в Госфонд России, проводимой Гохраном России в соответствии с приказом Минфина России от 13 апреля 2004 г. № 38н, выявится, что подарок не содержит в себе более 10% драгоценных металлов и (или) драгоценных камней, такой подарок не подлежит зачислению в Госфонд России и возвращается уполномоченному структурному подразделению, переславшему подарок, для принятия решения о его использовании, реализации или совершения других действий с ним.

Использование подарка для обеспечения деятельности государственного (муниципального) органа, организации, реализация подарка, безвозмездная передача благотворительной организации либо уничтожение подарка

42. При принятии решения о целесообразности использования подарка для обеспечения деятельности государственного (муниципального) органа, организации:

до закрепления на подарок права оперативного управления данный подарок отражается на балансовом счете 10800 «Нефинансовые активы имущества казны» с одновременным отражением на забалансовом счете 01 «Имущество, полученное в пользование»;

с момента закрепления права оперативного управления данный подарок отражается на соответствующих балансовых счетах учета нефинансовых активов в составе основных средств (счет 10100), либо в составе материальных запасов (счет 10500).

При этом такой подарок может быть подарен иным лицам при проведении протокольных мероприятий, служебных командировок и других официальных мероприятий. В подобной ситуации происходит экономия бюджетных средств, затрачиваемых на оценку ранее полученного подарка, либо на покупку новых подарков.

43. Датой принятия подарка к бухгалтерскому учету является дата, указанная в первичном учетном документе (решении комиссии по поступлению и выбытию активов) о целесообразности использования подарка для обеспечения деятельности государственного (муниципального) органа, организации.

44. Исходя из специфики и предназначения подарка руководителем государственного (муниципального) органа, организации с учетом мнения комиссии по поступлению и выбытию активов может быть приято решение об использования подарка для обеспечения деятельности государственного (муниципального) органа, организации либо передаче такого подарка для использования в подведомственную организацию[17].

45. Решение о реализации подарка, либо о его безвозмездной передаче на баланс благотворительной организации, в учреждение культуры (музей), либо об его уничтожении в соответствии с законодательством Российской Федерации принимается руководителем государственного (муниципального) органа, организации на основании результатов заключения комиссии по поступлению и выбытию активов о целесообразности (нецелесообразности) использования подарков для обеспечения деятельности государственного (муниципального) органа, организации с учетом положений об особенностях списания имущества, установленных Правительством Российской Федерации, и иными нормативными правовыми актами Российской Федерации[18].

Реализация подарка осуществляется посредством проведения торгов в порядке, предусмотренном законодательством Российской Федерации (Гражданским кодексом Российской Федерации, Федеральным законом

от 21 декабря 2001 г. № 178-ФЗ «О приватизации государственного и муниципального имущества» и др.). В случае принятия решения о реализации подарка на торгах необходимо направить соответствующее письмо в государственный (муниципальный) орган, уполномоченный на реализацию государственного (муниципального) имущества, для организации взаимодействия и дальнейшей передачи подарка.

Необходимо обратить внимание, что согласно бюджетному законодательству Российской Федерации полномочия по реализации имущества казны и по администрированию доходов федерального бюджета от реализации указанного имущества в настоящее время осуществляются только уполномоченными органами (Росимуществом, Управлением делами Президента Российской Федерации, Минобороны России и др.).

46. При принятии решения о реализации (передаче) подарка, его выбытие с бухгалтерского учета осуществляется по соответствующим счетам аналитического учета счета 10800 «Нефинансовые активы имущества казны» по оценочной стоимости (максимальной цене продажи).

47. Реализация (выкуп) подарков осуществляется по стоимости подарка, установленной субъектом оценочной деятельности. При этом расходы, произведенные за услуги по оценке подарков, являются расходами государственного (муниципального) органа, организации.

48. Средства, вырученные от реализации (выкупа) подарка, зачисляются в доход соответствующего бюджета в порядке, установленном бюджетным законодательством Российской Федерации[19].

Включение подарка в реестр федерального имущества или соответствующий реестр субъекта Российской Федерации (реестр муниципального образования) и особенности налогообложения

49. Порядок учета федерального имущества в реестре федерального имущества установлен Положением об учете федерального имущества, утвержденным постановлением Правительства Российской Федерации

от 16 июля 2007 г. № 447 (далее – Положение об учете).

50. Для внесения сведений о подарке в реестр федерального имущества уполномоченное структурное подразделение государственного (муниципального) органа, организации в 14-дневный срок со дня принятия подарка к бухгалтерскому учету обеспечивает направление в систему учета карт сведений об объекте учета по формам реестра федерального имущества и документов, подтверждающих приобретение объекта и возникновение соответствующего вещного права на объект учета, а также документов, подтверждающих сведения, содержащиеся в картах сведений об объекте учета[20].

51. Непредставление или ненадлежащее представление сведений (информации) в федеральный орган исполнительной власти, уполномоченный в области приватизации и управления государственным имуществом, если представление таких сведений (информации) является обязательным в соответствии с нормативными правовыми актами Российской Федерации, влечет наложение административного штрафа на должностных и юридических лиц (статья 19.7.12. Кодекса Российской Федерации об административных правонарушениях).

52. Учет муниципального имущества в реестре муниципального имущества осуществляется в соответствии с Порядком ведения органами местного самоуправления реестров муниципального имущества, утвержденным приказом Минэкономразвития России от 30 августа 2011 г. № 424.

Так, в частности, в реестр муниципального имущества включается подарок, находящийся в муниципальной собственности, стоимость которого превышает размер, установленный решениями представительных органов соответствующих муниципальных образований.

53. Учитывая, что подарки признаются соответственно федеральной собственностью, собственностью субъекта Российской Федерации, муниципальной собственностью, собственностью организации у государственного (муниципального) органа, организации доход в виде стоимости данных подарков не учитывается при формировании налоговой базы по налогу на прибыль организаций.

54. У государственного (муниципального) органа, организации, осуществляющих безвозмездную передачу имущества, дохода, учитываемого при определении налоговой базы по налогу на прибыль государственного (муниципального) органа, организации, от данной операции не возникает.

55. Расходы, связанные с безвозмездной передачей имущества, в целях налогообложения прибыли организаций также не учитываются (пункт 16 статьи 270 Налогового кодекса Российской Федерации (далее – НК РФ).

56. При получении должностными лицами подарков, признаваемых в соответствии с законодательством федеральной собственностью, собственностью субъекта Российской Федерации, муниципальной собственностью или собственностью организации и передаваемых по акту приема-передачи подарка в государственный (муниципальный) орган, организацию, дохода, подлежащего налогообложению, не возникает.

57. В отношении подарков стоимостью менее трех тысяч рублей, получаемых указанными лицами, необходимо учитывать положения пункта 28 статьи 217 НК РФ, согласно которым стоимость подарков, полученных налогоплательщиками от организаций, не превышающая четырех тысяч рублей за налоговый период, освобождается от налогообложения.

[1]Часть вторая статья 575

[2]Пунктом 4 части 4 статьи 349 1 Трудового кодекса Российской Федерации для данной категории лиц предусмотрено исключение из рассматриваемого запрета

Источник статьи: http://58.rospotrebnadzor.ru/en/324/-/asset_publisher/4U2r/content/%D1%80%D0%B0%D0%B7%D1%8A%D1%8F%D1%81%D0%BD%D0%B5%D0%BD%D0%B8%D1%8F-%D0%BC%D0%B8%D0%BD%D1%82%D1%80%D1%83%D0%B4%D0%B0-%D0%BF%D0%BE-%D0%B2%D0%BE%D0%BF%D1%80%D0%BE%D1%81%D0%B0%D0%BC-%D0%BF%D0%BE%D0%BB%D1%83%D1%87%D0%B5%D0%BD%D0%B8%D1%8F-%D0%BF%D0%BE%D0%B4%D0%B0%D1%80%D0%BA%D0%BE%D0%B2