- Ведомость выдачи подарков

- Поводы

- Зачем оформлять

- Элементы ведомости

- Ограничения

- Бухгалтерская проводка

- Налоги и страховые взносы

- Особые случаи

- Сопутствующие документы

- Ведомость выдачи подарков

- Выдача подарков: образец ведомости

- Для чего нужна ведомость на подарки

- Как составить ведомость на выдачу подарков

- Какие документы нужно составить кроме ведомости

- Подводим итоги

- Ведомость для получения новогодних подарков

- Новогодние расходы

- Новогодний корпоратив

- Подарки сотрудникам и их детям

- Бухгалтерский учет

- Новогодние подарки для клиентов и партнеров

Ведомость выдачи подарков

Ведомость выдачи подарков оформляется в случаях, когда работодатель принял решение массово одарить своих сотрудников какими-либо безвозмездными поощрениями. Документ является оптимальным решением в ситуации, когда требуется подпись каждого сотрудника в том, что подарок получен.

Важно! Если подарки прописаны в трудовом договоре и являются поощрением за добросовестный труд, то они являются производственными премиями. Частью оплаты труда.

Именно в таких случаях и применима ведомость выдачи подарков. Подробные условия передачи подарка сотруднику оговариваются в 32 главе Гражданского кодекса Российской Федерации.

Поводы

Традиционные в нашей стране праздники, которые подразумевают (по желанию) выдачу материальных ценностей, всем известны. Это 8 марта, 23 февраля, 1 сентября, 1 июня – день защиты детей. Список можно продолжать долго, так как в каждой организации могут быть свои специфические профессиональные праздники.

Не стоит забывать о новогодних праздниках. В большинстве организаций принята выдача новогодних подарков детям сотрудников. Такой жест будет отличным показателем заботы со стороны работодателя.

Зачем оформлять

Казалось бы, подарок – благородный жест, не нуждающийся в документальном подтверждении. Однако для юридических лиц все сложнее. Обязательно нужно подтвердить факт передачи ценностей, так как в налоговой службе могут возникнуть вопросы относительно добрых намерений работодателя. Ведь от сотрудников взамен недобросовестными руководителями могут требоваться трудовые затраты. А это уже – выход за рамки закона, «серая» заработная плата. Что, естественно, приведет к административным наказаниям при проверках.

Элементы ведомости

Оптимальной для оформления бумагой станет бланк предприятия, в верхней части документа должно быть расположено название компании. Если такого бланка нет, то при заполнении лучше указать наверху наименование компании, которая таким образом проявляет заботу о сотрудниках.

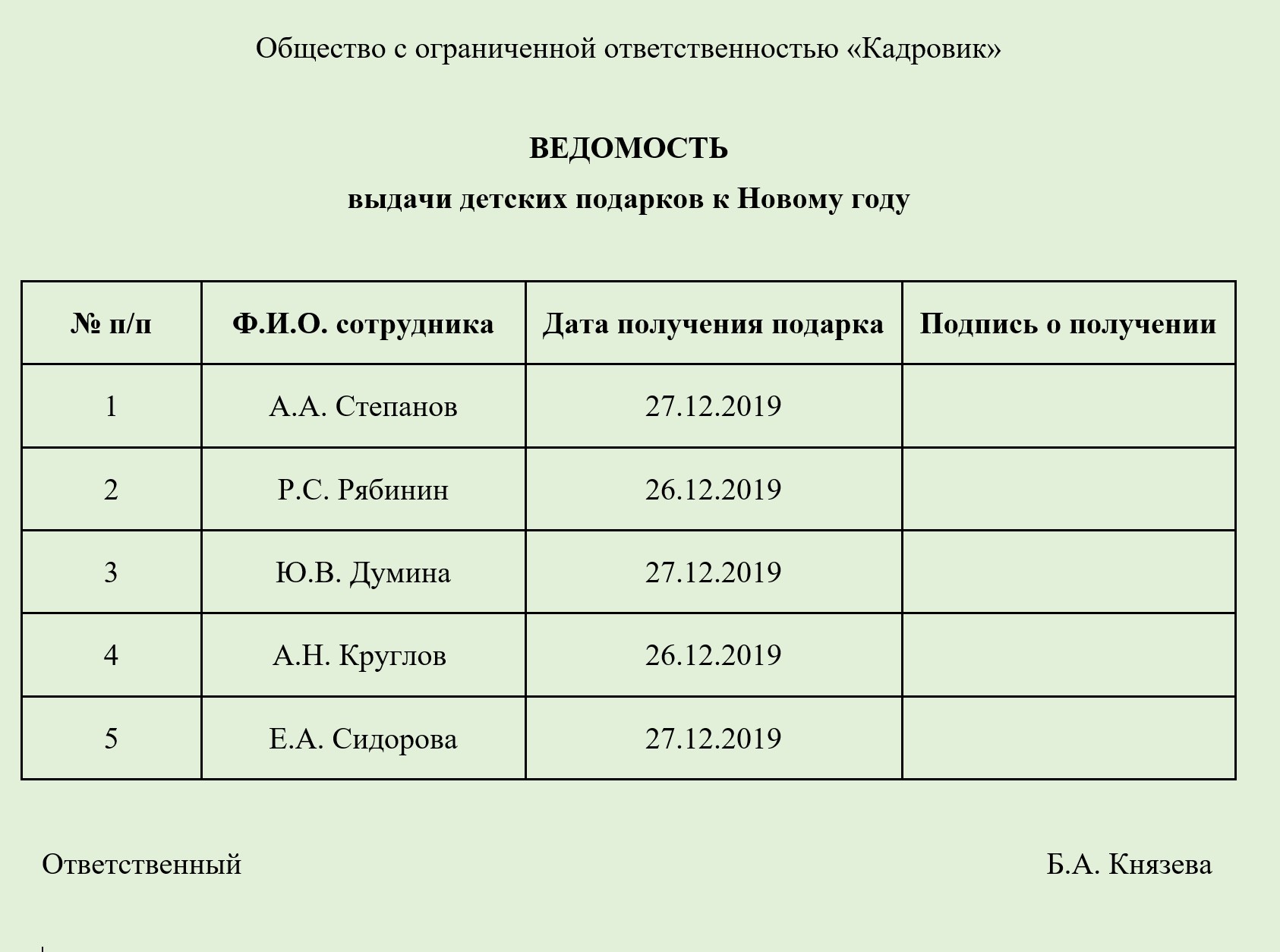

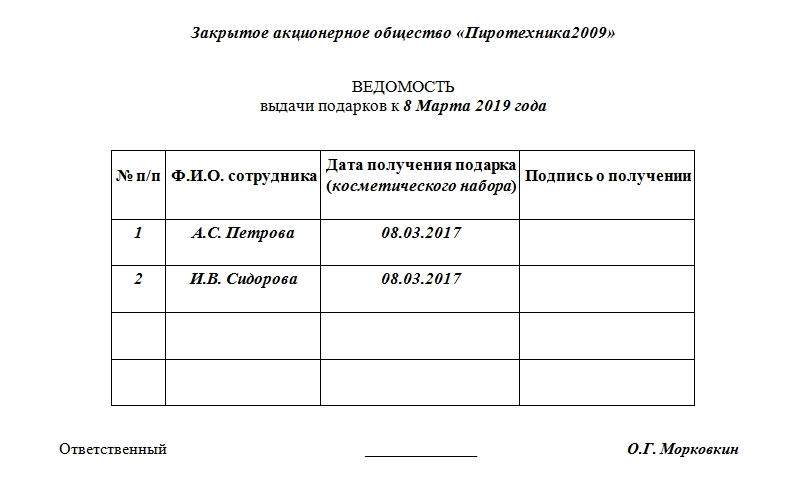

Под названием предприятия может находиться надпись «Ведомость выдачи подарков к …». Вместо пробела необходимо вписать, какой праздник побудил руководство к вручению подарков. Под этой надписью – таблица. Каждому сотруднику в ней должна отводиться отдельная строка. Столбцы таблицы должны содержать:

- Порядковый номер записи.

- ФИО одариваемого сотрудника.

- Личную подпись о получении.

- Дату получения подарка. В этом же столбце удобнее указывать вид вручаемых материальных ценностей (например, косметический набор), если они одинаковые для всех. Если подарки разные, то стоит прописывать названия индивидуально в отдельных строках и ввести для этого отдельный столбец.

Документ имеет свободную форму. Каждая организация вправе самостоятельно устанавливать количество строк и столбцов, которые должны содержаться в документе. Так, в случае с детскими новогодними подарками детей у сотрудника может быть несколько. К тому же возраст этих детей может быть не подходящий для вручения. Например, совершеннолетние.

В такой конкретной ситуации стоит ввести столбцы с количеством детей и датой их рождения. Так и поступает большинство организаций в преддверии новогодних торжеств, выдавая своим сотрудникам подарки для их детей.

Ограничения

Каким бы добросердечным ни был работодатель, закон ограничивает сумму подарков, которые могут выдаваться за один год службы. Точнее, не ограничивает, а старается отрегулировать этот процесс таким образом, чтобы вручение подарков не стало планомерным способом оплаты.

Для этого на безвозмездно передаваемые материальные ценности накладывается налог (конкретно — НДФЛ), если их стоимость составляет более 4 тыс. руб. на одного сотрудника в течение одного календарного года. Конечно, это будет зависеть и от формы подарка. Все случаи, когда из этого правила делаются исключения, подробно прописаны в 8 пункте 217 статьи Налогового кодекса.

Бухгалтерская проводка

В бухучете презенты работникам проходят как материально-производственные запасы. Сумма, которая составляет фактическую стоимость подарков, не облагается НДС и поступает на дебет счета 10 либо 41. Списание этой суммы производится в организации через субсчет 91 под названием «Прочие расходы». В некоторых случаях требуется составление счета-фактуры и регистрация его в книге продаж.

Налоги и страховые взносы

Затраченные средства на подарки по закону нельзя учитывать при расчете налога на прибыль. Особенно если учет налога производится с разницы дохода и расхода. А также это не считается оплатой труда.

Таким образом, в бухгалтерском учете подарки числятся, а в налоговом – нет.

Что же касается страховых взносов, то они отчисляются от стоимости подарков только в том случае, если они были прописаны в трудовых договорах или срочных контрактах работника. Если же был оформлен договор дарения, то страховые взносы с суммы подарков не выплачиваются.

Особые случаи

Если работодатель решил одарить какого-либо работника индивидуально по случаю, например, дня рождения, то никто не вправе это ему запретить. Однако нелогично будет в такой ситуации заводить ведомость. Достаточно будет договора дарения. Согласно п.2 574 статьи Гражданского кодекса такой договор оформляется обязательно, если общая сумма подарка превышает 3 тыс. руб.

Внимание! Договор дарения не должен содержать ссылок на нормативные акты организации, на должность или какие-либо профессиональные достижения сотрудника.

Иначе сотрудники органа налогового контроля могут причислить это к поощрению за труд и взыскать прилагающиеся налоги (плюс пени за не выполнение).

Сопутствующие документы

Ведомость выдачи подарков невозможна без издания приказа руководителя организации. Часто эти две бумаги совмещаются друг с другом. А ведомость в этом случае является приложением либо одним из пунктов приказа. Обязательной частью приказа будет перечень тех сотрудников, которым будут выдаваться презенты.

Источник статьи: http://assistentus.ru/forma/vedomost-vydachi-podarkov/

Ведомость выдачи подарков

Тип документа: Ведомость

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 28,5 кб

Ведомость выдачи подарков является документом, подтверждающим передачу работодателем подарков работникам. Под подарками согласно статье 572 ГК РФ понимаются вещи, деньги, сертификаты.

Назначение документа

Традиция дарить подарки к праздникам и в честь памятных дат существует в организациях давно. Как правило, выдача подарков приурочена к Новому году, 8 марта, профессиональным праздникам и т.п. Однако передача материальных ценностей работникам достаточно часто становится объектом пристального внимания налоговой службы, которая может потребовать у работодателя документы, подтверждающие безвозмездность передачи, то есть факт того, что подарок не вручен в обмен на какие-то услуги.

Для обеспечения доказательной базы операции по дарению материальных ценностей должны быть задокументированы.

Первым этапом будет составление распорядительного документа, подписанного руководителем организации, в котором будет прямо обозначено распоряжение закупить подарки.

Приказ оформляется на бланке организации. В нем указывается стоимость каждого подарка и перечисляются ФИО сотрудников, для которых эти подарки предназначены.

Передача в дар материальных ценностей в некоторых, предусмотренных законом (в частности ст. 574 ГК РФ) случаях требует оформления дополнительного договора дарения, который может быть составлен как один общий документ на весь рабочий коллектив.

Выдача подарков должна быть оформлена специальной ведомостью. Ее форма не определяется на законодательном уровне, и организация может разработать бланк сама.

Составление ведомости

В ведомость выдачи подарков, как правило, вносятся и реквизиты для первички, которые в дальнейшем позволяют облегчить бухгалтерскую проводку операции.

Содержит ведомость следующие разделы:

- »шапку», в которой указывается название организации, дата составления ведомости (выдачи подарков), название и номер документа. В «шапке» должны быть указаны дата и номер распорядительного документа, на основании которого проводится выдача подарков;

- таблицу, в которую включаются графы с ФИО сотрудника — получателя подарка, должностью, суммой подарка (без НДС и с НДС), дата получения подарка и графа, в которой сотрудник, получив подарок, поставит свою подпись;

- подписи главного бухгалтера и руководителя организации, лица, ответственного за выдачу подарков.

В зависимости от повода в таблицу могут быть внесены и дополнительные графы: ФИО детей, даты рождения детей, наименование подарка и т.п.

Хранение

Ведомости выдачи подарков хранятся в бухгалтерии в течение 5 лет.

Источник статьи: http://dogovor-obrazets.ru/%D0%BE%D0%B1%D1%80%D0%B0%D0%B7%D0%B5%D1%86/%D0%92%D0%B5%D0%B4%D0%BE%D0%BC%D0%BE%D1%81%D1%82%D1%8C/%D0%92%D0%B5%D0%B4%D0%BE%D0%BC%D0%BE%D1%81%D1%82%D1%8C_%D0%B2%D1%8B%D0%B4%D0%B0%D1%87%D0%B8_%D0%BF%D0%BE%D0%B4%D0%B0%D1%80%D0%BA%D0%BE%D0%B2

Выдача подарков: образец ведомости

Компания закупила подарки для сотрудников и планирует их вручить на корпоративе по случаю Нового года. Факт передачи презента работнику нужно оформить специальным документом — ведомостью. Рассмотрим, как составить этот документ в 2020 году, и ознакомимся с его образцом.

Для чего нужна ведомость на подарки

Основное назначение ведомости — подтвердить факт передачи сотруднику подарка. Ее составление необязательно, но желательно. Это избавит вас от лишних вопросов и претензий со стороны проверяющих органов.

С помощью ведомости также можно отследить, кому из сотрудников подарок не был вручен. Как правило, она составляется при выдаче подарков нескольким сотрудникам. Если в организации трудится всего один работник, ведомость на него составлять не нужно, а можно заключить договор дарения.

Как составить ведомость на выдачу подарков

Унифицированного бланка этого документа нет. Ведомость составляется в свободной форме с указанием следующих сведений:

- наименования организации (ФИО ИП);

- даты и места составления ведомости;

- названия документа;

- порядкового номера записи;

- ФИО сотрудников (их детей), которым вручается подарок;

- даты передачи подарка;

- подписи сотрудника, получившего подарок;

- названия подарка и его стоимости (не обязательно).

- ФИО ответственного лица.

Если подарок выдается не сотруднику, а его ребенку, в форме ведомости ничего менять не нужно, так как расписываться в ней в любом случае будет работник — как законный представитель.

Какие документы нужно составить кроме ведомости

Помимо ведомости потребуются:

- Приказ о проведении праздничного мероприятия.

Он нужен, если подарки будут вручать на корпоративе.

- Приказ о приобретении подарков.

Его можно не составлять отдельно, а объединить с приказом о выдаче подарков.

- Приказ о выдаче подарков.

На основании этого приказа происходит выдача подарков работникам. С его образцом вы можете ознакомиться в этой статье.

- Договор дарения.

Заключается с сотрудником в письменном виде, если стоимость подарка превышает 3 000 руб.

Подводим итоги

- Ведомость подтверждает факт выдачи подарков сотрудникам. Ее составление поможет избежать претензий со стороны проверяющих.

- Унифицированного бланка ведомости нет, она оформляется в свободной форме.

- Факт получения подарка сотрудник подтверждает своей подписью в ведомости.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник статьи: http://blogkadrovika.ru/vydacha-podarkov-obrazec-vedomosti/

Ведомость для получения новогодних подарков

Аскерова Р. В.,

практикующий юрист

Новогодние расходы

В преддверии новогодних праздников у многих компаний возникают вопросы, как поощрить работников, как порадовать их детей сладостями, билетами на новогодние елки, какие преподнести подарки клиентам и партнерам. И главное, как включить все это в расходы.

Практика показывает, что практически во всех случаях стоимость подарков к Новому году не включается в расходы по УСН. Что касается НДФЛ, то его нужно удерживать, только если стоимость подарка сотруднику превысила 4000 рублей. Но даже эти налоговые нюансы не повлияют на праздничное настроение! А теперь обо всем по порядку.

Новогодний корпоратив

Как утверждают маркетологи, корпоративы и успех их проведения всегда влияют на работоспособность вашего персонала и поддержание командного духа. Проще говоря, для успешного ведения бизнеса необходимо периодически радовать своих сотрудников совместными праздничными мероприятиями.

В первую очередь необходимо отметить, что основанием для отражения расходов на корпоратив в бухгалтерском учете предприятия служат первичные документы. Если организация решила провести корпоратив, то первым делом она должна издать приказ по организации, в котором необходимо указать наименование мероприятия, обоснование, дату и место проведения, ответственное за его проведение лицо. Утверждаются список сотрудников, принимающих участие в корпоративе, программа мероприятия и смета расходов.

ПОЛЕЗНО ЗНАТЬ

Решение об оплате расходов на корпоративные и развлекательные мероприятия для сотрудников принимает руководитель организации, если у него есть соответствующие полномочия. Решение о выделении денег отражается в приказе руководителя.

Общество с ограниченной ответственностью «ФОРТУНА»

Приказ № 75

о проведении корпоративного праздничного банкета

в честь празднования Нового 2015 года.

25 ноября 2014 г.

1. Организовать праздничный банкет для сотрудников общества в честь празднования Нового 2015 года.

2. Сроки и место проведения праздничного банкета: 27 декабря 2014 года, ресторан «Старый замок», расположенный по адресу: ул. Ангарская, д. 13.

3. Назначить секретаря И. Г. Борисову ответственной за подготовку банкета.

4. И. Г. Борисовой разработать и представить на утверждение в срок до 01 декабря 2014 года сценарий праздника, список участников банкета.

5. Главному бухгалтеру И. В. Сергеевой спланировать сумму максимальных расходов на проведение мероприятия, подготовить смету расходов.

6. И. В. Карпову назначить ответственной за составление финансового отчета о произведенных затратах на банкет.

7. Контроль исполнения приказа оставляю за собой.

Генеральный директор С И Д О Р Е Н К О /А. В. Сидоренко/

Налоговый учет при УСН. Расходы на проведение праздника не будут экономически оправданными (п. 1 ст. 252 НК РФ), поскольку они не связаны с производственной деятельностью предприятия. Расходы на организацию праздников для работников в п. 1 ст. 346.16 НК РФ не содержатся. Поэтому для целей налогового учета расходы на проведение новогоднего банкета учесть нельзя.

НДФЛ. Подпунктом 1 п. 2 ст. 211 НК РФ определено, что к доходам, полученным налогоплательщиком в натуральной форме, в частности, относится оплата (полностью или частично) за него организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика. Таким образом, посещение новогоднего банкета является доходом работника, полученным в натуральной форме. Но НДФЛ является персонифицированным налогом, и для его исчисления надо определить размер дохода конкретного работника. Поэтому если праздничные расходы в первичных документах распределены по каждому из работников и можно определить сумму дохода, полученного каждым из них, работодатель обязан удержать НДФЛ. Если персонификации нет, то и дохода, облагаемого НДФЛ, у работников не возникает. А определение базы по НДФЛ расчетным путем налоговым законодательством не предусмотрено.

Страховые взносы. Оплата стоимости корпоратива в ст. 9 Закона № 212-ФЗ не поименована. Однако при проведении корпоративных праздничных мероприятий между физлицами и организацией не возникает отношений, перечисленных в ч. 1 ст. 7 Закона № № 212-ФЗ, так как обязанность их проведения обычно не закрепляется ни трудовыми, ни коллективным договорами. Кроме того, как и в случае с НДФЛ, невозможно персонифицировать выплату. Поэтому стоимость праздничных мероприятий не должна включаться в базу для обложения страховыми взносами.

Бухгалтерский учет. Согласно п. 11 ПБУ 10/99 в бухгалтерском учете расходы на проведение новогоднего корпоратива относятся к прочим расходам. Соответственно, будут сделаны следующие проводки:

| Дебет | Кредит | Хоз. операция |

|---|---|---|

| 60 | 51 | Перечислена предоплата по договору с рестораном |

| 91-2 | 60(76) | Списана стоимость расходов на новогодний банкет после его проведения и оформления соответствующих документов |

ПОЛЕЗНО ЗНАТЬ

Руководитель назначает ответственного за проведение праздника и утверждает смету расходов. После завершения мероприятия составляют акт, на основании которого списываются затраты. К акту прикладываются накладные и другие документы, подтверждающие сумму фактически произведенных расходов.

Подарки сотрудникам и их детям

Прежде чем вручить подарки, их необходимо закупить. Для этого руководителю необходимо составить соответствующий приказ. Вручение подарков лучше всего оформить ведомостью и договором дарения.

Общество с ограниченной ответственностью «ФОРТУНА»

Приказ № 78/орг

о приобретении новогодних подарков сотрудникам.

12 декабря 2014 г.

В связи с наступающим Новым 2015 годом приказываю:

1. Вручить новогодние подарки сотрудникам согласно прилагаемому списку и детские новогодние подарки сотрудникам, имеющим детей в возрасте до 14 лет.

2. Главному бухгалтеру И. В. Тарелкиной выделить денежные средства на приобретение подарков из расчета 5000 руб. на одного сотрудника и 1500 руб. на одного ребенка.

3. Секретарю И. Г. Борисовой приобрести подарки и составить ведомость на их получение.

4. Выдачу подарков работникам произвести начальнику по персоналу М. А. Евтушенко на основании ведомости не позднее 27 декабря 2014 г.

Генеральный директор А. В. Сидоренко С И Д О Р Е Н К О

С приказом ознакомлены:

И. В. Сергеева С Е Р Г Е Е В А

И. Г. Борисова Б О Р И С О В А

М. А. Евтушенко Е В Т У Ш Е Н К О

Ведомость выдачи новогодних подарков сотрудникам ООО «ФОРТУНА».

| № п/п | Ф.И.О. работника | Должность | Выданы подарки | ||

|---|---|---|---|---|---|

| Дата | Подпись | ||||

| 1 | Шаталов В. А. | Начальник отдела по работе с клиентами | 27.12.2014 | Шаталов | |

| 2 | Синичкина Т. Е. | Менеджер по персоналу | 27.12.2014 | Синичкина | |

| 3 | Чередниченко O. A. | Бухгалтер | 27.12.2014 | Чередниченко | |

Генеральный директор С И Д О Р Е Н К О /А. В. Сидоренко/

Ведомость выдачи новогодних подарков детям сотрудников ООО «ФОРТУНА».

| № п/п | Ф.И.О. работника | Должность | Количество детей | Дата рождения ребенка | Выданы подарки | ||

|---|---|---|---|---|---|---|---|

| Количество подарков | Дата | Подпись | |||||

| 1 | Киров В. А. | Менеджер отдела продаж | 1 | 23.06.2006 | 1 | 27.12.2014 | Киров |

| 2 | Боброва Т. Е. | Менеджер по персоналу | 2 | 16.12.2005 18.05.2009 | 2 | 27.12.2014 | Боброва |

| 3 | Демидов О. А. | Бухгалтер | 2 | 16.09.2002 22.07.2005 | 2 | 27.12.2014 | Демидов |

Генеральный директор С И Д О Р Е Н К О /А. В. Сидоренко/

Факт вручения подарков не подразумевает под собой получение доходов организацией. Значит, эти расходы для компании не являются экономически обоснованными (письма Минфина РФ от 19.10.2010 № 03-03-06/1/653 и от 21.07.2010 № 03-03-06/1/474). В свою очередь, возникает вопрос о начислении НДФЛ и страховых взносов на стоимость подарков сотрудников и их детям.

Напомним, что НДФЛ не облагаются подарки, если их стоимость не превышает 4000 руб. за налоговый период (п. 28 ст. 217 НК РФ). Если же подарок стоит дороже, у физического лица возникает доход в натуральной форме, облагаемый НДФЛ. Причем НДФЛ следует удержать с части стоимости подарка, превышающей 4000 руб. Может возникнуть ситуация, когда одновременно вручается подарок сотруднику и его ребенку и общая стоимость подарка превышает 4000 руб. В этом случае необходимо отдельно оформить договор дарения как на работника, так и на его ребенка, и тем самым «обойти» лимит в 4000 рублей. Но в «детском» договоре Ф.И.О. работника следует указать как законного представителя. Если же в договоре на дарение в обоих случаях будут указаны Ф.И.О. только работника, соответственно возникнет налогооблагаемый доход.

Пример.

ООО «Фортуна» к Новому году решило подарить своему работнику, бухгалтеру С. А. Фроловой, мультиварку стоимостью 3500 руб.

Согласно п. 2 ст. 574 ГК РФ письменная форма договора дарения обязательна, только если стоимость подарка превышает 3000 руб. В данном примере стоимость подарка выше 3000 руб., поэтому составили договор.

Договор дарения № 16.

27 декабря 2014 г.

ООО «Фортуна» в лице генерального директора А. В. Сидоренко, действующего на основании Устава, именуемого далее «Даритель», и С. А. Фролова, именуемая далее «Одаряемый», заключили договор о нижеследующем:

Даритель дарит, а Одаряемый принимает в дар мультиварку. Рыночная стоимость мультиварки 3500 рублей.

Даритель ООО «Фортуна» Одаряемый

Генеральный директор С. А. Фролова

С И Д О Р Е Н К О Ф Р О Л О В А

В случае оформления договора дарения с работником начислять страховые взносы со стоимости подарков не придется. Поэтому договор в простой письменной форме рекомендуется составлять и в случаях небольшой стоимости подарка, так как это избавит от вопросов при проверке правильности начисления взносов. ПФР в письме от 29.09.2010 № 30-21/10260 также указал на необходимость оформлять договор дарения в письменной форме.

Бухгалтерский учет

Подарки сотрудникам. При безвозмездной передаче подарков увеличения экономических выгод у организации не происходит, поэтому дохода в бухгалтерском учете не возникает (п. 2 ПБУ 9/99). Затраты на приобретение подарков признаются в бухгалтерском учете в качестве прочих расходов на основании п. 12 ПБУ 10/99 и отражаются по дебету счета 91 «Прочие доходы и расходы».

Если подарки приобретаются специально для дарения работникам, то их стоимость на счетах учета ТМЦ не отражается на счетах: 01 «Основные средства», 10 «Материалы», 41 «Товары». Бухгалтерские проводки будут следующими:

| Дебет | Кредит | Хоз. операция |

|---|---|---|

| 60 | 51, 50 | Произведена оплата подарков |

| 91-2 | 60, 71, 76 | Учтена стоимость подарков в составе прочих расходов |

| В случае стоимости подарка свыше 4000 рублей необходимо исчислить и удержать НДФЛ | ||

| 70 | 68 (субсчет расчеты по НДФЛ) | Исчислен и удержан НДФЛ со стоимости подарка, превышающей 4000 руб. за год |

Подарки детям. Затраты на приобретение подобных подарков целесообразно отражать в составе прочих расходов на счете 91-2 (п. 11 ПБУ 10/99).

Бухгалтерская запись будет следующей:

| Дебет | Кредит | Хоз. операция |

|---|---|---|

| 60, 71, 76 | 51, 50 | Произведена оплата подарков |

| 91-2 | 60, 71, 76 | Оприходованы детские подарки |

Новогодние подарки для клиентов и партнеров

ПЕРВОИСТОЧНИК

Дарение между коммерческими организациями запрещено. Исключение составляют подарки стоимостью менее 3000 руб.

— Статья 575 ГК РФ.

Как мы уже говорили, подобные расходы нельзя будет учесть, так как они не упомянуты в п. 1 ст. 346.16 НК РФ. Однако если на подарки нанести символику организации, то данные расходы можно будет учесть как рекламные (пп. 20 п. 1 ст. 346.16 НК РФ). Но для этого их нужно правильно документально оформить. В частности, организации целесообразно запастись следующими документами:

- планом проведения рекламной кампании на год;

- списком мероприятий, которые будут проведены в рамках рекламной кампании;

- сметой расходов на проведение рекламных акций;

- договором на оказание рекламных услуг;

- актом об оказании услуг, подписанным организацией, обеспечивающей продвижение рекламной информации;

- отчетом о проведении рекламной кампании, организованной собственными силами организации.

Для рекламы в нашем случае, то есть при нанесении символики организации на подарки, необходимы экземпляры подарков либо их фотографии.

ПЕРВОИСТОЧНИК

Реклама – информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

— Пункт 1 ст. 3 Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе».

Что касается НДФЛ и страховых взносов, так как подарки преподносятся деловым партнерам – юридическим лицам и индивидуальным предпринимателям, то, соответственно, объекта не возникает.

Источник статьи: http://buhpressa.ru/svezhij-nomer/164-dekabr-2014/2250-novogodnie-raskhody