- Вклады и депозиты Тинькофф Банка: условия, проценты в 2019 году

- Почему стоит открывать вклады в банке Тинькофф?

- Как оформить депозиты Тинькофф банка?

- Условия вкладов Тинькоффа в 2018

- Процентные ставки депозитов

- Мультивалютный вклад для физических лиц

- Отзывы о вкладах

- Вклады Тинькофф Банка: стоит ли открывать и на каких условиях

- СмартВклад

- Как сделать вклад?

- Тарифы

- Пополнение

- Как закрыть?

- Мультивалютный вклад

- Плюсы и минусы хранения денег в Тинькофф Банке

- Заключение

Вклады и депозиты Тинькофф Банка: условия, проценты в 2019 году

Открытие депозитных счетов – одна из функций Тинькофф банка, который регулярно открывает сотни новых вложений. Подобные счета отличаются высокими процентными ставками и большим количеством разнообразных параметров, предлагаемых клиентам. В зависимости от формы обслуживания и будет выбираться тарифный план. Рассмотрим количество вкладов Тинькофф банка на сегодня, а также условия их функционирования.

Почему стоит открывать вклады в банке Тинькофф?

Тинькофф банк работает на протяжении уже более 20 лет. Он был открыт в 1994 году, и с тех пор успешно оказывает любые финансовые услуги, начиная с кредитования и заканчивая страхованием вкладов. Благодаря официальной лицензии от Центробанка клиенты могут быть уверены в безопасности своих денежных средств, которых они кладут на счет финансового учреждения.

Тинькофф является одним из немногих банков России, осуществляющих взаимодействие с пользователями исключительно на дистанционной основе. За счет оптимальных условий обслуживания, хорошей репутации среди клиентов, а также официальной регистрации банковской деятельности данная компания, без сомнений, с каждым годом лишь приумножает свой капитал, и потому достойна доверия.

Как оформить депозиты Тинькофф банка?

Оформить вклад можно путем подачи заявления на официальном сайте компании. Если пользователь, желающий открыть депозитный счет, уже является клиентом Тинькоффа и содержит хотя бы один дебетовый пластик, то проблем никаких не будет, однако если же зарегистрированных карт нет, их придется оформить в обязательном порядке, так как наличие данного финансового инструмента является важным требованием к клиенту.

А вы знали, что при открытии вклада дебетовый пластик обслуживается на бесплатной основе?

Рассмотрим самый сложный случай – если вкладчик первый раз обратился к Тинькофф банку. Ему придется авторизоваться в интернет-портале финансового учреждения, ввести паспортные реквизиты и другие характеристики его документов, после чего заполнить заявление на оформление дебетовой карты. К сожалению, без этого открыть депозитный счет невозможно.

После получения пластика на руки клиент может приступать к непосредственному открытию вклада в Тинькофф банке. Для этого необходимо сделать следующее:

- Зайти на сайт организации;

- Авторизоваться;

- Посетить раздел «Вклады»;

- Выбрать тариф обслуживания;

- Заполнить заявление с указанием:

- Имя, фамилия, отчество;

- Дата рождения;

- Адрес регистрации;

- Рабочий телефонный номер;

- Адрес электронного ящика.

- Выбрать дату и место подписания бумаг.

Большим преимуществом дистанционного обслуживания является то, что пользователю не приходится ждать в отделении и тратить впустую свое время, поскольку вместо этого он может в кратчайшие сроки несколькими кликами осуществить заказ той или иной услуги.

Условия вкладов Тинькоффа в 2018

Поскольку данное банковское учреждение обслуживает клиентов только через интернет, а именно – через официальный сайт и мобильный банк, его услуги предоставляются в кратчайшие сроки, так как нет нужды ожидания других пользователей.

Открытие депозитного счета доступно для людей различных социальных классов, полов и возрастов. Выделим основные условия вкладов:

- Открытие национального или валютного вклада;

- Сроки действия счета варьируются от шести месяцев до двух лет;

- Существует возможность дистанционного пополнения;

- Существует возможность снятия финансов;

- Существует возможность закрытия вклада до окончания срока действия;

- Выбор между получением процентной ставки по вкладам ежемесячно или разово – в конце срока.

Важно заметить – валютный вклад открывается с максимальной суммой в размере 5 тысяч условных единиц. Доступные валюты – доллары и евро.

А вы знали, что в Тинькофф самые высокие проценты по вкладам?

При снятии денежных средств процессе действия депозитного вклада процентная ставка сохраняется в том случае, если отключена услуга увеличения процентов.

По факту, тарифных планов депозитных вложений в Тинькофф совсем немного, однако все они отличаются лояльными условиями обслуживания и доступны для реализации различным категориям граждан, начиная от студентов и заканчивая пенсионерами.

Процентные ставки депозитов

Все процентные ставки высчитываются в общей программе вкладов и зависят от целой суммы пополнения, формы обслуживания, а также от сроков действия вложения.

А вы знали, что даже при пополнении депозитного счета в процессе его обслуживания клиент ничего не теряет?

Перечислим основные факторы, влияющие на становление процентной ставки:

- Курс валют по отношению друг к другу;

- Размер вклада;

- Срок обслуживания депозитного счета;

- Частота пополнения и снятия денежных средств.

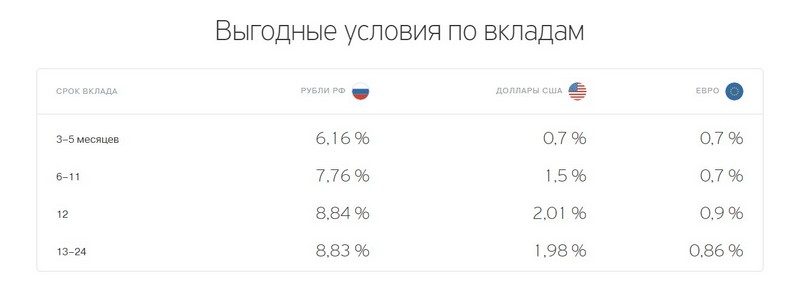

Выделим конкретные процентные вариации:

- Если это рублевый вклад:

- До пяти месяцев – 6,16%;

- До 11 месяцев – 9,38%;

- Более года – 8, 84%.

- Если вклад в долларах:

- До пяти месяцев – 0,7%;

- До 11 месяцев – 1,5%;

- Более года – 2,01%.

- Если вклад в евро:

- До пяти месяцев – 0,7%;

- До 11 месяцев – 0,7%;

- Более года – 0,9%.

Большой популярностью пользуется тариф «Простой». Он позволяет задействовать одновременно 50 тысяч долларов или евро, причем обслуживание осуществляется на бесплатной основе за счет оформленной ранее валютной карты. Её наличие является обязательным для получения возможности открытия депозита.

Выделим главные условия обслуживания:

- Учет минимальной суммы на остатке и перевод кэшбэка в размере 6%;

- Бесплатный перевод заработной платы;

- Открытие вклада в рамках валют:

- Доллары;

- Евро.

- Стоимость тарифного плана – 490 рублей.

Мультивалютный вклад для физических лиц

Сам по себе мультивалютный счет обслуживается по особому тарифному плану, благодаря которому реализуется использование нескольких денежных единиц одновременно.

А вы знали, что если у клиента нет мультивалютного пластика, то он не сможет оформить мультивалютный вклад?

Выделим главные особенности данной формы счета:

- Использование нескольких валют одновременно;

- Отсутствие стоимости за обслуживание депозитного счета;

- Невозможность пополнения в процессе действия вклада;

- Возможность частичного снятия денежных средств в процессе обслуживания вклада при выборе «Смартвклада»;

- Возможность расторжения соглашения до окончания срока обслуживания без потери суммы под проценты;

- Максимальное количество открытых вкладов составляет 8;

- Максимальный лимит денежных средств, положенных на счета, может составлять 100 миллионов рублей;

- При открытии вклада клиент получает бесплатный дебетовый пластик.

Важно заметить – обслуживание мультивалютного счета осуществляется на бесплатной основе только в случае наличия хотя бы одного из следующих параметров:

- Минимальная сумма вклада – 30 тысяч рублей или 1000 долларов и евро;

- Наличие оформленной задолженности в Тинькофф банке;

- Включение льготного обслуживания в договор еще до его подписания;

- Наличие расчетного счета с общей суммой от 30 тысяч рублей или от 1 тысячи долларов и евро.

Пользователи Тинькофф банка могут регулировать обслуживание мультивалютного вклада, причем совершенно бесплатно, путем осуществления действий через официальный сайт финансового учреждения или же через мобильное приложение. Благодаря наличию безвозмездного оказания услуг пользователи остаются только в плюсе, особенно если учесть проценты по вкладам.

Отзывы о вкладах

Пользователи регулярно делятся своими впечатлениями о том или ином опыте обслуживания. Открытие депозитного счета также важно, как и оформление новой задолженности. Судя по присутствующим в интернете отзывам, клиенты вполне довольны условиями обслуживания Тинькофф банка.

А вы знали, что практически все вклады в обязательном порядке страхуются?

В финансовом учреждении предусмотрены все возможные запросы вкладчиков, и потому присутствуют тарифы с регулярным пополнением, вклады с остатком на счету и даже те планы, по параметрам которых клиент может снимать денежные средства в процессе действия депозитного счета.

Тинькофф банк – оптимальный вариант для хранения собственных финансов без каких-либо потерь для капитала. Как дебетовые, так и кредитные системы Тинькоффа отличаются простыми условиями, минимальными требованиями и выгодными тарифными планами.

Источник статьи: http://tnkfb.ru/vklady/

Вклады Тинькофф Банка: стоит ли открывать и на каких условиях

Куда положить свои сбережения на хранение, а возможно и приумножение, если вы не являетесь поклонником “зеленого” банка? Эта статья из целой серии статей, в которых буду делать обзоры депозитов в российских финансовых организациях. Поговорим, какие вклады Тинькофф Банк предлагает открыть для физических лиц на сегодня.

СмартВклад

По документам, которые находятся на сайте, предложение носит название СмартВклад. Это пополняемый депозит с возможностью частичного снятия без потери процентов. Он может быть открыт в рублях, долларах или евро. Плюсом является ежемесячная капитализация.

Напомню, что капитализация – начисление дохода на первоначальную сумму на счете и начисленные в предыдущие месяцы проценты.

Как сделать вклад?

Тинькофф Банк – это крупнейший онлайн-банк, который все операции проводит через интернет. Как открыть депозит? Для того, чтобы сделать вклад и положить свои деньги под проценты, необходимо:

- Подать заявку на сайте.

- Получить через курьера документы и дебетовую карту Tinkoff Black в подарок.

- Пополнить счет банковским переводом или переводом через партнеров.

Тинькофф Банк входит в систему государственного страхования. Это значит, что ваши деньги застрахованы. В случае негативного варианта развития событий (банкротство или отзыв лицензии), вы получите назад свои сбережения (не более 1,4 млн. рублей).

Помните, что застрахованная сумма должна включать и начисленные проценты. Если вы положили на хранение 1,35 млн. руб. и за первый год вам на эту сумму начисляют доход (6 % с капитализацией), то сумма для получения составит примерно 1,433 млн. руб. При наступлении страхового случая вернут только застрахованную сумму.

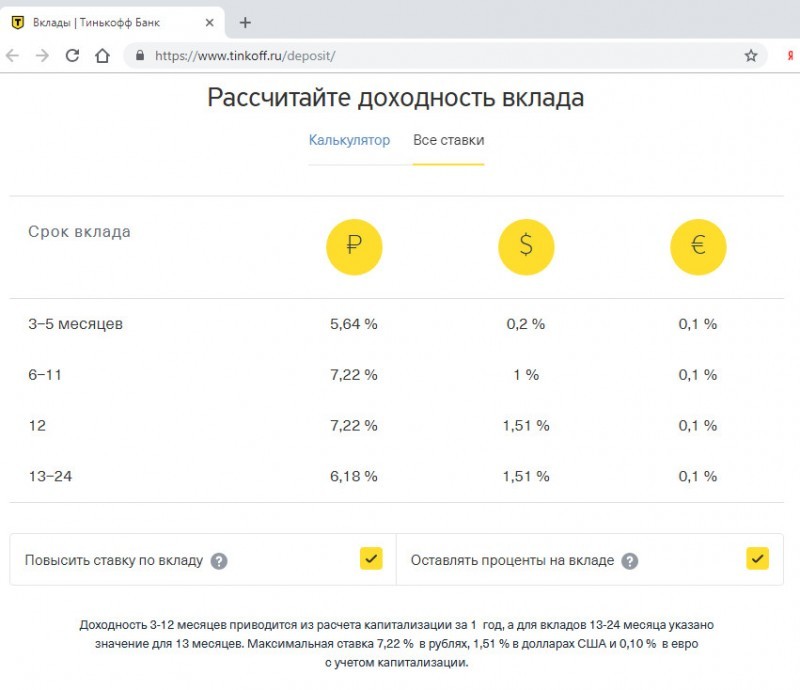

Тарифы

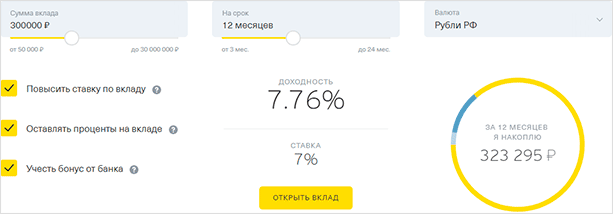

Главное, что интересует вкладчика, решившего доверить банку свои сбережения – это доход, который он получит. На сайте и в рекламе звучит цифра до 7,76 % годовых по рублевому счету. Это неплохое предложение, поэтому я тоже “клюнула” на эту ставку, когда подбирала вариант хранения денег для себя. Однако, как это часто бывает в рекламе, информация оказалась хорошим крючком для заманивания клиентов на сайт.

Какой же доход получит клиент на самом деле? Дело в том, что сайт представляет собой интерактивный экран, на котором надо самостоятельно выбирать условия для открытия вложения. От поставленных в том или ином месте “галочек” зависит окончательная величина процентной ставки.

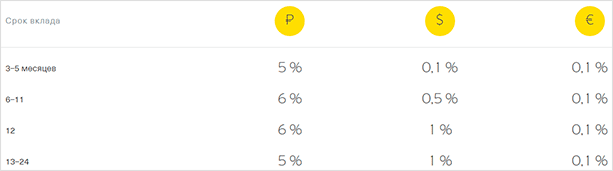

При самых обычных условиях доход начисляется в следующем размере.

Варианты увеличения доходности:

- пополнение только первые 30 дней;

- начисленный доход оставлять на счете, а не переводить на карту;

- получать зарплату в банке или быть владельцем любой карты Black Edition.

Вот такую картину мы увидим, если выполним все условия увеличения ставки.

В первом столбике появилась заветная цифра 7,76 %.

Посмотреть все возможные варианты с начислением дохода удобнее всего с интерактивным калькулятором на сайте.

Остальные условия выглядят следующим образом.

| Тарифы | Рубли | Доллары | Евро |

| Минимальная сумма вклада | 50 000 | 1 000 | 1 000 |

| Максимальная сумма одного вклада | 30 000 000 | 1 000 000 | 1 000 000 |

| Максимальное количество вкладов на одного клиента | Не более 8 | ||

| Минимальная сумма пополнения | любая | 1 | 1 |

| Комиссия за открытие вклада в офисе | 1 000 | 35 | 35 |

| Частичное изъятие вклада | допускается не ранее 60 дней после открытия | ||

| Минимальная сумма частичного изъятия | 15 000 | 500 | 500 |

Пополнение

Как пополнить депозит? Банк предоставляет несколько способов:

- Бесплатный банковский перевод со счета любого банка без ограничений по сумме.

- К каждому вложению открывается дебетовая карта Tinkoff Black, с нее удобно переводить деньги для пополнения счета.

- Наличными у партнеров, которых более 300 000 по всей России.

Банк дает возможность класть деньги столько раз, сколько пожелаете, главное, не позднее, чем за 30 дней до окончания срока. Но при этом вы можете рассчитывать на более низкую процентную ставку, чем без пополнения.

Когда удобнее всего пополнять? Начисление происходит ежемесячно, поэтому чем больше средств у вас будет на момент начисления дохода, тем лучше.

Вы можете настроить в интернет-банке автоматическое пополнение. Например, в конце месяца с вашей карты часть суммы будет переводиться на депозит.

Как закрыть?

Как закрыть вклад? Когда срок договора истечет, вы можете выбрать онлайн, как получить свои деньги:

- на карту Тинькофф Банка,

- переводом на счет в любом банке,

- через почту России.

Это можно сделать и по телефону центра обслуживания клиентов.

Есть возможность досрочного снятия средств, полностью или частично. Но не раньше, чем через 60 дней после открытия депозита. Минимальная сумма, которую можно снять – 15 тыс. руб., 500 долларов или 500 евро. Ставка доходности по снимаемой сумме – 0,1 % годовых. На оставшиеся деньги проценты будут начисляться в прежнем размере.

После частичного снятия денег на счете должно быть не менее 50 тыс. руб. (1 000 долларов или 1 000 евро).

Если вы не закроете депозит в конце срока, то он пролонгируется (продлится) автоматически на следующий и на условиях, которые будут действовать на тот момент времени.

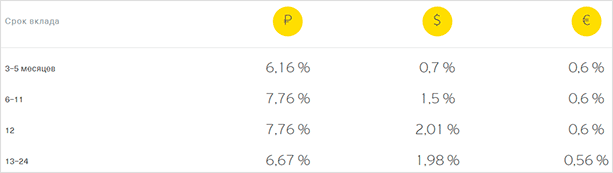

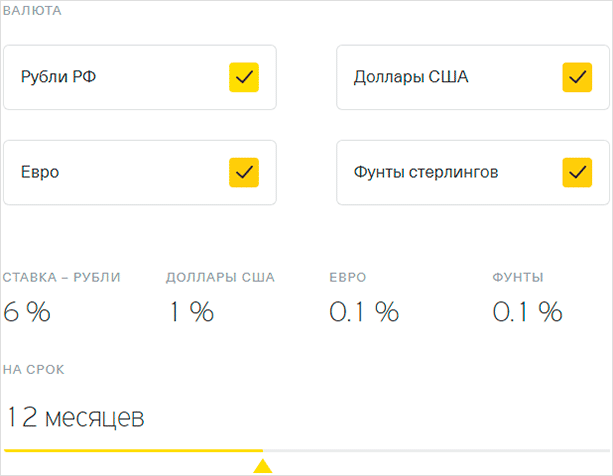

Мультивалютный вклад

Эксперты в области финансов не рекомендуют хранить деньги в одной валюте, а распределять их на 3 или 4. Эта возможность появляется при открытии мультивалютного вклада. Он позволяет распределить имеющуюся сумму средств сразу на 4 валюты: рубли, доллары, евро и фунты стерлинги.

Все валюты содержатся внутри одного вклада, и вы легко можете ими управлять. Например, конвертировать онлайн одну валюту в другую без комиссии и по курсу, приближенному к биржевому.

Процентные ставки на 12 месяцев будут выглядеть следующим образом.

Добавить или убрать какую-то валюту можно в любой момент, не выходя из дома.

Плюсы и минусы хранения денег в Тинькофф Банке

Недавно я сделала обзор лучших предложений по самым выгодным вкладам на сегодня. Тинькофф Банка среди них не оказалось. Это произошло благодаря довольно низкой доходности для рядовых вкладчиков (6 %). Если вы не являетесь зарплатным клиентом и владельцем карты Black Edition, собираетесь регулярно пополнять счет и вообще не выполняете условия идеального клиента, то рассчитывать на ставку 7,76 % вам не приходится.

Исходя из собственного опыта изучения предложений банков из ТОП-50 и отзывов других вкладчиков, разрешите мне представить достоинства и недостатки Тинькофф Банка.

- Онлайн-обслуживание без очередей в отделениях и к банкоматам. Признаю, что для кого-то это скорее минус, чем плюс.

- Наличие ежемесячной капитализации.

- Возможность пополнения и частичного снятия без потери процентов.

- Наличие мультивалютного депозита.

- Бесплатная карточка Tinkoff Black.

- Низкая процентная ставка по сравнению с аналогичными предложениями других финансовых организаций.

- Значительная для многих граждан минимальная сумма на счете (50 тыс. руб.)

Хотя минусов и немного, но для меня они значительные. Именно по этой причине для своих сбережений я выбрала другой банк с более выгодным предложением.

Многие финансовые организации разрабатывают особые условия для пенсионеров. К сожалению, в Тинькофф Банке подобных предложений нет.

Заключение

Стоит ли открывать депозит в Тинькофф Банке? Выбор зависит от ваших ожиданий и предпочтений. Возможно, что минусы для меня не являются минусами для вас.

Например, вы зарплатный клиент и не собираетесь дополнительно вносить деньги для пополнения. В этом случае доходность для вас будет значительно выше. Предложений много, есть из чего выбрать.

Источник статьи: http://iklife.ru/finansy/vklady/vklady-tinkoff-banka-kak-otkryt-usloviya.html